MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

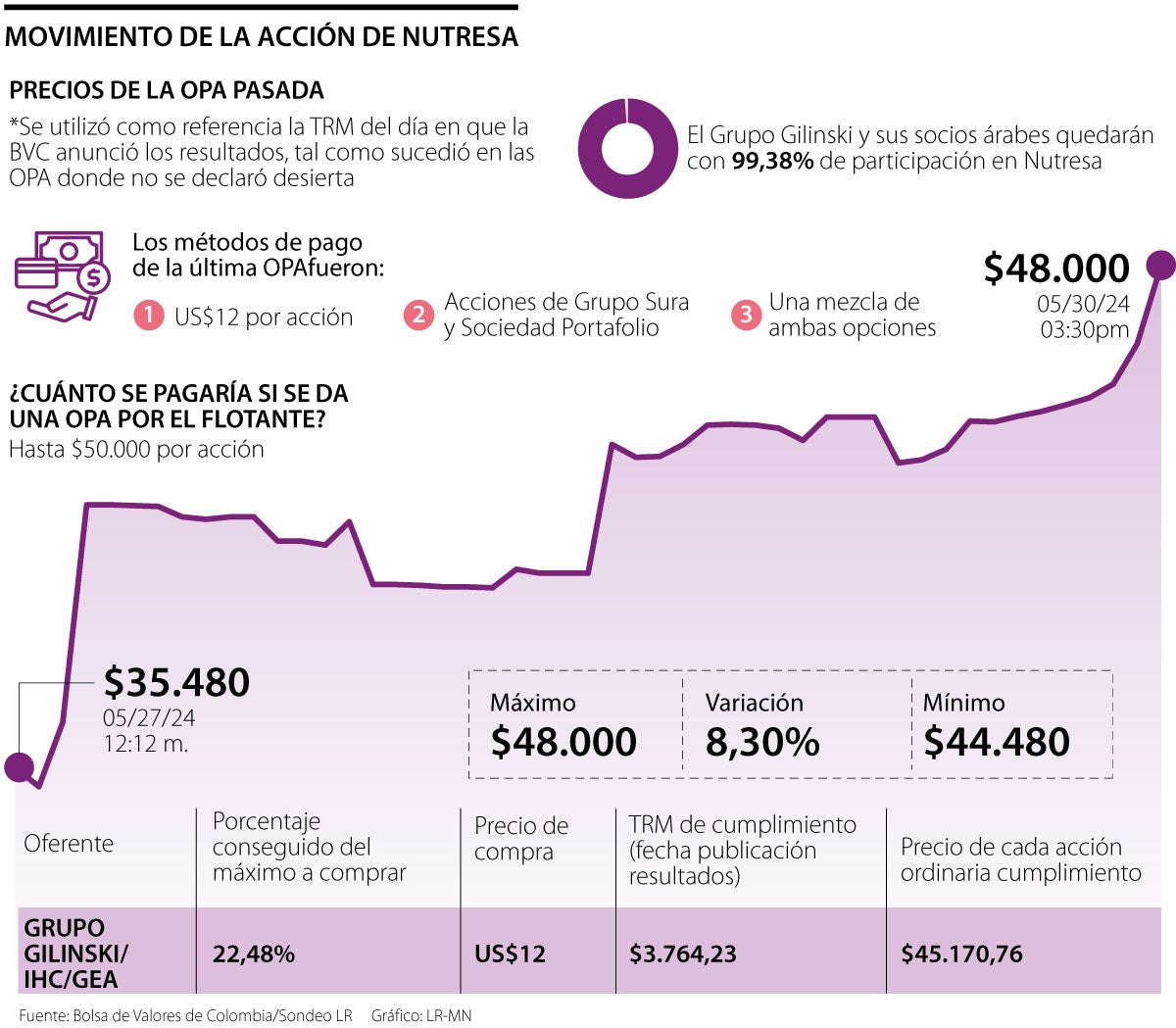

La acción de la multilatina de alimentos repuntó 8,3% el jueves en la BVC, lo que la llevó a superar el precio pagado en la OPA por casi $2.830

Tal como lo estimaba el mercado, la acción de Nutresa superó el precio de la reciente OPA tras completar tres jornadas de ganancias en la Bolsa de Valores de Colombia, BVC.

Al cierre de la jornada de ayer, la acción mostró un repunte de 8,3% hasta alcanzar un precio de $48.000, cifra que se ubicó casi $2.830 arriba de los $45.170,76 pagados en la última OPA.

Estas movidas, que ya completan tres días, se dieron luego de que Nutresa comunicara que recibió propuestas de compañías internacionales interesadas en segmentos significativos del holding.

Desde el miércoles, cuando a la acción le faltaban todavía $850 para superar el precio de la OPA, los analistas indicaban que subiría hasta los precios vistos en la jornada de ayer. Incluso, ahora la conversación está en si podría darse o no una OPA por el porcentaje que aún no es del Grupo Gilinski.

Allí hay opiniones divididas, pues así como hay quienes creen que es probable la OPA y que pagaría más del valor actual en Bolsa, hay otros que consideran que no es tan fácil que esto ocurra.

Juan Pablo Vieira, CEO y fundador de JP Tactical Trading, aseguró que se podría pagar entre $50.000 y $55.000 por acción de darse una OPA por el flotante, ya que, al ser un porcentaje pequeño, realizar ese pago no representaría mucho dinero para Nutresa.

“A ellos en este momento les conviene pagar alto al ‘saldito’ que queda, porque esa transacción va a valorizar las acciones de la compañía con fuerza”, indicó.

En línea con esto, Gregorio Gandini, fundador de Gandini Análisis, indicó que aunque de darse esa OPA el precio es difícil de prever, “debería incluir un valor superior para presionar la venta de las acciones, en especial a la luz de las oportunidades de venta de líneas del negocio específicas”.

Por su parte, Yovanny Conde, cofundador de Finxard, aseguró que “una OPA de este tipo solo podría ser llevada a cabo por los actuales accionistas mayoritarios, que son Gilinski y los inversionistas árabes”.

En dado caso, el analista dice que sería una OPA con el objetivo de deslistar la empresa de la bolsa. “Bajo esta perspectiva, es poco probable que la oferta exceda los US$12 por acción. Si esta situación se materializa, los inversionistas minoritarios tendrán la opción de participar o no, considerando una posible venta independiente de las divisiones de Nutresa”, indicó.

Por lo pronto, resta ver cuál será el comportamiento de la acción hoy y cuáles serán los resultados de la asamblea citada.

La prima de los seguros para robo de celulares están entre $6.000 hasta $55.000 al mes con cobertura total o parcial del dispositivo

Ahora un CDT a corto plazo, entre 30 y 59 días, con un monto desde $300.000 hasta $10 millones, ofrece una rentabilidad de 9% E.A

Todas las acciones de ambos grupos tuvieron un crecimiento de más de 6,5% en su valor en la BVC, alrededor de las 10:15 a.m.