MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

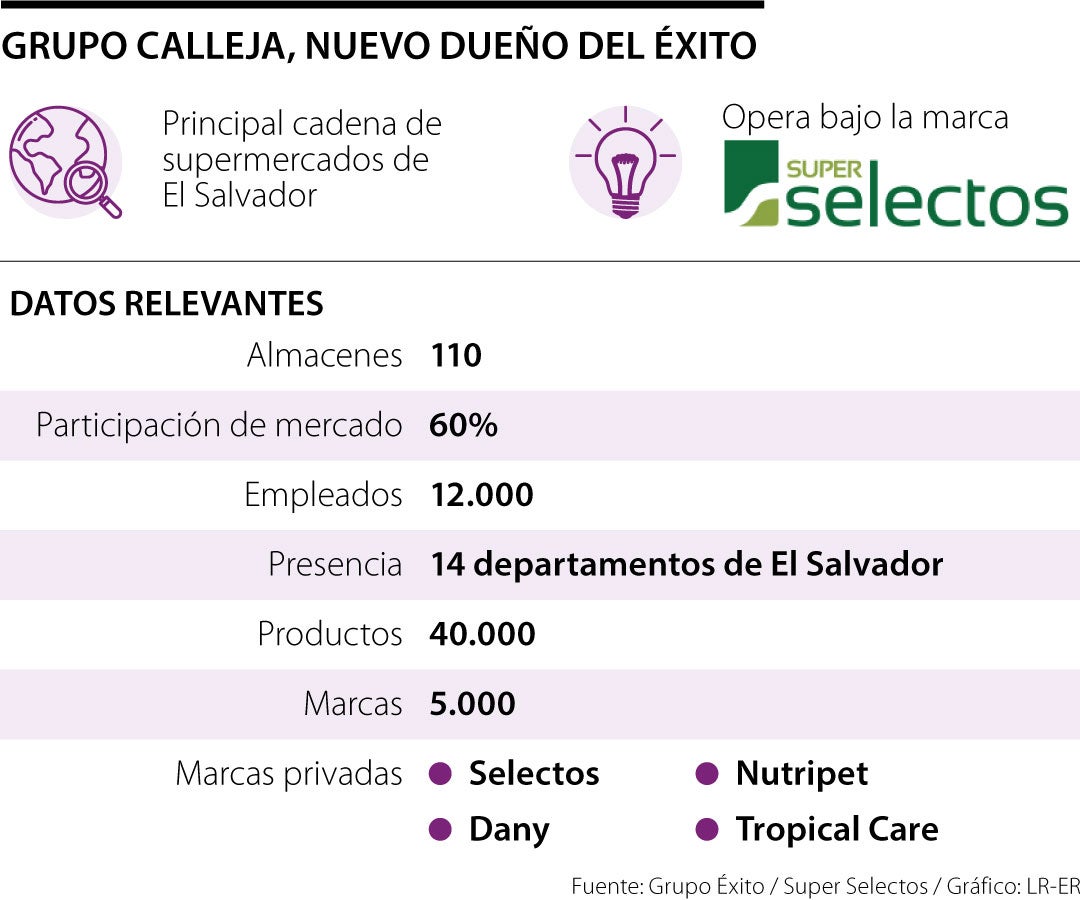

Calleja es dueño de Súper Selecto, la cadena de supermercados más grande en El Salvador, con 60% de participación de mercado

Las acciones del Grupo Éxito se dispararon 33,07% en la sesión de ayer en la Bolsa de Valores de Colombia, BVC, y terminaron con un precio de $3.593, luego de anunciar el preacuerdo de compra con el Grupo Calleja, el minorista más grande de El Salvador.

Los títulos de Éxito reaccionaron un días después, ya que el lunes fue festivo en Colombia y la BVC estuvo cerrada. Sin embargo, las acciones en EE.UU. y Brasil anticipaban el alza.

En el caso de EE.UU., el ADR de la minorista subió 34,26% a US$6,74 hacia el cierre de la jornada del lunes, mientras que en Brasil, el BDR se cotizó en 17,05 reales, disparándose 32,89%.

Pero el impulso de las acciones en ambas bolsas fue de solo un día, ya que en la sesión de ayer, el ADR de Éxito terminó en US$6,82, subiendo solo 1,1%. Mientras que en la Bolsa de Sao Paulo, el BDR del retail ganó 0,94% a 17,21 reales.

Grupo Éxito informó esta semana que tendría un cambio de dueño y será el minorista más grande de El Salvador. Esto luego de que Grupo Casino suscribió un preacuerdo con Grupo Calleja, dueño de la principal cadena de supermercados de El Salvador, Súper Selecto, para vender la totalidad de su participación en Almacenes Éxito.

Casino anunció que recibirá una inyección en efectivo de US$556 millones con el acuerdo con Calleja, para venderle su participación en Almacenes Éxito. Así, Casino recibiría US$400 millones por su participación directa, mientras que su unidad en Brasil, Grupo Pão de Açúcar, que controla el grupo colombiano, recibiría US$156 millones.

El minorista salvadoreño adquirirá lo que corresponde a 34,05% del total del capital con derecho a voto que tiene Grupo Casino en Grupo Éxito.

Dicha movida se hará a través de una OPA que será lanzada por el Grupo Calleja en Colombia y en EE.UU. para la adquisición de 100% de las acciones con derecho a voto de Éxito y que está condicionada a la adquisición de al menos 51% de las acciones. En la oferta se incluirán las acciones representadas en ADR y BDR.

Por su parte, Grupo Pão de Açucar, que tiene actualmente 13,31% de las acciones con derecho a voto de Grupo Éxito, también suscribió el preacuerdo, con el que venderá el total de su participación accionaria en la OPA. El precio ofrecido será de US$1.175 millones por 100% del capital con derecho a voto, equivalente a US$0,9053 por acción.

El Grupo Calleja es la principal cadena de supermercados en El Salvador y opera bajo la marca de Súper Selectos.

Cuenta con 110 almacenes en el país centroamericano y una participación de mercado de cerca de 60%. Es una de las compañías más grandes de El Salvador y emplea alrededor de 12.000 personas.

La fuerza laboral de la cadena de supermercados está conformada por más de 7.500 empleados directos más los proveedores que trabajan en sus instalaciones.

Si bien el negocio de supermercados es su foco principal, el grupo también tiene inversiones inmobiliarias, en tecnología, energía y otros sectores.

Entre las coberturas que ofrece este tipo de productos está la pérdida total, daño por hurto, terremoto, colisión y con extensión cubre la huelga

De acuerdo con datos de la Superintendencia de Financiera, en Colombia hay 16,6 millones de tarjetas (16.693,626) de crédito en el mercado

De acuerdo con el balance de la entidad, se han reportado más de 1.657 usuarios aplicando este mecanismo y 380 son recurrentes