MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

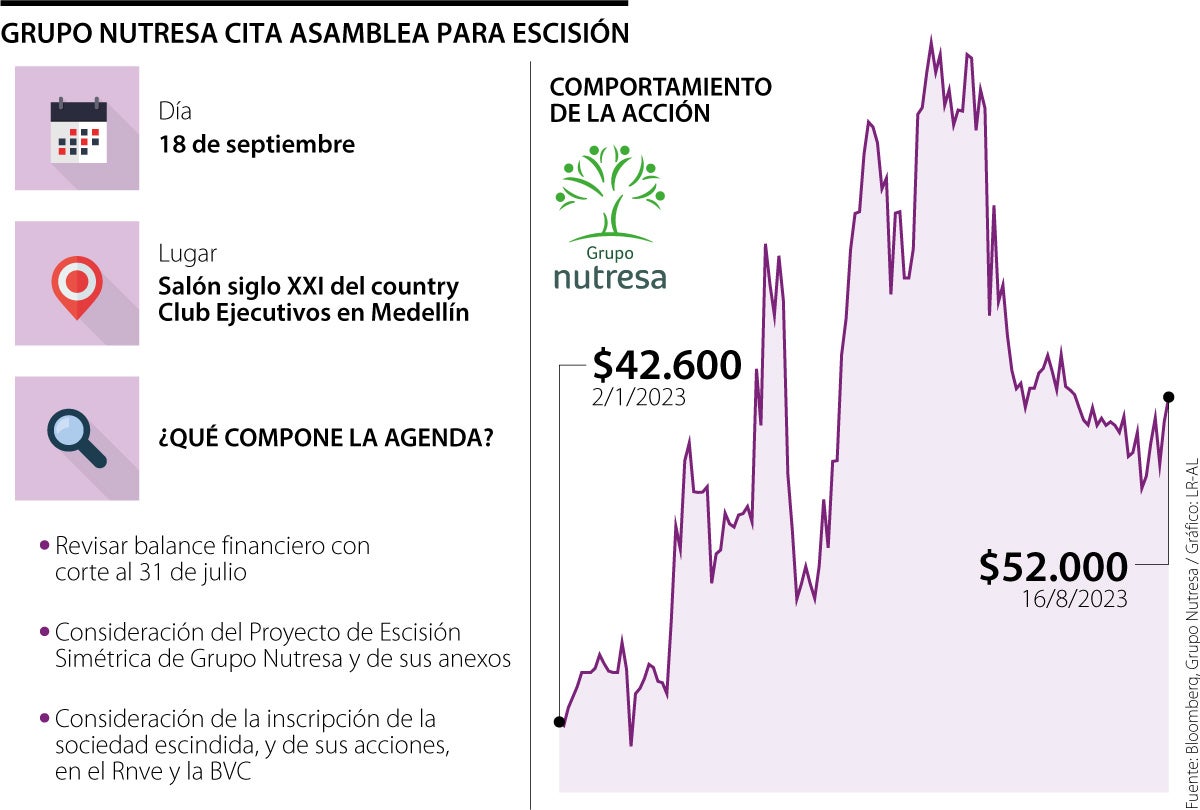

El Grupo Nutresa citó a asamblea en el salón siglo XXI del country Club Ejecutivos en Medellín, el próximo lunes 18 de septiembre con el fin de tomar dicha decisión

Tras más de un mes sin novedades sobre los pasos a seguir frente a la transacción entre Grupo Sura, Grupo Nutresa y Grupo Argos, la multilatina de alimentos informó que en su asamblea extraordinaria de accionistas, que se llevará a cabo el próximo 18 de septiembre, se tomará una decisión frente a la escisión de la compañía.

La asamblea tendrá lugar en el salón siglo XXI del country Club Ejecutivos en Medellín. En el orden del día se tiene planeado dar revisión a los estados financieros separados con corte al 31 de julio y, con base en ellos, decidir sobre el proyecto de escisión simétrica de Nutresa.

En adición a esto, se tomará “consideración de la inscripción de la sociedad escindida, y de sus acciones”, en el Registro Nacional de Valores y Emisores y en la Bolsa de Valores de Colombia, y la desmaterialización de sus titulares.

La multilatina informó que, dicha escisión no impone a los accionistas mayor responsabilidad y tampoco implica para ellos una desmejora en sus derechos patrimoniales.

“En todo caso, en cumplimiento de la ley, se indica que los accionistas ausentes o disidentes podrían ejercer el derecho de retiro, si tuvieren una causal legal que permitiera su ejercicio de conformidad con lo previsto en la ley 222 de 1995”, explica la convocatoria.

Todo esto, según Juan Pablo Vieira, CEO y fundador de JP Tactical Trading, “lo que busca es el cumplimiento del acuerdo de transferencia de acciones entre el Grupo Empresarial Antioqueño y los Gilinski. Este último será accionista mayoritario de Nutresa”.

Además, el objetivo de esta movida es que “los accionistas no vean afectados sus derechos patrimoniales, ni sus condiciones actuales de responsabilidad. Sin embargo, se les dejará siempre la opción de retiro en caso de querer tomarla”, añadió Vieira.

Esto no es novedad, pues hace parte de un seguimiento de protocolos.

“La escisión simétrica es esencialmente la misma que habían propuesto como escisión espejo, y su aprobación es prácticamente un procedimiento protocolar”, indicó Yovanny Conde, cofundador de Finxard.

Luego de que se diera a conocer la decisión del intercambio de acciones entre el GEA y Gilinski, para entregar los títulos que Nutresa tiene en Argos y Sura, y los que ellas tienen en la compañía de alimentos, se dieron varias movidas relacionadas con detalles sobre el patrimonio autónomo y posibles conflictos de interés.

De hecho, esta citación a asamblea, se da luego de que a finales de junio, tanto Nutresa como Grupo Argos y Grupo Sura, autorizaran a todos los miembros de sus juntas para decidir, dando paso a la separación del negocio de alimentos y el portafolio que acordaron crear.

Vale recordar, que estas autorizaciones se dieron luego de que algunos miembros de las juntas directivas de cada compañía dieran a conocer sus potenciales conflictos de interés de cara a las decisiones en el acuerdo, por tener injerencia en más de uno de los grupos.

En ese momento se había establecido que se debía elaborar un balance financiero con corte al 31 de julio de 2023, el cual se discutiría el mismo día que se decida sobre la escisión, tal como ocurrirá, según la convocatoria de Nutresa.

Por lo pronto, resta ver qué se decidirá en la asamblea y si habrá nuevos anuncios.

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

La moneda norteamericana cerró el jueves al alza en $4.394,50, ubicándose $35,39, arriba de la Tasa Representativa del Mercado

El presidente del grupo, Jorge Mario Velásquez, habló del convenio de escisión que firmaron con el Grupo Sura y la el valor de los títulos de las empresas.