MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

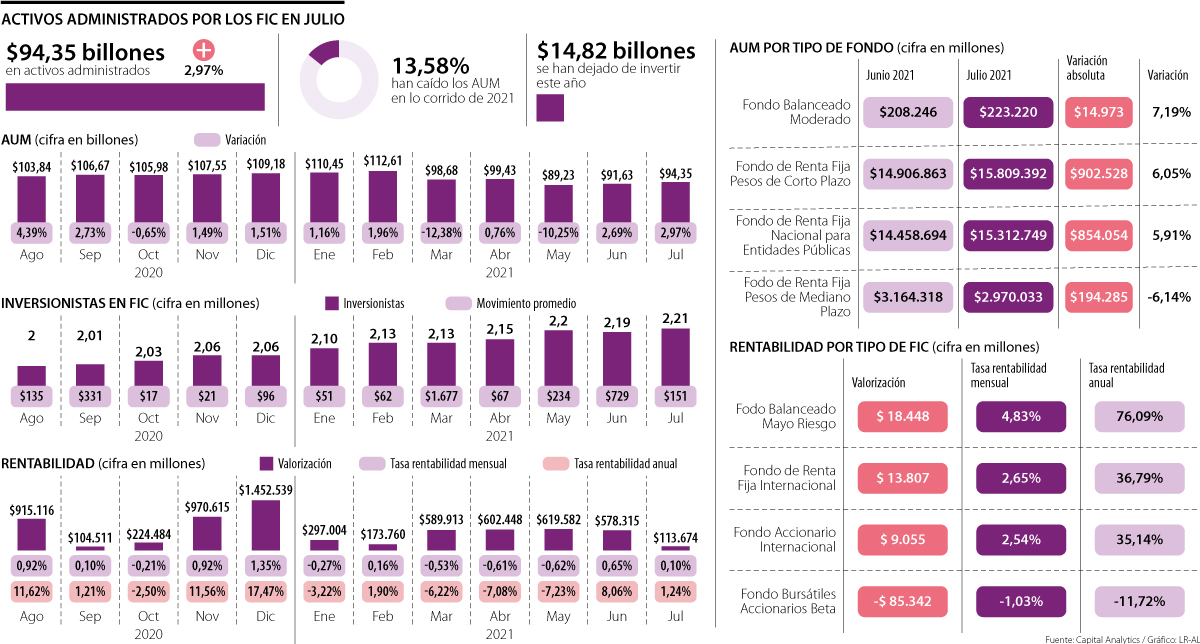

Los recursos alcanzaron los $94,35 billones, es decir, $2,71 billones más que en junio. La tasa de rentabilidad anual llegó 1,24%

Con la economía y las inversiones recuperando su ritmo, al cierre de julio, los activos administrados (AUM por sus siglas en inglés) por los Fondos de Inversión Colectiva (FIC) aumentaron 2,97% a $94,35 billones; es decir, se percibió el ingreso de $2,71 billones más en dicho lapso. Sin embargo, en lo corrido del año, esta misma cifra ha caído cerca de $14,82 billones o -13,58%.

Según cifras recopiladas por Capital Analytics, firma especializada en servicios de información, luego de varios meses en que los fondos internacionales y los fondos accionarios lideraron la llegada de recursos a dicha herramienta, la renta fija más conservadora presentó un crecimiento de 4,63% y una recuperación de $2,9 billones.

Aun así, debido a la pérdida del grado de inversión y la persistente extensión de los contagios, se vivió una moderación en el apetito de riesgo, factor reflejado en los fondos balanceados, los cuales suelen ser una alternativa donde el dinero se destina a renta fija y renta variable, ofreciendo la posibilidad de contar con un portafolio diversificado de acuerdo a un perfil dinámico.

Entre esta canasta, la categoría de balanceado moderado presentó el mayor incremento con un crecimiento de 7,19%, seguido por los de renta fija corto plazo, que sumaron 6,05% y la renta fija en entidades públicas, con cifras que escalaron 5,91%. Los fondos de renta fija a mediano plazo fueron los que presentaron una mayor variación negativa porcentual cayendo 6,14%.

Andrés Moreno, analista financiero y bursátil, destacó el hecho de que estos vehículos se hayan convertido en una alternativa para diversificar. “Las personas que tenían su CDT y eran muy conservadoras, o quienes tenían acciones y no querían comprar más, pero eran agresivos, han encontrado a través de los FIC la manera de diversificar y poder tener portafolios en ambos frentes”.

El experto agregó que “ante la desvalorización de los títulos TES y la subida de tasas, las personas pudieron invertir en estos bonos que se desvalorizaron por la pérdida del grado de inversión y beneficiarse de muy buenos porcentajes de rentabilidad gracias a estas herramientas, teniendo presente que no es sencillo para una persona natural comprar este tipo de papeles a través de la Bolsa de Valores de Colombia (BVC)”.

Respecto al retorno, para dicho periodo de tiempo fue de 0,10%, equivalente a 1,24% efectivo anual (E.A.). Durante este mes, cuatro categorías presentaron rendimientos, siendo los fondos balanceados de mayor riesgo los más destacados con un 4,38% mensual, equivalente al 76,09% E.A. De igual manera, los grupos de fondos que arrojaron menores rendimientos fueron los accionarios bursátiles, con una nula rentabilidad registrada en -1,03% mensual y -11,72% E.A.

En cuanto a inversionistas se presentó la llegada de 18.191 (0,78%) nuevos depositantes, con lo cual se llegó a un total de 2,21 millones de participantes y un movimiento promedio por cliente de $151 millones.

Como se evidencia en los últimos 12 meses (ver gráfico), entre enero y febrero se registró el mayor valor de AUM con $110,45 billones y $112,61 billones, respectivamente; sin embargo, en mayo se dio la mayor caída de activos, pasando a $89,23 billones, lo que representó un descenso de 20,76% desde su punto más alto del año.

Para Francisco Chávez, director de Estrategia de Inversión de Fiduoccidente, “las razones para esta volatilidad son claras. En marzo afectó mucho a nuestra renta fija local lo que ocurrió con los Tesoros en Estados Unidos, cuando las tasas aumentaron a una gran velocidad y de manera muy fuerte, lo que al final terminó golpeando nuestros mercados”.

“La caída más fuerte se dio en la época de mayo cuando la situación social y pérdida del grado de inversión, llevaron a que los inversionistas buscaran alternativas diferentes para refugiarse de lo que, en ese momento, fueron desvalorizaciones generalizadas de los FIC”, aseguró.

Características de los fondos

Según las Asociación de Fiduciarias de Colombia (Asofiduciarias), los Fondos de Inversión Colectiva (FIC) son mecanismos de ahorro e inversión administrados por fiduciarias, comisionistas de bolsa y sociedades administradoras de inversión.

A través de estos vehículos se invierten recursos de varias personas en un portafolio que suele destinarse a productos financieros como acciones, bonos corporativos, CDT y TES, además de otros productos no financieros.

Existen FIC abiertos, vehículos de los que puede retirarse en cualquier momento, y los cerrados, en los que solo es posible contar con su dinero en fechas puntuales y permiten invertir o ahorrar de forma programada a corto, mediano o largo plazo.

Dicha herramienta está dirigida a todo tipo de inversionista, en especial a quien no cuenta con grandes montos de capital y a aquellos que no tienen tiempo o conocimientos para estar atento al movimiento de su inversión.

La inversión puede ir desde $20.000, dependiendo del administrador y ofrece la posibilidad de contar con diferentes tipos de activos, tanto a nivel local como en aquellos que tienen exposición a nivel internacional, completando así cerca de 18 categorías como agricultura, acciones, entre otros instrumentos de capitalización.

La hora de los FIC sostenibles

Los criterios de responsabilidad social se han convertido en un tema transversal en los productos del sistema financiero, por lo que entre las opciones verdes se encuentran el fondo Gaia de Bbva AM, el cual invierte en el mercado de renta variable internacional y local entre 10% y 35% del dinero que administra. Tiene un monto mínimo de ingreso de $20.000 y comisión de 1,20% E.A.

Fiduciaria Bancolombia cuenta con un FIC denominado Renta Sostenible Global, al cual puede acceder con un monto mínimo de $50.000. Tiene la facilidad de que la inversión cuenta con mayor diversificación, debido a la mezcla de activos tradicionales y alternativos.

Los CDT, otro método de inversión con una rentabilidad hasta de 5,50%

Los Certificados de Depósito a Término (CDT) son títulos valor que emite una entidad financiera a un cliente que ha hecho su depósito con el propósito de ahorrar y obtener rentabilidad. El porcentaje de retorno depende del plazo al cual usted decida abrir dicho producto, teniendo en cuenta que las entidades financieras permiten que este ahorro programado oscile entre 30 y 1.080 días. Credifinanciera, con 5,50%; Banco Mundo Mujer, con 4,70%; Davivienda, con 4,70%; Banco Falabella, con 4,50% y Bancamía, con 4,25%, son los que ofrecen mayor utilidad.

Esta línea de crédito tiene como principal objetivo financiar proyectos de sostenibilidad y el fortalecimiento de sectores productivos en Colombia

La coyuntura global le permitió al metal precioso ganar hasta 2,5% en lo que va de la semana, según la agencia Reuters

Cotización de la divisa en Colombia cerró ayer al alza en $4.305,23, lo que representó un incremento de $21,61 frente a la TRM. Expertos entregaron consejos para invertir en divisas