MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Andrés Restrepo, gerente general de la BVC, realizó un balance de lo que se está haciendo para evitar ser reclasificado como mercado emergente

Los inversionistas están atentos a lo que suceda en mayo, cuando Msci anuncie si reclasifica o no al mercado de capitales colombiano con el estatus de frontera. La decisión pondría a las acciones al mismo nivel de países como Rumania, Vietnam y Marruecos.

Por ello, según dijo Andrés Restrepo, gerente de la Bolsa de Valores de Colombia, en Inside LR, todos los actores han venido trabajando para analizar de qué manera se puede aumentar la liquidez del mercado y hacerlo más atractivo para la llegada de nuevos emisores.

2023 fue un año muy, muy bueno en términos financieros para el Grupo Bolsa de Valores de Colombia. Aquí es importante tener en cuenta que el Grupo tiene distintas empresas que le permiten participar en los distintos eslabones de la cadena de la infraestructura del mercado de capitales. Está la Bolsa de Valores, para el pedazo de la negociación; está Deceval para el pedazo del depósito; la Cámara de Riesgo Central de Contraparte. Entonces, estos resultados de los que vamos a hablar son el resultado de ese Grupo y es importante hacer esta anotación.

Si bien fue un año muy bueno desde el punto de vista financiero para la Bolsa de Valores de Colombia, somos absolutamente conscientes de que no fue un año bueno en términos de liquidez y de profundidad para el mercado de acciones.

Esa es digamos la dualidad que tuvimos en 2023: muy buen resultado financiero, pero desde el punto de vista del mercado accionario fue un año complejo, donde perdimos liquidez y profundidad.

Al final, diría que desde el punto de vista financiero tal vez la cifra más relevante es que tuvimos un margen de Ebitda muy cercano a 40%, que es como el objetivo de largo plazo que tenemos con nuestros accionistas. Ese es el lado positivo, pero un reto como industria y un reto como infraestructura del mercado de capitales es reactivar la negociación del mercado accionario.

Bueno, a2censo para los que no la conocen es una plataforma de crowdfunding, de financiación colaborativa, de la Bolsa de Valores de Colombia que busca dar acceso a pequeñas y a medianas empresas a una plataforma para levantar capital. Hasta este, momento ha sido deuda y con esto suma más de $85.000 millones levantados para cientos de empresas de todos los sectores.

El año pasado, como para todo el sector financiero, fue un año complejo: el menor crecimiento de la economía, las altas tasas de interés, redujeron la velocidad que hubiéramos querido que hubiera tenido a2censo. Algunas empresas entraron también en dificultades, pero, en general, el esquema ha seguido siendo muy exitoso. Aspiramos a que este año con esa reducción de las tasas de interés que estamos viendo, con una mejoría en el comportamiento de la economía, volvamos a tener un incremento en el número de campañas.

De lo más bonito que tiene a2censo, es esa posibilidad que tiene cualquier colombiano de invertir en empresas, que no tienen que ser las grandes empresas con grandes montos, desde $200.000 y eso es una oportunidad de diversificar el portafolio y de participar en industrias distintas muy valiosas.

Eso, como le decía, ha sido sobre todo con instrumentos de deuda. En este mes vamos a empezar con instrumentos de capital, donde ustedes lo que pueden hacer es ser socios de las empresas, no prestarle solamente plata, sino ser socios de las empresas, apostarle al crecimiento, a la valorización. Empezamos con un par de empresas en abril.

Nuestra apuesta con esto no es tener tantas empresas como en el segmento de deuda, porque en este de todas maneras hay un riesgo más acotado. La idea es que los que participen, las personas que quieran invertir en esas empresas, le apuesten al crecimiento de ellas. Entonces, le diría que en un año nosotros debíamos estar en cuatro, cinco, seis empresas en acciones.

No, en el corto plazo queremos fortalecer esos dos frentes. Creemos que el espacio es inmenso, Colombia es un país donde además de nuestras grandes empresas, hay cientos y miles de compañías en ese sector medio y pequeño que requieren financiación, que tienen proyectos productivos con un potencial inmenso y creemos que ahí tenemos todavía que profundizar mucho. Del otro lado, creemos que todavía los colombianos requerimos opciones distintas de inversión, todavía tenemos un portafolio de inversión con opciones relativamente acotadas.

Fue un llamado de atención que nos preocupa a todos, pero tuvo la virtud de movilizar a todos los actores del mercado de capitales alrededor de la necesidad de tomar acciones, y acciones prontas y urgentes para evitar que ese escenario se diera. Lo primero que debo decir es que el liderazgo de la Superintendencia Financiera ha sido valiosísimo, muy, muy rápidamente asumió el liderazgo de esta discusión entendiendo que este es un tema que no se soluciona solo con normas, pero sí son muy importantes las normas.

Empezamos a trabajar con el liderazgo de la Superintendencia Financiera y un poquito con la idea de que esto es un problema de todos los actores. Esto no es un problema de que la Superintendencia modifique un par de normas, solo modificando un par de normas no vamos a lograr cambiar la dinámica.

Esto no es un problema solo de la Bolsa, solo de los comisionistas, esto involucra a los inversionistas, a los emisores, a las fiduciarias, a los fondos de pensiones. El problema del mercado de capitales es un problema de todos. Entonces, ese fue un primer reconocimiento y hemos tenido varias mesas de trabajo para identificar los puntos fuertes en los que hay que trabajar.

Hemos identificado cuatro frentes clarísimos: el primero, y más importante, es el tema de liquidez, el mercado colombiano ha venido perdiendo liquidez y esa debe ser la obsesión diaria de todos los que participamos en el mercado.

Hay un tema de emisores. Al final el valor del mercado va a crecer, va a ser importante si traemos a nuevos jugadores, si somos capaces de atraer nuevos emisores, que sean atractivos, para los actores del mercado, para los inversionistas.

Hay un tercer que capítulo, que hemos llamado accesibilidad, ¿qué tan fácil es entrar al mercado, por ejemplo, para los inversionistas extranjeros?, ¿qué tan claras son las normas, qué tan fáciles son los trámites? Y hay un cuarto punto de posicionamiento y es que todos los avances que se vayan haciendo, es importante que se conozcan, que los conozcan los participantes del mercado, los inversionistas extranjeros.

Sobre esos cuatro pilares, hemos venido trabajando, ya hay avances en varios de ellos. La idea es que si bien estamos convencidos de que el riesgo de que se dé la reclasificación en mayo ha disminuido, de que creemos que la probabilidad de que nos mantengamos como mercado emergente es alta, es una oportunidad que no podemos desperdiciar. Realmente, y en eso lo comparto con el Superintendente Financiero, Colombia necesita un mercado de capitales mucho más grande, las necesidades de financiación de nuestras empresas, del mismo sector público, requiere un mercado de capitales más grande, más profundo.

Entonces no podemos quedarnos simplemente en esa pequeña victoria, que sería muy valiosa de no ser reclasificados, sino que tenemos que seguirnos preguntando consistentemente qué más hacer para tener un mercado de capitales como el que necesita la economía colombiana.

Es claro que necesitamos más emisores. Eso es evidente para todos, Colombia ha venido perdiendo emisores de acciones. Necesitamos atraer nuevos emisores, pero lo primero que necesitamos para que unos emisores nuevos se agreguen a la fiesta es que los que están en la fiesta la estén pasando bien, entonces estamos trabajando con los emisores actuales en diferentes frentes.

Hay un frente de proveeduría de liquidez, que es esta función que cumplen los comisionistas de bolsa de estar poniendo consistentemente en la pantalla puntas de compra y venta de forma que aquellos actores que no son recurrentes del mercado, por ejemplo, personas naturales si quieren comprar una acción vean precios de compra y venta y sepan que pueden entrar y salir tranquilamente.

Ese es un aspecto, por ejemplo, en el cual las empresas que están hoy en el índice de Msci, volviendo al tema de mercado emergente, tomaron desde finales del año pasado: la contratación de proveedores de liquidez y eso ya se ha reflejado en una recuperación de los montos de transacción de esas acciones. Ese es un frente.

Estamos revisando con la Superintendencia Financiera todo el tema de requisitos, de supervisión que tienen. ¿Se necesitan todos esos, esa es la forma más eficiente de cumplir con esos requisitos? Porque recordemos que son empresas que se dedican a su labor y además deben cumplir una labor y unas obligaciones con los emisores, de proveer información, de estar reportando, ¿cuál es la forma más eficiente de dar esa información? Claro que es crítica la transparencia y la entrega de información en el mercado de capitales, ¿cuál es la forma más fácil, más sencilla, de hacerlo?

Hay un tercer frente, y en esto hay emisores que han dado una lección muy importante, diría que Cementos Argos es el más claro de ellos, de cómo los emisores tienen acciones que pueden tomar para reflejar el valor de su compañía en el mercado.

Todos los programas Sprint que Argos ha puesto sobre la mesa me parece que son un ejemplo de las acciones que las empresas pueden hacer y en eso en la Bolsa encuentran un aliado para desarrollarlas.

Se ha criticado mucho que la Bolsa es muy pequeña, que el mercado de capitales es muy pequeño. Lo que uno quisiera es tener siempre muchos participantes, entrando y saliendo. Estamos trabajando, primero, en modernizar las normas que reglamentan un tipo de operación que es muy importante para dar liquidez, que son las ventas en corto.

Eso tiene una cantidad de modificaciones para ser más fácil, más clara, más transparente, las ventas en corto. Viene asociado al préstamo de valores, que hace parte integral de las ventas en corto. Hay un segundo elemento que es muy importante, que hizo mucho ruido el año pasado, que tiene que ver, por ejemplo, con la normativa de las OPA.

Estamos trabajando en tener un mecanismo de OPA más actualizado. Si ustedes recuerdan en ese momento se dio un debate muy grande sobre si las normas que teníamos en Colombia para las OPA, que se cumplieron en las operaciones que se hicieron el año pasado, son las que deberíamos tener. De hecho, la Bolsa entregó a la Unidad de Regulación Financiera un estudio de comparativa internacional de cuáles debieran ser las normas que debíamos cambiar para el mercado de OPA.

Una cosa ya un poco técnica, los ticks de los precios, es decir, cuando cotizo una acción yo la puedo ir moviendo de a $1, $5 o de a $10. Eso lo modificamos el año pasado para dar más espacio para la entrada y salida de participantes, entonces como ves son una lista de acciones.

No creemos que este sea un tema de que haya una acción salvadora, una gran acción que solucione todo, sino consistencia de todos los actores del mercado para ir mejorando la calidad del mercado de capitales colombianos.

En general, debiéramos pensar que el mercado de capitales es un espacio donde los actores se encuentran para gestionar sus necesidades de capital, para gestionar sus portafolios de inversión y que, por lo tanto, las normas de supervisión deben propender para que haya transparencia en esas normas. Pero no pueden ser una carga excesiva en términos de los requerimientos de información, en las restricciones a las transacciones, los de la participación de actores.

El tipo de discusiones que tenemos que dar son cuáles son las regulaciones que, de verdad, le aportan valor y transparencia, que son fundamentales al mercado y cuáles son aquellas que lo que hacen es alejar a los participantes. Que si yo tengo el deber de asesoría, soy un comisionista y tengo que leer durante 10 minutos una cantidad de instrucciones, ¿eso sí le aporta valor, el cliente de verdad está entendiendo que es lo que está diciendo o tenemos que movernos a normas donde el cliente entienda de fondo?

Ese son el tipo de discusiones que estamos teniendo con la Superintendencia, donde, repito, están muy abiertos a que haya las modificaciones que sean necesarias en el frente de supervisión y con la URF en el frente de regulación.

El Mercado Global Colombiano ha venido creciendo muy bien, creemos que eso lo que confirma es que los inversionistas, los ahorradores colombianos, requieren más opciones de inversión y queremos seguir trayendo nuevas acciones, nuevos ETF. No quiero decir cuáles porque son, en principio, los comisionistas son los que patrocinan eso y son los que harán los lanzamientos del caso. La apuesta sí es seguir profundizando el Mercado Global Colombiano este año.

Estamos revisando toda la cadena de valor, pero incluso en el tema de tarifas, por ejemplo, ya teníamos unas diferenciales para un tipo de actor, que tenemos que atraer, que son lo que afuera se conoce como market makers, jugadores cuyo papel es no tomar una posición, digamos estructural, de largo plazo que es un tema, por ejemplo, que hacen más los fondos de pensiones, sino que son jugadores que crean mercado, entrando y saliendo en las posiciones que vean. Entonces, una discusión que estamos teniendo es si deben tener unas tarifas específicas más bajas, a partir de cumplir eso sí unas condiciones.

Un segundo punto ya, por ejemplo, es que hemos reducido notablemente las tarifas llevando a cero varias de ellas asociadas al préstamo de valores, lo que en Colombia conocemos como transferencia temporal de valores, que es una operación crítica para la liquidez.

Queremos hacer un análisis juicioso de toda la cadena, no solo la negociación, sino la compensación, la liquidación, los costos de depósito, para también desde el lado de las tarifas contribuir a atraer más jugadores.

Varios importantes, porque el régimen de las OPA en Colombia lleva muchos años. Hay dos elementos principales donde está la discusión, hay que hacer una revisión integral, porque teníamos un régimen de hace muchos años. Uno es el tema de las OPA sucesivas. Ese ese es un tema que, sin duda, tenemos que sentarnos y ponernos de acuerdo como industria qué es lo más crítico y cómo deben ser las reglas de juego en ese tema.

Hay un segundo frente, muy importante y es la participación del emisor. ¿Cuál debe ser la participación del emisor en una circunstancia como esta? Todos estamos de acuerdo en que debemos velar por la transparencia y de que los actores tengan toda la información necesaria para tomar su mejor decisión, entonces no es blanco o negro, pero sí es extraño en que en una situación donde hay OPA de terceros, el emisor no pueda decir nada o tenga restricciones para poner sobre la mesa su análisis de la situación y de la empresa. Ese es un segundo frente donde tenemos que entender muy bien ese equilibrio de información para el mercado.

El mercado colombiano de capitales se merece una revisión integral de la lógica de las Ofertas Públicas de Adquisición.

También ese es un tema. Repito teníamos un tema de hace muchos años, vale la pena revisar cuánto tiempo tiene sentido suspender una acción, qué valor le agrega. Claro, tiene la lógica de mire, paremos, mientras la información la absorbe el mercado, pero el costo de dejar a los inversionistas sin posibilidad de transar también existe.

Sí, nosotros creemos que si se presentan varias condiciones la Bolsa podría tener nuevos emisores. Hay una condición principal y crítica es la recuperación de los precios, es decir, para un emisor va a ser interesante, va a ser atractivo ir y hacer una emisión en la bolsa, vender parte de su propiedad en la bolsa, si los precios son interesantes. Eso ya lo estamos viendo, es decir, este sí ha sido un año de recuperación de los precios de las acciones. Particularmente creo, y no simplemente por optimismo, sino porque los análisis de los distintos analistas económicos así lo muestran, hay un potencial todavía mayor de valorización de las acciones. Ese es un elemento.

El elemento de liquidez también es importante y el contexto macro, de tasas de interés y recuperación de actividad económica. Creo que en la medida en que veamos una recuperación, por lo menos de esos tres factores, debemos ver emisiones de nuevos emisores. De hecho, ya este año Davivienda hizo una nueva emisión de acciones en el mercado, que empieza a mostrar que hay apetito por nuevas emisiones.

De pronto nos ha faltado a todos, es decir, el reto que estamos enfrentando como mercado es cómo logramos que el valor fundamental de las acciones se refleje en el mercado. Lo que ha hecho Cementos Argos pone sobre la mesa que hay una labor que pueden hacer los emisores, muy valiosa, y ahí puedo coincidir en que los emisores están viendo que tienen un espacio muy importante para trabajar con el mercado.

Pero creo que los demás actores también, es decir, los comisionistas, nosotros como Bolsa en una función de promoción de los emisores que tenemos, los propios inversionistas en términos de la valoración que pueden tener de esos actores, creo que todos como ecosistema de mercado de capitales sí tenemos que dar un paso adelante para acercarlo más a la gente y darles herramientas para que ese valor que está ahí se haga evidente en el mercado.

Yo sí soy mucho más positivo de lo que fue el año pasado, es decir, muchas empresas están listas, requieren los recursos. El año pasado por el tema de altas tasas de interés muchas decidieron frenar su decisión de ir al mercado de capitales y sus decisiones de inversión. Pero son empresas que requieren y que tienen ideas y proyectos de inversión importantes, requieren esos recursos, entonces vamos a seguir viendo emisiones de renta fija.

Tuvimos un inicio de un primer trimestre muy bueno y creo que seguirán viniendo, y la consolidación de la reducción de la inflación y, por lo tanto, de las tasas de interés, va a abrir el espacio para nuevos emisores.

Sí, hoy estamos cumpliendo con las condiciones, es decir, la metodología de Msci es una metodología muy clara y muy objetiva. Nos permite estimar, aunque al final Msci es el que da el veredicto final, con la información que tenemos cómo van los criterios que se evalúan y creo que hemos mejorado, pero yo sí quiero ser enfático en ese mensaje: el mercado de capitales colombiano, incluso si superamos el tema de la reclasificación en mayo, tiene un espacio de crecimiento mucho más grande.

Nosotros debemos volver a montos de negociación, en número de emisores y no debería ser una preocupación el tema de ser reclasificados. Nosotros debiéramos tener cuatro, cinco, seis emisores, por lo menos, en el índice de Msci y de mercados emergentes para que esto no sea una preocupación. La preocupación de fondo debiera ser, creo de todos, de las autoridades, de los participantes de la bolsa, que nuestro aparato productivo, que nuestras empresas tengan la financiación que necesitan para sus proyectos.

Muy bien, vamos bien. El año pasado se dio, digamos, la integración corporativa, es decir, se creó lo que se llama la holding regional, que ahora es la accionista mayoritaria tanto de la Bolsa de Valores de Colombia, como de la Bolsa Valores de Lima, como de la Bolsa de Comercio de Santiago. Eso es muy importante, porque eso permite que haya una unidad estratégica y de dirección para el siguiente paso que es el mercado único, donde todos los participantes se encuentren en un sitio común para la negociación, en este primera fase de el mercado de renta variable, la negociación de las acciones.

Estamos trabajando este año en el diseño de lo que va a ser ese mercado único, eso como ustedes imaginarán implica nuevas plataformas tecnológicas, tanto en los temas de negociación, las pantallas de negociación, el motor de calce, las cámaras de riesgo, de los depósitos. Estamos trabajando con el mercado en las reglas de esa operación.

Las tres bolsas tenemos reglas distintas, horarios distintos, montos distintos, reglas de operación distintas, estamos trabajando en esa definición y en los ajustes regulatorios que se requieren para tener ese mercado único. Esa es la apuesta: tener un mercado único que le dé a todos los participantes más valor, que sea un mercado más atractivo, porque al tener más emisores voy a tener más contrapartes, los emisores van a tener más inversionistas y eso es lo que configura la riqueza del mercado de capitales.

Hemos hecho la ronda con los comisionistas en Colombia, en Perú y en Chile y como se imaginará hay todo tipo de opiniones. De hecho, un tema que debemos trabajar es que tenemos, en una parte del año dos horas de diferencia con Santiago, en otra parte, seis meses, una hora de diferencia. Tenemos que tener un horario común, tenemos, para que piensen las complejidades que surgen y que estamos trabajando, festivos diferentes, tenemos todo distinto.

Entonces el trabajo fuerte de este año es lograr armonizar y llegar a un modelo de operación que todos esos elementos los tenga considerados.

Los estados financieros auditados y consolidados de las empresas que la conforman fueron presentados a tiempo y fueron presentados sin salvedades por los respectivos revisores fiscales de cada una de las empresas. El proceso de consolidación es el que está tomando más tiempo por ser empresas de tres países con tres regulaciones contables distintas. Entonces, el tiempo que está tomando hacer esa consolidación es el que nos ha llevado a la suspensión, por decisión de la Bolsa de Comercio de Santiago.

Volverá cuando esa consolidación se concrete, pero entonces sí creo que es importante dejar claro que las empresas que conforman nuam tienen sus estados financieros auditados, sin salvedades y el proceso de consolidación es del que estamos pendientes.

A ver, nuestra meta es el próximo año, hacia mediados del próximo año en el mercado de renta variable, tener el mercado único funcional. Esto es un plazo que depende de varias cosas: de nuestro trabajo con los reguladores, de cómo nos alistamos con los clientes, con las comisionistas. Ya hemos venido trabajando con ellos en esos frentes, pero necesitamos asegurar que todos los actores están listos para cumplir ese ese hito del próximo año. Después de eso vendrá la discusión para el tema de derivados, para renta fija y de todos los productos que tiene la Bolsa.

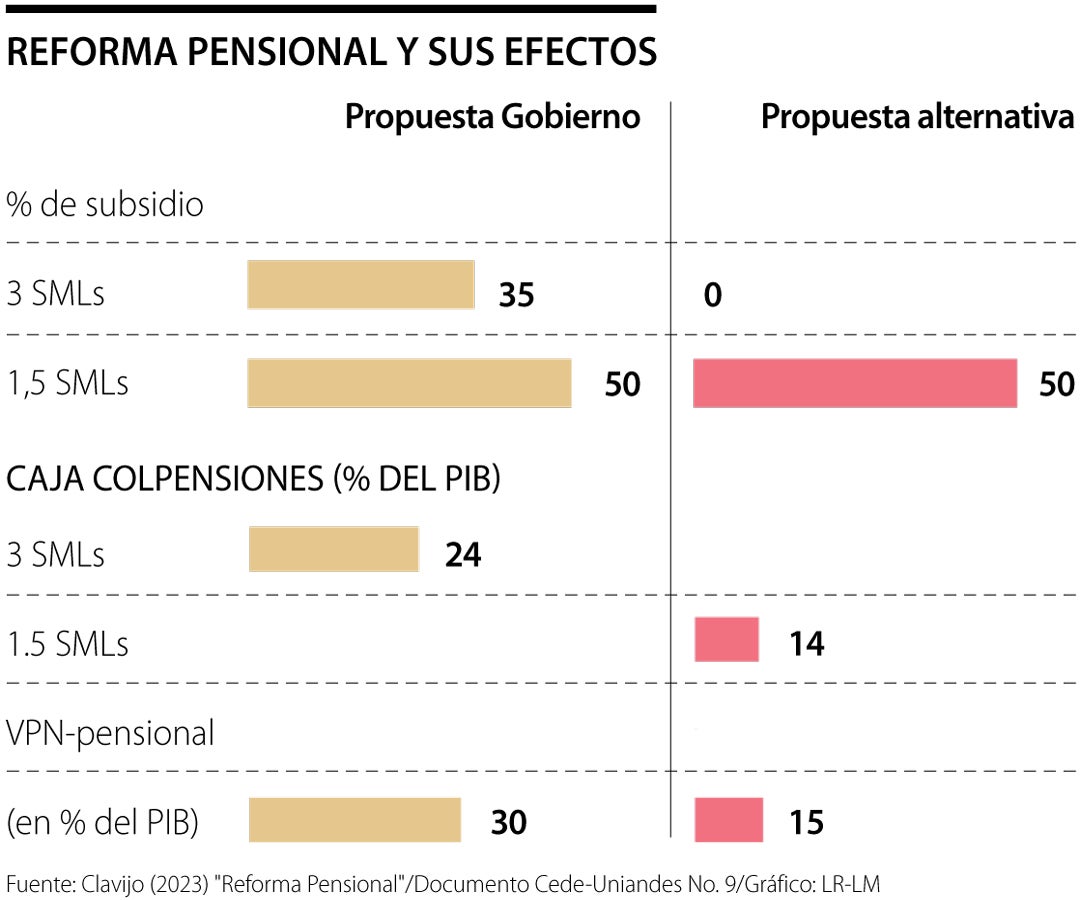

Sería muy negativo para el mercado. Cuando uno fija el umbral en tres salarios mínimos, lo que en realidad está diciendo es que 85% de la población envía sus recursos, sus cotizaciones, al sistema de prima media, donde lo que hacemos es pagar las pensiones actuales. Es decir, no se construye el ahorro de largo plazo, que es fundamental para el mercado de capitales, pero diría que más que para el mercado de capitales, es fundamental para construir el ahorro que van a soportar esas pensiones en el futuro.

Aquí hay un tema que es fundamental, y que a veces se pasa por encima, y es que Colombia como todo el mundo está viviendo una transición demográfica. ¿Qué implica eso? Que no podemos seguir sosteniendo un esquema pensional sobre el supuesto de que los cotizantes actuales van a sufragar las pensiones de los mayores, porque simplemente habrá muchos pensionados y habrá relativamente pocos cotizantes. Es insostenible, la única forma de sostener ese esquema pensional es con la construcción de ahorro.

La mejor forma de invertir ese ahorro es con inversiones de largo plazo. Entonces, sí nos parece que un umbral de tres salarios mínimos es negativo para el mercado, para el esquema pensional y para el mercado de capitales, porque perdemos ese ahorro de largo plazo. Cuando en esas discusiones se dice que tranquilos, que dentro de 45 años o 50 años se vuelve a dar la discusión, me parece que se pasa por alto el hecho de que el no tener hoy ese ahorro, el gastarnos como sociedad esos recursos, lo que reduce son las fuentes para financiar la inversión que requiere el país para financiar las carreteras, los puertos, los aeropuertos, que desarrollan los actores privados y las empresas públicas.

Esto no es un problema de una discusión del sector privado contra el público, es más, para serle absolutamente claro en la posición de la Bolsa en eso, nuestra defensa es por el ahorro. No tenemos una preferencia de si lo hacen los actores privados o los actores públicos, siempre y cuando se preserven el ahorro, con las reglas claras para construir el ahorro de largo plazo.

Un dato, y con esto termino, para que tengan claro lo crítico que es, en promedio una pensión que se financia con ahorro, entre 70% y 75% del saldo final ahorrado es el resultado de las rentabilidades acumuladas, durante el periodo, y el otro 25% o 30% son los aportes que uno hizo.

Simplemente para darles una idea de lo crítico que es proteger en esta reforma el ahorro de largo plazo de la economía colombiana, no es el ahorro de los fondos de pensiones, nuestro problema no es la naturaleza del administrador del ahorro a largo plazo, es defenderlo para el futuro. Sí quisiera ser muy vocal en la importancia de preservar el ahorro de largo plazo para el mercado de capitales y, por lo tanto, para la inversión de la economía colombiana.

La entidad lanzó un llamado a las empresas para que se protejan usando esta plataforma. Uno de los objetivos de este año es impulsar la internacionalización

En Colombia, la negociación de la divisa abrió a la baja en $4.280, lo que representó una caída de $6,17 frente a la TRM, certificada en $4.286,17

Los futuros del crudo Brent LCOc1 subían US$47 centavos, 0,71%, a US$66,32 el barril, y el crudo estadounidense West Texas Intermediate CLc1 ganaba US$55 centavos