MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

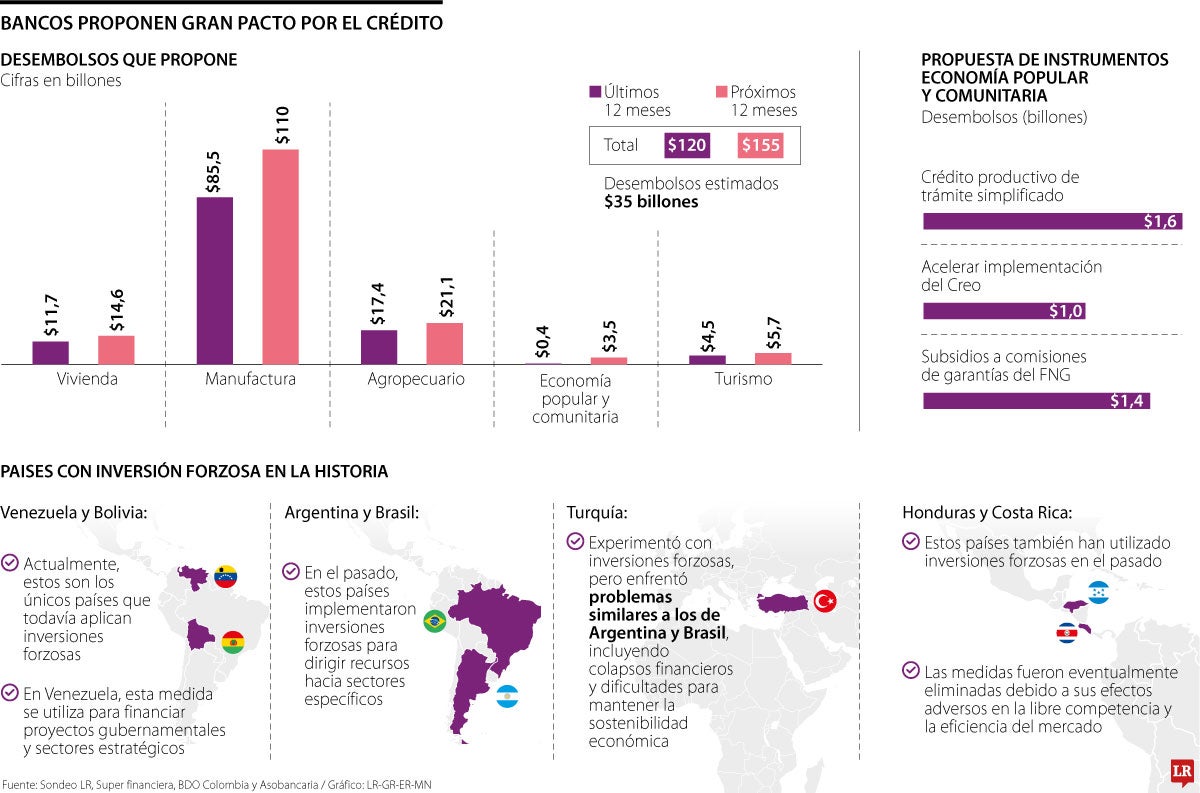

Acelerar la implementación del programa Creo, y subsidios a comisiones de garantías del FNG, entre los instrumentos del segmento de econOmía popular

El presidente Gustavo Petro llamó hace unas semanas a ampliar las inversiones forzosas y, frente a esto, la banca propuso el Gran Pacto por el Crédito.De hecho, Jonathan Malagón, presidente de Asobancaria, aseguró este pacto es “la mejor vía para la recuperación económica en el país”.

Con el documento en mano, los banqueros y el Gobierno se sentaron esta semana a discutir los mecanismos de financiamiento para el plan de recuperación económica, una conversación que aún no concluye y que seguirá el próximo 27 de agosto.

El Pacto por el Crédito de la banca busca activar varios sectores como el de vivienda, agro, turismo, economía popular y LR se dio a la tarea de desglosar por cada segmento, en economía popular y comunitaria, los instrumentos que propone la banca son crédito productivo de trámite simplificado, acelerar la implementación del programa Creo, y subsidios a comisiones de garantías del Fondo Nacional de Garantías, FNG, con desembolsos por $1,6 billones, $1 billón y 1,4 billones, respectivamente.

La posición de la banca es considerar mecanismos que optimicen los recursos, donde desde el sector bancario podrían generar una facilidad de acceder a crédito, generando además de una inclusión financiera, unas tasas de intereses bajas con el fin de impulsar la economía de los sectores más afectados y donde la banca pueda evaluar y gestionar mejor los riesgos asociados a cada crédito.

Para Víctor Ramírez, socio Auditoría y Aseguramiento de BDO Colombia, “los bancos podrían ser más flexibles y eficientes en la asignación de los recursos, al contrario de generar una inversión forzosa que no necesariamente se alinea con la estrategia de riesgo y retorno esperada por los bancos”.

“Sin duda los beneficios de impulsar el Programa Creo planteado por el gobierno será no solo la de generar financiamiento a la economía popular y pequeños negocios, sino generar un gran proceso de inclusión financiera sostenible que permita a la economía popular no depender de financiación informal y así mismo mejorar las condiciones de vida de algunos sectores vulnerables”, agregó Ramírez.

Por otra parte, respecto al subsidio a las comisiones de garantías del FNG, es una herramienta clave para apoyar a las empresas, mejorar su acceso al crédito y fomentar el desarrollo económico sostenible en Colombia. “Lo que se pretende, entre otras cosas, es fomentar el emprendimiento y el tejido empresarial, accediendo a créditos con menores costos iniciales y menores costos asociados a la obtención de garantías, facilitando el acceso al crédito”, explicó Ramírez.

Este modelo fue empleado en Latinoamérica durante las décadas anteriores a los años 90, pero se ha venido deteriorando al punto de quedar vigente solo en Colombia en el sector agro, Bolivia y Venezuela.

José Ignacio López, presidente de Anif, aseguró que en ningún país desarrollado existe. “El término en anglosajón es bien desconocido, es una política que ha caído, la evidencia es que no funciona y, por tanto, se ha venido desmontando”, explicó.

Y esto se debe a que la inversión forzosa trae consigo algunas consecuencias en el sistema financiero. Lo primero es que reducen la capacidad de otorgar créditos de los establecimientos de crédito; otro de los efectos de las inversiones forzosas es que puede subir la tasa de interés de los créditos de los usuarios tradicionales del sector financiero.

“Las inversiones forzosas es que el gobierno obliga a la banca a invertir los recursos que tienen los colombianos ahorrados, depositados en los bancos, en ciertos sectores que ellos determinan o piensan que pueden ser exponencialmente más productivos, generar mayor dinamismo en la economía que los sectores que tiene en mente”, aseguró Ricardo Emilio Barco, economista de Baruch College.

Eso se traduce en que las utilidades de la banca pueden ser menores en el corto y en el mediano plazo, con lo cual corre el riesgo el sector financiero que esos 11 bancos en rojos con corte a junio aumenten y sean muchos más con pérdidas.

En el sector agropecuario los instrumentos que propone el sistema financiero son, aumentar el incentivo a la capitalización rural, ICR, en 10 puntos porcentuales, pp, con desembolsos por $0,5 billones; aumentar garantías del Fondo Agropecuario de Garantías, FAG y asignar más recursos al incentivo al seguro agropecuario, ISA con desembolsos por $0,2 billones y $1,6 billones, respectivamente. El primero de $0,5 billones hace referencia a aumentar el incentivo a la capitalización rural, ICR, en 10 pp.

Según el informe, 90% de los consumidores en América Latina ha notado que productos como alimentos y transporte están mucho más caros

Con esta opción, se podrá de invertir a través del portafolio del fondo voluntario de pensiones Dafuturo Finca Raíz Internacional administrado por Fiduciaria Davivienda

Bancoomeva, que es de un nicho distinto al segmento de vivienda, igual tiene necesidades de fondeo. Con la Titularizadora, lograron una emisión de $70.000 millones en cartera hipotecaria