MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Entre las entidades que ofrecen los menores costos en el segmento de vivienda no vis están Itaú, Scotiabank Colpatria y Av Villas

Luego de que 2020 se convirtiera en el mejor año en ventas de vivienda nueva en el país con 194.802 unidades, Camacol estima que los despachos ascenderían a 209.000 unidades en 2021, es decir, 7,4% más de lo logrado durante el año pasado. En el cumplimiento de esta proyección, la banca jugará un papel clave a través de la colocación de créditos de vivienda.

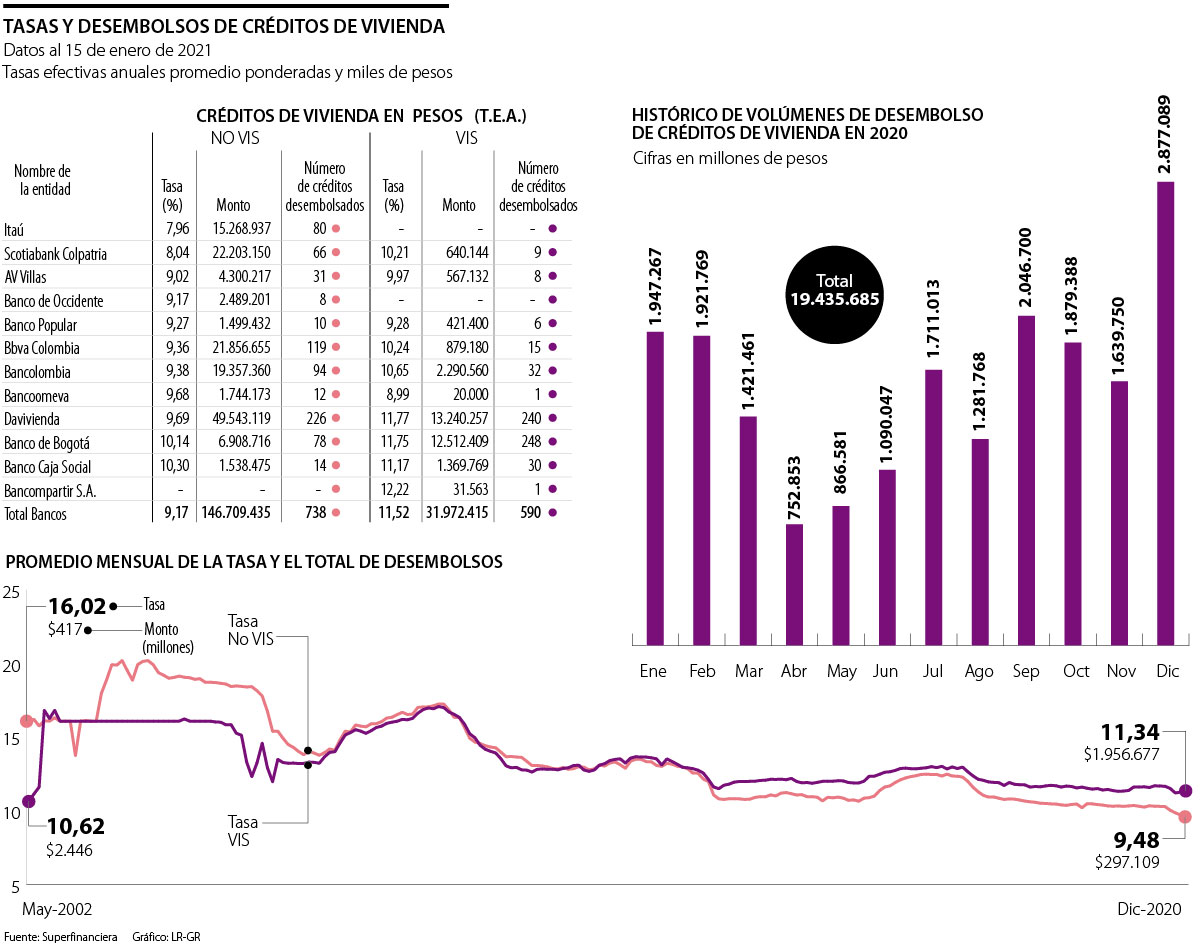

Teniendo en cuenta la importancia que tiene el sector bancario entre los consumidores a la hora de comprar casa, LR analizó cómo se han comportado las tasas de créditos hipotecarios (sin incluir leasing). Según datos consolidados por la Superfinanciera, en la semana con corte al 15 de enero, las tasas de interés en pesos para vivienda no VIS alcanzaron un promedio de 9,17% y la más baja en este rubro la tiene Itaú con 7,96%.

Con estas tasas, el sistema ha registrado el desembolso de 738 créditos de vivienda no VIS y de 590 para vivienda VIS entre el 11 al 15 de enero de este año. Las entidades que lideran el otorgamiento de créditos de vivienda no VIS son Davivienda y Bbva Colombia, con 226 y 119 créditos colocados. Mientras que Banco de Bogotá (248) y Davivienda (240) lideraron en la categoría de préstamos para vivienda VIS.

Además del número de desembolsos alcanzados en la última semana, la Superfinanciera también destacó en sus datos consolidados que el monto de los créditos hipotecarios para vivienda no VIS alcanzó $146.709 millones y el de vivienda vis llegó a $31.972 millones (ver gráfico).

Pese al liderato que alcanzaron algunas de las compañías tanto en número y monto desembolsado, no se puede dejar de lado que las entidades que ofrecen las tasas más bajas en el segmento de vivienda no VIS son Itaú, Scotiabank Colpatria y Av Villas, con 7,96%, 8,04% y 9,02%, respectivamente.

Mientras que los bancos que cuentan con las tasas más altas del mercado para el segmento no VIS son Banco Caja Social (10,30%), Banco de Bogotá (10,14%) y Davivienda (9,69%), Bancoomeva (9,68%).

Debido a las ofertas que hay, Bancolombia destacó que “tiene a disposición desde simuladores hasta asesoría personalizada que sirven como guía para toma de una decisión responsable. Y, cuenta con la plataforma Tu360 Inmobiliario, que reúne tanto la oferta de proyectos de vivienda como la ruta para acceder a financiación, todo en un solo lugar”.

El histórico de la tasas

Las tasa del segmento de vivienda no VIS alcanzó un promedio de 9,48% durante diciembre de 2020. Este nivel se convirtió en el más bajo desde mayo de 2002, fecha en la que la tasa para esta línea se ubicó en 16,02%.

En el caso de los créditos para vivienda VIS, la tasa se ubicó, en promedio, en 11,34% durante el último mes del año pasado. A pesar de que este nivel no es el menor desde 2002, hay que destacar que este es uno de los datos más bajos de los últimos 18 años.

Wilson Solano, coordinador área económica de la Facultad de Ciencias económicas y administrativas de la Universidad El Bosque, explicó que estas reducciones en las tasas son producto de la política monetaria asertiva del Banco de la República, que logró que la tasa de referencia pasara de 4,25% en febrero a 1,75% para mitigar el choque económico de la pandemia.

Los consumidores no pueden perder de vista que en el mercado bancario también podrán encontrar tasas más bajas, a través de la modalidad de leasing habitacional, que en algunas entidades permite financiar hasta 80% del valor total del inmueble que se desea.

Sobre la anterior opción, Bancolombia destacó que “cuenta con todas las opciones de financiación que, según su perfil, puede requerir cualquier colombiano para comprar una vivienda, incluidos los colombianos en el exterior. En crédito hipotecario, el banco financia hasta 80% del valor comercial de la vivienda para vis y hasta 70% para no VIS. Así mismo, hasta 90% con la opción de Leasing Habitacional”.

En línea con esto, Laura Ramos, gerente de operaciones de Creditop, explicó “hay más de 1,1 millones de créditos hipotecarios vigentes. En promedio, se calcula que la tasa de interés aproximada en estos productos de vivienda oscila alrededor de 12% (E.A.). Sin embargo, debido a la caída en las tasas de interés en el mercado, hoy es posible encontrar opciones de préstamos que van desde 7,3% E.A.”.

Con base en las opciones que tienen los consumidores en el sistema bancario a la hora de comprar casa y las proyecciones que hay en torno al comportamiento del segmento de vivienda para este año, Bbva Research destacó que “la economía colombiana recuperará su ritmo de crecimiento en 2021 y 2022, a niveles de 4,8% en 2021 y 3,8% en 2022, respectivamente, jalonada por el consumo privado, especialmente de bienes, y por la inversión, gracias al repunte en el sector de la vivienda. Sin embargo, esta mejora se reflejará de manera diferente en las ciudades”.

El impacto que tendrá el sector de la construcción en la recuperación económica del país lo comparte Jaime Alberto Upegui, presidente de Scotiabank Colpatria, quien dijo que durante 2021 se proyecta como un año más que positivo ya que en materia de financiación de vivienda, se esperan crecimientos consolidados en saldos de portafolio para vivienda vis, leasing habitacional y vivienda no vis, esta última apalancada por el programa de cobertura a la tasa de interés del gobierno.

Con la Ley de vivienda y hábitat se flexibilizan los plazos de créditos

Entre los puntos que se destacan de la nueva Ley de vivienda y hábitat está la flexibilización de los plazos de financiación de los créditos de vivienda, fijado actualmente en 30 años; y la eliminación de la restricción de tiempo para vender las casas compradas a través del subsidio Mi Casa Ya. Además, se van a tener subsidio VIS, subsidio no VIS, mejoramientos de vivienda y subsidios de vivienda rural, toda la oferta institucional del Estado en términos de vivienda va ser mucho más fácil de aplicar con esta nueva ley.

Este tipo de mecanismos cambia constantemente y reemplaza al tradicional número fijo que se encuentra en el reverso de los plásticos

En el documento, la entidad reportó el hito de tres millones de clientes en el país y un total de 118,6 millones entre sus tres geografías

La entidad bancaria además informó la fecha estimada de perfeccionamiento de los cambios en la estructura societaria por el conglomerado