MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

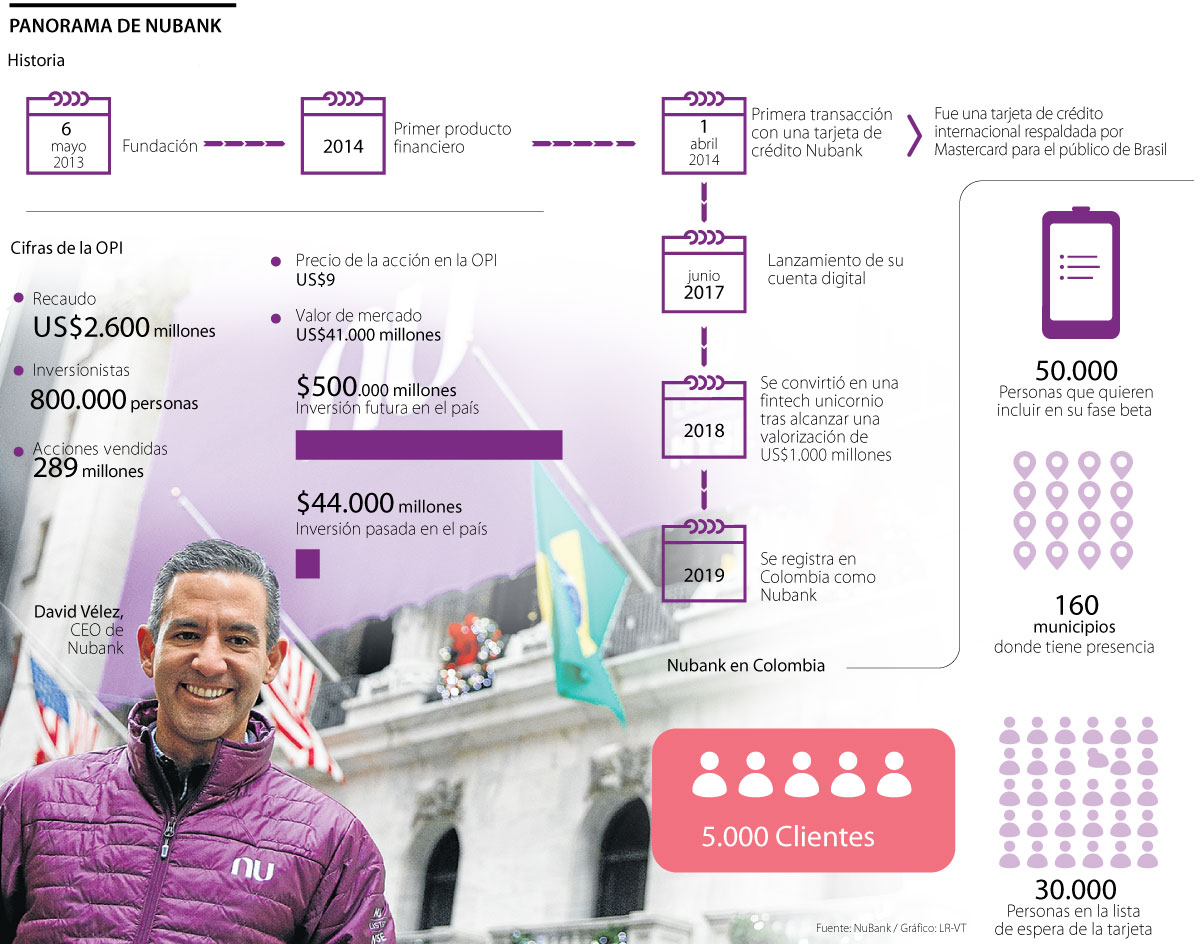

El neobanco brasileño recaudó US$2.600 millones en una oferta pública inicial (OPI) y logró que más de 800.000 de personas compraran acciones en esta transacción

Ayer, en la apertura del mercado, David Vélez, Cristina Junqueira y el equipo Nubank tocaron la campana que anunció su entrada a Wall Street. “Por enfocarnos en nuestros clientes, trabajamos muy duro en ser fieles a nuestra misión, en la cultura de empoderar gente, poner a nuestros consumidores en el centro de todo lo que hacemos y ser obsesionados por lo que podemos hacer mejor, ahora somos 48 millones de personas creyendo en que hay una mejor vida”, manifestó el CEO de la compañía en el evento en Nueva York.

El neobanco brasileño recaudó US$2.600 millones en una Oferta Pública Inicial (OPI) y logró que más de 800.000 de personas compraran acciones en esta transacción oficial.

La compañía más grande de tecnología financiera de la región vendió 289 millones de acciones el miércoles por US$9 cada una.

De acuerdo con el precio de la OPI, Nubank tiene un valor de mercado de US$41.000 millones basado en las acciones en circulación que figuran en sus presentaciones ante la Comisión de Bolsa y Valores de Estados Unidos. Teniendo en cuenta las opciones sobre acciones de los empleados y las unidades de acciones restringidas, la empresa tiene un valor totalmente diluido de US$44.000 millones.

“Ha sido increíble la retroalimentación de esta OPI por parte de nuestros clientes, ha sido increíble el apoyo, la gente ha venido hasta Nueva York a participar de este momento. Es un orgullo tener a más de 6,5 millones de personas que ahora son socios a través de nuestro programa y más de 800.000 inversionistas que compraron nuestras acciones”, explicó Junqueira, cofundadora del neobanco con más clientes del mundo.

Pese a su debut en la Bolsa de Valores de Nueva York, los directivos de Nu, como es conocido en Colombia y México, declararon que aún la acción no se puede negociar en los mercados estadounidenses.

“Cuando una compañía se inscribe en las bolsas de Estados Unidos es para que sus acciones se puedan negociar. En la emisión inicial de acciones buscan inversionistas, calificados en algunos casos, también personas naturales, esto es el mercado primario; después de la operación se pueden negociar los títulos, esas personas que compraron inicialmente pueden vender o comprar más y ahí se genera lo que se denomina el mercado secundario”, explicó Andrés Moreno, analista y asesor financiero y bursátil.

Es decir que, por el momento, las acciones que operan en la Bolsa son exclusivamente de los inversionistas que participan de la OPI. El neobanco explicó que se “tomarán un tiempo” en abrir el mercado secundario, esto mientras se adaptan a las condiciones del Nyse (New York Stock Exchange).

A la pregunta ¿en qué fecha se dará esta apertura?, la compañía brasileña destacó que se encuentra en un periodo de silencio y que respeta las normas de las autoridades financieras de Estados Unidos.

Una vez los directivos del neobanco decidan abrir el mercado secundario, los interesados en comprar acciones podrán hacerlo a través de cualquier plataforma de trading que trabaje con las bolsas de Estados Unidos. Entre las compañías colombianas que operan en el país norteamericano son Bancolombia, Tecnoglass, Ecopetrol, Procaps y Grupo Aval.

El procedimiento para comprar títulos de Nubank será igual al de otras empresas. Se espera que la acción suba apenas se abra el mercado secundario. Las personas que compraron durante la OPI tendrán una ventaja estratégica en las negociaciones.

Nu buscaba un valor de US$50.600 millones

La primera semana de noviembre se dio a conocer que Nubank buscaba una valoración de hasta US$50.600 millones en su Oferta Pública Inicial. Sin embargo, después de la operación, la empresa tiene un valor de mercado de US$41.000 millones y un valor totalmente diluido de US$44.000 millones. Aún después de haber bajado sus expectativas, la OPI de Nubank la convierte en la institución financiera con mayor valorización de mercado de América Latina, superando a Itaú Unibanco Holding S.A., con un valor de mercado de US$$38.000 millones.

Supra opera en más de 200 países y abarca más de 130 monedas. Para Ebury, la alianza representa una oportunidad para ampliar su capacidad de procesamiento de pagos y transacciones

La propuesta es con el fin de mejorar su replicabilidad. Si se aprueba, los ajustes se aplicarán a partir de mayo de este año

Además, en la Asamblea de Accionistas, se eligió una nueva junta directiva para Bancolombia con 40% de participación de mujeres