MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

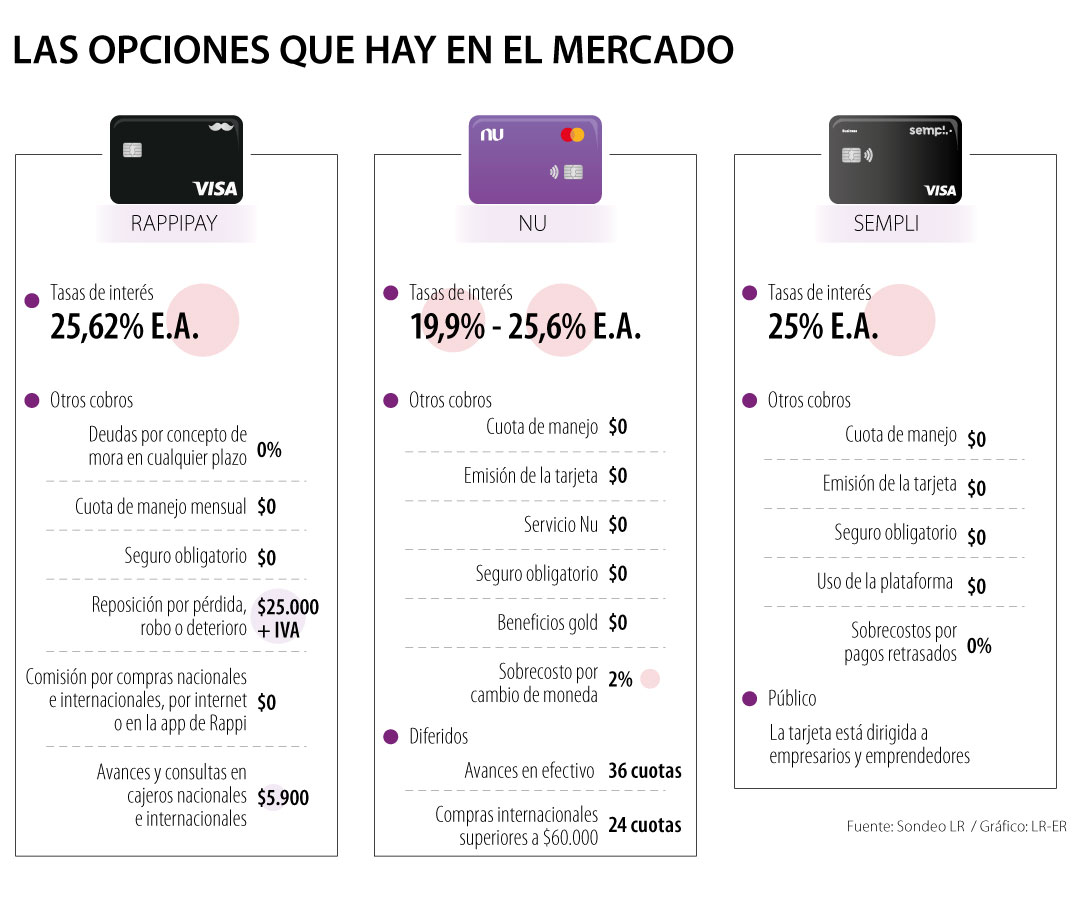

RappiPay, Nu y Sempli tienen una oferta de productos sin cuota de manejo ni cobro de seguro obligatorio. Además, eliminan fricciones de trámites presenciales

La página web de la Superintendencia Financiera de Colombia (SFC) mantiene actualizados a los consumidores frente a las tasas de interés que manejan los productos de crédito de los bancos mes a mes. Sin embargo, el portal aún no actualiza las tasas de los nuevos productos que ofrecen las fintech y los neobancos.

En el mercado hay tres tarjetas de crédito que no figuran en la información del ente de control y que tienen características particulares que pueden atraer a algunos consumidores financieros.

El plástico de RappiPay, la compañía de financiamiento respaldada por Davivienda y Rappi, tiene una tasa de interés para octubre de 25,62% efectivo anual (E.A.), es decir que se pega totalmente a la tasa de usura certificada por la SFC para el décimo mes del año.

Este producto no tiene recargos adicionales por el seguro obligatorio o cuota de manejo, no cobra comisiones por compras nacionales e internacionales ni transacciones a otras cuentas. Los avances en efectivo y las consultas en cajeros dentro o fuera del país tienen un costo de $5.900. Además, no cobra ningún porcentaje por concepto de mora. En caso de pérdida o deterioro del plástico, el cliente deberá pagar $25.000 más IVA.

El programa de lealtad de Rappi, que ya tenía 1% de cashback ilimitado en todas las compras con la RappiCard dentro o fuera de la app, ahora incluye un nuevo beneficio: 5% de cashback ilimitado en todas las transacciones de viajes, hoteles y alquiler de carros hechos dentro de la 'SúperApp' Rappi; no se trata de puntos, ni millas como en otras tarjetas, el cashback de RappiCard es dinero real que se le devuelve a los usuarios.

La empresa del sector financiero tiene más de 700.000 clientes en todos sus productos y para adquirir la tarjeta es necesario acceder a una lista de espera que ya está abierta.

Nu, el neobanco brasileño que opera en el país como una fintech, tiene como producto estrella ‘La Moradita’, una tarjeta con tasa de interés entre 19,9% y 25,6% E.A., que al igual que el plástico de RappiPay, no cobra cuota de manejo ni seguro obligatorio; además, no tiene cargos extras por recibir beneficios gold. Nu cobra el cambio de moneda a 2%.

Con ‘La Moradita’, los avances de efectivo serán automáticamente diferidos a 36 cuotas y las compras internacionales de montos superiores a $60.000 a 24 cuotas, mientras que las compras sin contacto donde no puede elegir el número de cuotas y las compras internacionales en montos hasta $60.000 serán procesadas en una cuota.

La lista de espera para adquirir el producto está abierta y ya tiene más de 250.000 inscritos, solo 3.000 usuarios hacen parte de la fase beta del producto.

“No cobramos tarifas abusivas ni enredamos a nuestros clientes con letras menudas, somos claros con ellos y hablamos su lenguaje. ‘La Moradita’ lo demuestra al ser una tarjeta con cero costo de manejo, cero costo de reposición en caso de pérdida o robo”, afirmó Catalina Bretón, gerente general de Nu Colombia.

Sempli, la fintech enfocada en las corporaciones, tiene una tarjeta para empresarios con un interés de 25% E.A. y con cobro cero para los mismos rubros que sus pares.

“Sempli Business llega al mercado a solucionar tres grandes dolores del empresario colombiano: primero, brinda una herramienta de pago con la cual podrán hacer todo tipo de transacciones en medios digitales; además, es el producto para separar las finanzas personales de las corporativas y, finalmente, es una fuente de financiación”, explicó Felipe Llano, COO y cofundador de Sempli.

Según los analistas, otro factor a considerar es la moderación en la prima de riesgo del país. El mercado sigue atento al dato del IPC

Esta línea de crédito tiene como principal objetivo financiar proyectos de sostenibilidad y el fortalecimiento de sectores productivos en Colombia

La paytech construyó en ocho meses una solución integral que estará conectada directamente a Visa y Mastercard