MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Nuevos periodos de gracia

Los nuevos beneficios que diseñó la Superfinanciera incluyen disminución de la cuota en caso de redefinición del crédito y periodos de gracia

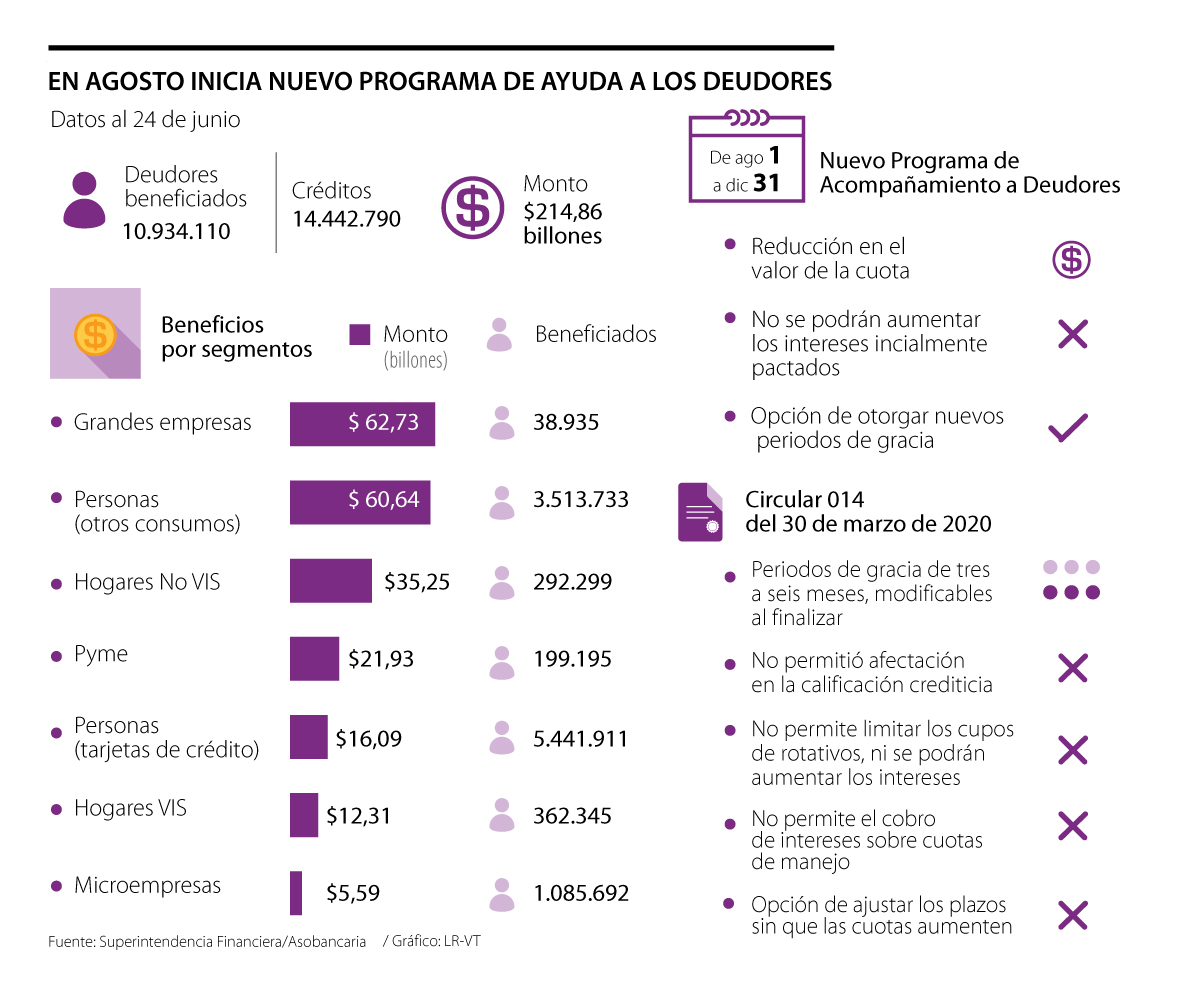

La Superintendencia Financiera creó para todos los bancos y establecimientos de crédito, a partir del 1 de agosto y hasta el 31 de diciembre, el ‘Programa de Acompañamiento a Deudores’ (PAD), con el que se complementarán los beneficios, alivios y periodos de gracia que el regulador había determinado desde marzo y que, en su gran mayoría, vencen durante este y el próximo mes.

A pesar de que la aplicación de las condiciones del PAD vencen en 2020, los beneficios pueden tener cobertura hasta más allá de esta fecha.

Según explicó el superintendente Jorge Castaño, en los nuevos auxilios que se otorguen se deberá garantizar que las nuevas condiciones incluyan reducciones de la cuota de pago; el no aumento de la tasa de interés inicialmente pactada; y la extensión en los periodos de gracia de acuerdo con el análisis que realice la entidad en cada caso.

También habrá medidas especiales para la originación y la calificación por nivel de riesgo para las micro, pequeñas, medianas y demás empresas que se encuentren o lleguen a estar en procesos de reorganización.

“Permite al deudor ajustar de manera definitiva su flujo de caja y el valor de los pagos de sus créditos a su nueva condición de ingreso. Además, permite al deudor estar al día en sus obligaciones y por lo tanto su calificación crediticia en las centrales de riesgo se debe mantener inalterada y permite acceder a nuevos créditos”, explicó Castaño.

La Superfinanciera aclaró que podrán ser sujetos de aplicación del PAD los deudores que, de acuerdo con el análisis realizado por la entidad en función de la afectación total o parcial de los ingresos o de su capacidad de pago, tengan una expectativa de recuperación razonable y cumplan con las condiciones establecidas.

En ese sentido, el presidente de Asobancaria, Santiago Castro, aseguró que cada entidad financiera viene evaluando la posibilidad de extender estas u otras ayudas de manera individual y dependiendo de los casos de sus clientes. Por eso, recomendó que “es importante que cada usuario se acerque a su entidad financiera y pregunte por la posibilidad de la extensión de estos alivios en caso de que estén próximos a vencerse”.

Catherine Pardo, directora de experiencia al cliente del Bbva, comentó que para los periodos de gracia que vencen en los próximos días, el banco diseñó una iniciativa denominada ‘Plan Emerge’, en la que, a través de un seguimiento y acompañamiento personalizado y directo, ofrece soluciones requeridas para atender sus necesidades, de acuerdo con su situación.

Entre tanto, el Banco de Bogotá puntualizó que, en efecto, la entidad facilitará la posibilidad de expandir las prórrogas.

El presidente de Scotiabank Colpatria, Jaime Alberto Upegui, comentó que el banco ya aplicó alivios por cuatro meses a más de 500.000 clientes por $10 billones y, una vez culminados, la compañía definirá nuevas “medidas de acompañamiento a los clientes para determinar cómo apoyarlos en las situaciones en las que se vayan a encontrar”.

Consumo y grandes empresas, los más beneficiados con periodos de gracia

La Superintendencia Financiera detalló que el segmento de consumo, con créditos por $76,73 billones de 8,95 millones de personas, es el que más ha recibido periodos de gracia, de los cuales $16,09 billones corresponden a las operaciones hechas con tarjetas de crédito.

Entre tanto, 38.935 grandes empresas han obtenido ese beneficio de aplazamiento del pago de sus obligaciones por $62,73 billones en créditos. Los préstamos para vivienda que no es de interés social continúan la lista, con 292.299 deudores por $35,25 billones.

El presidente del grupo, Jorge Mario Velásquez, habló del convenio de escisión que firmaron con el Grupo Sura y la el valor de los títulos de las empresas.

La visión de MejorCDT nació de una realidad compartida por muchos colombianos: la dificultad para acceder al CDT más rentable de manera sencilla

Algunas de las recomendaciones de los analistas son invertir en CDT, ETF o acciones locales e internacionales, con el fin de diversificar ingresos