MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

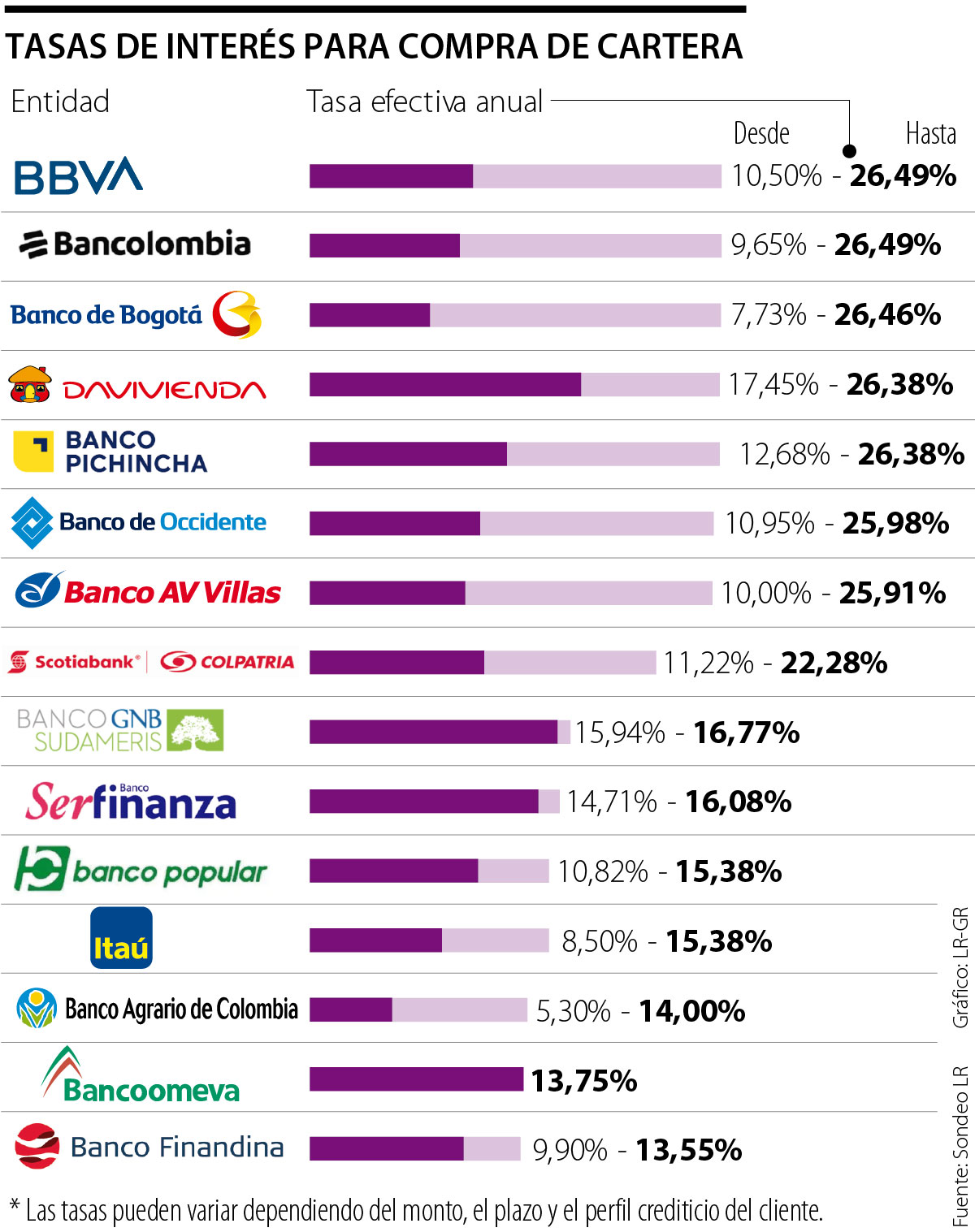

Con este producto las entidades financieras buscan sumar más clientes a través de tasas preferenciales que van desde un mínimo de 5,3% hasta 26,49%

Los consumidores financieros alistan calculadoras, papel y lápiz para iniciar un plan de pago de las deudas adquiridas en diciembre. La forma más común de endeudamiento en la época navideña es la tarjeta de crédito, un producto no recomendable para programar pagos en varias cuotas ya que su interés suele pegarse a la tasa más cercana a la usura.

Por esto, los expertos recomiendan a los usuarios del sistema que busquen otras alternativas para el pago de sus obligaciones financieras y analicen cómo pueden organizarse con su banco. Acá, una de las opciones más llamativas es la compra de cartera, ya que con este producto los bancos batallan por tener más clientes a través de tasas preferenciales.

“La compra de cartera ocurre cuando un banco le ofrece a un deudor unificar sus deudas actuales en otro préstamo consolidado con menores tasas de interés. El resultado que debe buscar el usuario es que el pago del nuevo préstamo consolidado sea menor a la suma de los otros créditos o que pueda pagar todos sus créditos más rápido”, explicó Andrés Rojas, vicepresidente de Asuntos Corporativos de la Asociación Bancaria y de Entidades Financieras de Colombia (Asobancaria).

La banca ofrece tasas preferenciales para determinados segmentos de clientes y algunos créditos, además pueden variar según el monto, plazo y perfil crediticio del usuario.

Uno de los intereses más bajos para la compra de cartera está en 5,3%. Esta tasa corresponde al segmento de pequeños productores del Banco Agrario, el segundo dato más bajo (7,73%) lo tiene Banco de Bogotá en el segmento de cartera de consumo para clientes Premium (ver gráfico).

Ahora, para cada persona es diferente este indicador, por ejemplo, esta entidad también cobra intereses hasta por 26,46% para algunos usuarios, por lo que es necesario que llame y analice con los asesores de las entidades cada caso.

En la oferta bancaria hay opciones en 13,55%, como en el caso de Finandina, o la tarifa única de Bancoomeva de 13,75%. También puede analizar la opción de Itaú, Popular, Serfinanza y Gnb Sudameris que no tienen intereses superiores a 20%.

“La tasa de interés no es el único factor que usted debe tener en cuenta al buscar una compra de cartera, también debe evaluar otros como el plazo al que su deuda será diferida, las condiciones y requisitos que el banco tiene y los términos del contrato que está firmando”, añadió Rojas.

Es recomendable analizar más de una opción y quedarse con las que mejor se acomode a su perfil financiero. Cada banco ofrece diferentes términos y condiciones para la aprobación de este servicio financiero.

Uno de requisitos más importantes es la edad. Por ejemplo, Bancolombia solo aprueba a mayores de 18, Finandina a mayores de 21 y Bbva mayores de 25. También hay un techo de edad para adquirir este producto que va desde los 70, según cada banco.

Otras entidades hacen aprobaciones en función de una certificación de un empleo fijo (Finandina); otras tienen variedades de requisitos para empleados, independientes y pensionados (Bbva y Av Villas).

Por su parte, Scotiabank Colpatria no exige codeudor y hace gratis el estudio de crédito, mientras que otras exigen contar con un seguro de deudores como Bbva.

Para quienes buscan ahorrar tiempo, Finandina y Davivienda ofrecen también un trámite 100% digital.

Si aprovecha las oportunidades, pagará muchos menos intereses por sus deudas.

Entre los posibles beneficios para las empresas están recibir pagos con llaves, transacciones instantáneas y facilitar la inclusión financiera

En Colombia, la negociación del dólar abrió la jornada a la baja en $4.260, lo que representó una caída de $14,57 frente a la TRM, certificada en $4.274,57

Bancoomeva, que es de un nicho distinto al segmento de vivienda, igual tiene necesidades de fondeo. Con la Titularizadora, lograron una emisión de $70.000 millones en cartera hipotecaria