MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

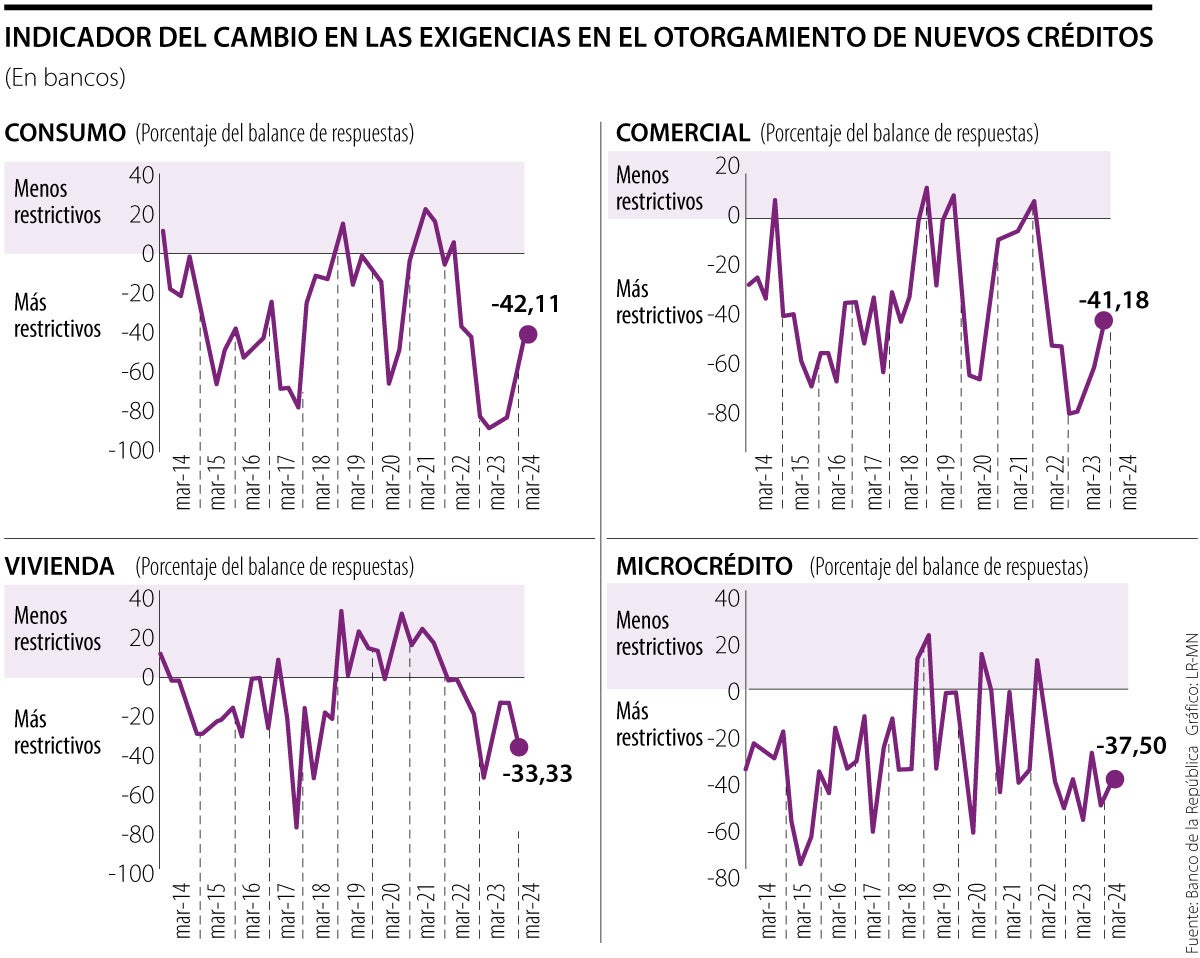

El indicador del cambio en las exigencias continuó ubicándose en niveles de mayores restricciones para todas las modalidades de crédito

Un informe del Banco de la República sobre la situación del crédito a nivel local reveló que aunque para algunos préstamos las exigencias bajaron, en vivienda crecieron

Así como usted toma la decisión de si debería o no acceder a un préstamo, los bancos también deciden si conviene o no dar un crédito a las personas tras hacer algunos estudios.

Esta asignación de créditos va de la mano de algunas exigencias que tienen las entidades bancarias, las cuales deben ser cumplidas por los aspirantes del crédito para que puedan recibirlo.

Dichas exigencias se volvieron más restrictivas de cara a la situación del sistema financiero y las altas tasas, algo que a marzo de 2024 mantenía la tendencia, sobre todo en carteras como la de vivienda.

Según el ‘Reporte de situación de crédito en Colombia’, realizado por el Banco de la República en el primer trimestre de 2024, el indicador del cambio en las exigencias continuó ubicándose en niveles de mayores restricciones para todas las modalidades de crédito.

Para este trimestre en particular, los bancos en cuanto a los créditos de vivienda destacaron por inclinarse hacia una postura más restrictiva en las asignaciones, a diferencia de las demás carteras, que mostraron leves mejoras.

“Se registró una postura menos restrictiva para las carteras de consumo, comercial y microcrédito, en la medida en que el indicador registra recuperaciones”, se lee en el documento del Emisor.

Específicamente, los resultados para las carteras de consumo y vivienda, según el reporte, son acordes con las expectativas que se tenían para dicho trimestre. Mientras que, para las carteras de microcrédito y comercial, la proporción de bancos que aumentó sus exigencias fue menor a la esperada.

Frente a esto, el experto en banca y seguros, Wilson Triana, indicó que “la situación económica de las personas pasa por un momento crítico, el riesgo se incrementa, es la razón por la que los bancos en su análisis a la hora de otorgar un crédito se vuelven más ácidos, más conservadores”.

Aquí vale la pena tener en cuenta que los bancos se están enfocandoen el flujo de caja proyectando como criterio para evaluar el riesgo de nuevos clientes.

“El flujo de caja proyectado ayuda a calcular el dinero que se espera que ingrese y salga de un negocio o de las finanzas personales en un futuro determinado”, comentó Alfredo Barragán, especialista en banca de la U. de Los Andes.

Ahora bien, en cuanto a las proyecciones que se tienen para el semestre que viene, el informe del Banco de la República, indicó que aún se prevén condiciones restrictivas.

“Se espera que una mayor proporción de bancos aumenten las exigencias para la asignación de nuevos créditos para la cartera comercial, y un incremento en el porcentaje de entidades que disminuyan las exigencias para otorgar nuevos créditos de consumo y vivienda”, indicaron .

El informe indica que, en primer lugar, se evalúa el cambio en las exigencias en el otorgamiento de crédito a través del porcentaje del balance de respuestas de los bancos encuestados. En segundo lugar, se analiza la proporción de bancos que afirmó ser más, igual o menos restrictivo durante el trimestre de análisis y sus expectativas para los próximos tres meses. Esto se mide si responden: uno, más restrictivos; dos, moderadamente más restrictivos; tres, permanecieron iguales; cuatro, moderadamente menos restrictivos; y cinco, menos restrictivos.

Esta decisión se produce luego de que el máximo tribunal fallara a favor de una demanda ciudadana de un ciudadano afectado

Esta iniciativa se creó bajo una alianza con Mastercard y Palla Financial Inc. para el desarrollo de este producto de la entidad bancaria

Tal como reporta Reuters, las dos mayores economías del mundo se han enzarzado en una pelea de aranceles la última semana