MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

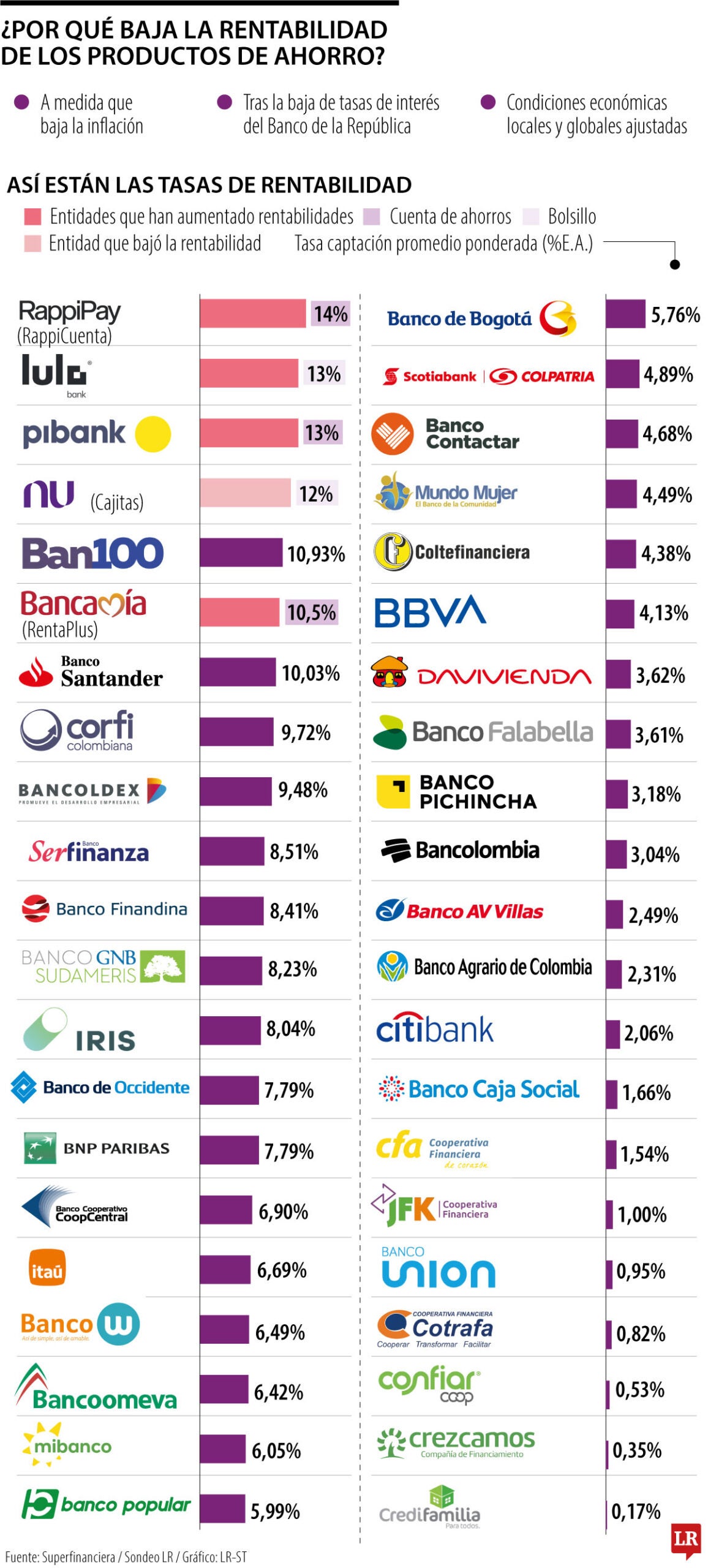

¿Por qué baja la rentabilidad de los productos de ahorro?

Los analistas estiman que a la movida de Nu de reducir los rendimientos se sumarán entidades como LuloBank, RappiPay y Pibank acorde a la caída de tasas y de la inflación

Las altas rentabilidades son aliadas de quienes mantienen su dinero en cuentas de ahorro con el fin de obtener un retorno por tenerlo allí guardado; sin embargo, dada la baja de tasas del Emisor, el fantasma de que esta épocallegó a su fin ronda entre los usuarios que hace poco fueron testigos de cómo Nu redujo los rendimientos de las cajitas de su cuenta de ahorros.

Y es que, el 2 de octubre, Nu les comunicó a todos sus depositantes que la rentabilidad de sus llamadas cajitas bajará de 13% a 12% efectiva anual desde el próximo 8 de octubre. Esto se traduce en una reducción de 100 puntos básicos completos e implica una caída en el escalafón de las fintech con mejor retorno para los usuarios.

Los expertos analizan la situación como algo que se veía venir y que se trasladará a otros jugadores del mercado. “La caída de la tasa de interés de la cuenta de ahorros de Nu de 13% a 12% era previsible. Lo mismo va a pasar con las demás entidades como Lulo Bank, como Pibank, como RappiPay, porque ellos se van a ir ajustando de acuerdo a la baja de la inflación”, explicó Santiago Rodríguez Raga, profesor de la Facultad de Administración de la Universidad de los Andes.

Por su parte, Alexander Ríos, fundador de Inverxia, indicó que “asociado a lo que viene haciendo el Banco de la República, es muy normal que las fintech y los bancos tradicionales tengan ajuste a la baja en sus tasas de captación”

Precisamente eso fue lo que explicó Nu, pues desde el neobanco se aseguró que “cuando la inflación y otras condiciones económicas locales o globales cambian, el Banco de la República ajusta las tasas de interés. Esto puede hacer que las entidades financieras adapten las tasas que cobran por préstamos y las que pagan por los ahorros”.

De hecho, esto se dio un día después de que el Banco de la República recortara la tasa de interés de política monetaria a niveles de 2022, ubicándola en 10,25% luego de estar en 10,75%, mostrando una reducción de 50 puntos básicos.

Lo anterior, con el más reciente dato de inflación en 6,12%, es el coctel perfecto para que las rentabilidades comiencen a decrecer; sin embargo, hay un parte de tranquilidad en medio de esta situación. “Hoy la inflación está en 6,12% y en la medida en que siga bajando, es previsible que las entidades que estamos mencionando comiencen a reducir las tasas de interés. La tranquilidad para los usuarios y las personas que tienen cuentas de ahorro es que estas tasas seguirán por encima de la inflación”, señaló Rodríguez.

Además, el analista señaló que, seguramente cuando la inflación esté en 2% o 3%, los bancos no van a ofrecer 10% o 12% de rentabilidad, “de pronto estarán más hacia 8%, pero será bastante por encima de la inflación e inclusive estas tasas de entre 10% y 12%% pueden llegar a estar superiores a una tasa de un CDT”.

Opciones financieras para depositar el ahorro

En escenarios donde las rentabilidades comienzan a bajar, no significa que no se puedan dejar allí los ahorros, pues igualmente seguirán rentando, solo que con un porcentaje menor; sin embargo, también hay otras alternativas, como los CDT para los más conservadores, o los criptoactivos para los arriesgados.

“Se pueden asegurar en los CDT dado que normalmente mantienen tasas fijas durante el plazo establecido. También las personas buscan mejores rentabilidades en inversiones no tradicionales o alternativas como criptoactivos, crowdfunding, FIC, o acciones”, explicó Edwin Zácipa, fundador de Latam Fintech Hub.

Mario Pardo Bayona, presidente ejecutivo de Bbva en Colombia, advirtió la disminución en las solicitudes de líneas de crédito de vivienda en lo que va de este año

El avance en la negociación comercial entre EEUU y China debilitó el optimismo alcanzado por el bitcoin, principal criptoactivo del mundo, en las últimas semanas

Visión Davivienda proyecta que el tipo de cambio entre dólares y pesos colombianos, podría mantenerse por encima de los $3.900