MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

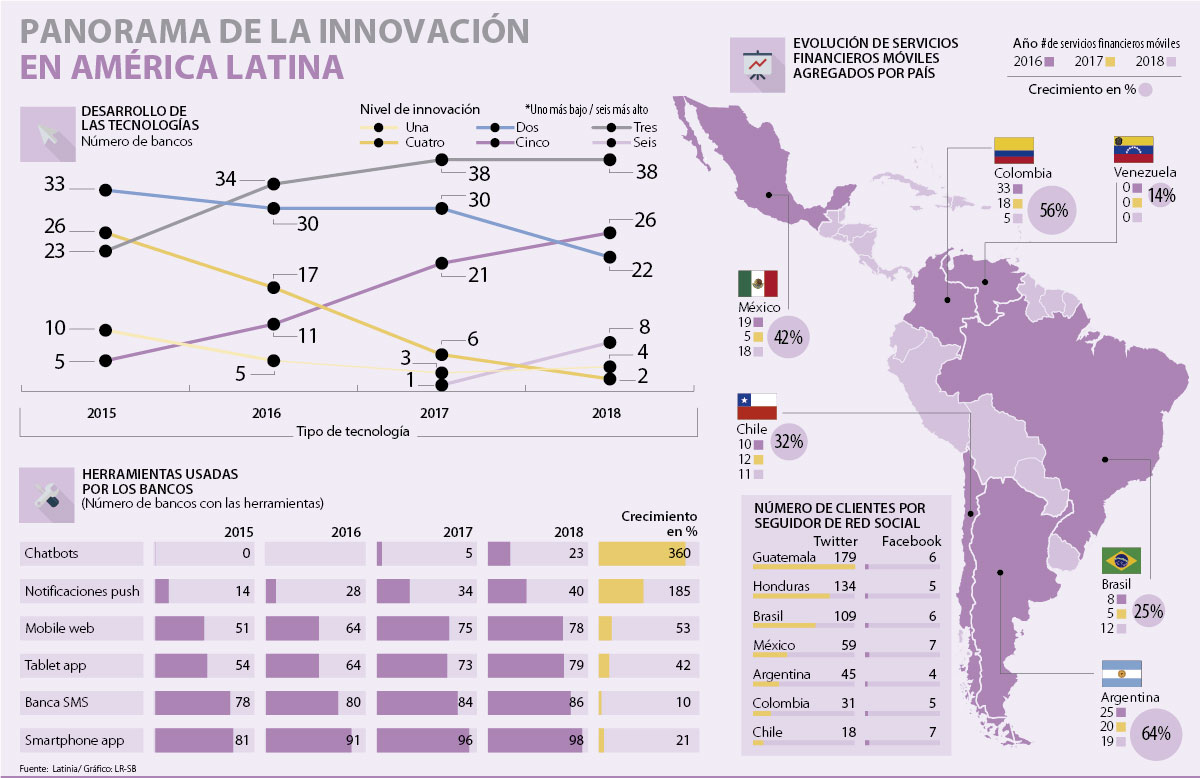

Previamente Colombia estaba por encima de Brasil, Chile, México y Argentina en desarrollo de tecnología en el sector financiero

La innovación es uno de los sectores dentro de las compañías que recientemente se está llevando una fuerte cantidad del presupuesto. Por eso es que entidades como Latinia, que fabrica software especializado en el sector financiero, ha realizado un ranking para evaluar el desarrollo de este punto en los bancos de la región.

En la décima versión del informe sobre el desarrollo de esta tendencia, titulada ‘Banca, nuevas formas de vida inteligente’, con corte a agosto de este año, la banca colombiana perdió el primer puesto en lo que respecta a crecimiento en innovación.

Previamente Colombia estaba por encima de Brasil, Chile, México y Argentina en desarrollo de tecnología en el sector financiero; pero, este año Argentina le arrebató el primer lugar al país, que ha demostrado su avance con la creación de varias fintech que solo este año ya llegan a 124.

Según el informe, Argentina tuvo un crecimiento de 64% en los últimos tres años en servicios financieros móviles, y aunque el crecimiento de Colombia no estuvo bajo, pues fue de 56%, las buenas cifras locales se vieron reflejadas por el impulso que tuvo la banca en 2016 y 2017, y no tanto en 2018.

Ahora, ¿qué le dio el primer puesto a Argentina? No solo la más reciente creación de Wilobank, el primer banco 100% digital en la región con el apoyo de Indra, permitió que el país del sur tuviera un desarrollo importante, sino que según el informe, también el aumento en el uso de herramientas innovadoras como chatbots; notificaciones push; mensajes de la banca y aplicaciones tanto para el celular como para tablets permitieron que en un año la innovación creciera a altos ritmos.

Oriol Ros, director global de marketing de Latinia, explicó que “las tecnologías más maduras representan hoy el caladero perfecto para mejorar la experiencia de cliente, terreno en el que se centra la innovación, como es el caso de la biométrica en las apps. Sin embargo, los chatbots y notificaciones push representan el inicio de una nueva ola de crecimiento, lo que es un punto importante para diferenciarse entre entidades hoy, y seguiremos viendo su importante crecimiento”.

En este punto, el informe mostró que los chatbots en un año pasaron de ser usadas solo por cinco entidades a 23 y las notificaciones push pasaron de 34 a 40 entre 2017 y 2018. La mobile web, aunque tuvo un crecimiento de 53% entre 2015 y este año, solo aumentó en tres entidades en un año; las apps para tablets pasaron de ser usadas por 73 entidades a 79; la banca SMS de 84 a 86 y las aplicaciones en teléfonos móviles, con un crecimiento en cuatro años de 21%, pasaron un año de ser usadas por 96 bancos a 98.

Y aunque este ranking no muestra las cifras más positivas para Colombia, lo cierto es que las entidades bancarias locales siguen haciendo un esfuerzo importante para volver a tener la corona de innovación. Por eso, la creación de aplicaciones, canales virtuales especiales para los usuarios y el fomentar las transacciones por canales digitales es uno de los objetivos más claros de los locales.

Por medio de Bancolombia, por ejemplo, se hacen siete de cada 10 transacciones a través de estos canales, y como dio a conocer Juan Diego Agudelo, gerente de canales digitales de Bancolombia, en lo que va de este año “ a través de los canales digitales de Bancolombia se han hecho 1.357 millones de transacciones, 101.428 clientes han usado la sucursal virtual empresas y a la fecha más de 10 millones de personas han descargado la App Personas. Hoy, 48,7% de los clientes activos de nuestros canales digitales tiene una preferencia por la App Personas, con una transaccionalidad de 1.021 millones, mientras el 17,3% usan exclusivamente la sucursal virtual personas; por su parte, el 33,9% usa ambos canales”.

Pero, así como las aplicaciones han sido una herramienta para acercarse al cliente, los chatbots también han sido una apuesta importante. Es por eso que el Banco Falabella a través de Lía, su chatbot, ha registrado más de 1,8 millones de interacciones, ha atendido 157.504 clientes y 32.261 autenticaciones, permitiendo que el nivel de satisfacción de los clientes sea de 83%.

Como manifestó Aquiles Lobos, gerente división canales de venta del Banco Falabella, la implementación de la inteligencia artificial en la entidad ha “permitido optimizar la atención que reciben nuestros clientes y potenciar nuestros procesos internos. Puntualmente, entre otras varias ventajas, la tecnología nos ha permitido: fortalecer nuestra seguridad, detectando más eficazmente el fraude y protegiendo la información; automatizar procedimientos, eliminando trámites manuales y disminuyendo fallas operativas; e incrementar la capacidad de análisis, permitiéndonos aprobar créditos que antes no era posible otorgar”.

América Latina sigue mostrando esfuerzos para alcanzar a Europa, y por eso las redes sociales también han sido un mecanismo importante para que los chatbots tengan un crecimiento. Según Latinia Facebook, durante este año, fue usado por 80% de las entidades bancarias en la región para implementar los chatbots. Esta apuesta, tanto en Twitter como en Facebook, ha permitido que durante este año se haya presentado un crecimiento de más de 15% en los seguidores.

Mercado de las fintech con sello colombiano

Facilitar el acceso al sistema financiero es el principal objetivo de aquellos que deciden incursionar en la creación de una fintech. En el caso de Colombia, la ágil creación de estas startups ha permitido que el país sea el tercero en la región, ya que pasó de tener 77 a 124 en un solo año. Teniendo en cuenta que otro de los objetivos es lograr que estas empresas sean un complemento de los bancos, dentro del ecosistema aquellas fintech que fueron creadas para que los usuarios puedan hacer pagos y remesas ya son 30% del total; aquellas enfocadas en los préstamos son 18%; las fintech de gestión financiera 14% y las de crowdfunding 11%.

La calificación de calidad de administración de inversiones de la compañía aplica para la gestión de fondos de pensiones obligatorias, de cesantías y voluntarias

Un nuevo arancel de base de 10% sobre los bienes importados, más algunos aranceles adicionales "recíprocos" a decenas de países

Esto se debe también a la caída del petróleo, sumado a las crisis de aranceles, que según analistas, "puede generar un choque de oferta mundial, y hace que el petróleo tenga una proporción de demanda negativa en 2025"