MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Las entidades ofrecen diferentes tipos de crédito de acuerdo a lo que quieran hacer los clientes con esos recursos

Si está pensando en adquirir un vehículo, un electrodoméstico o realizar un viaje y no tiene cómo financiarlo, un crédito de consumo puede ser una manera de conseguir recursos. Estos pueden solicitarse en entidades bancarias, que ofrecen diferentes productos para este tipo de crédito, o directamente en los establecimientos de compra del bien en el que está interesado.

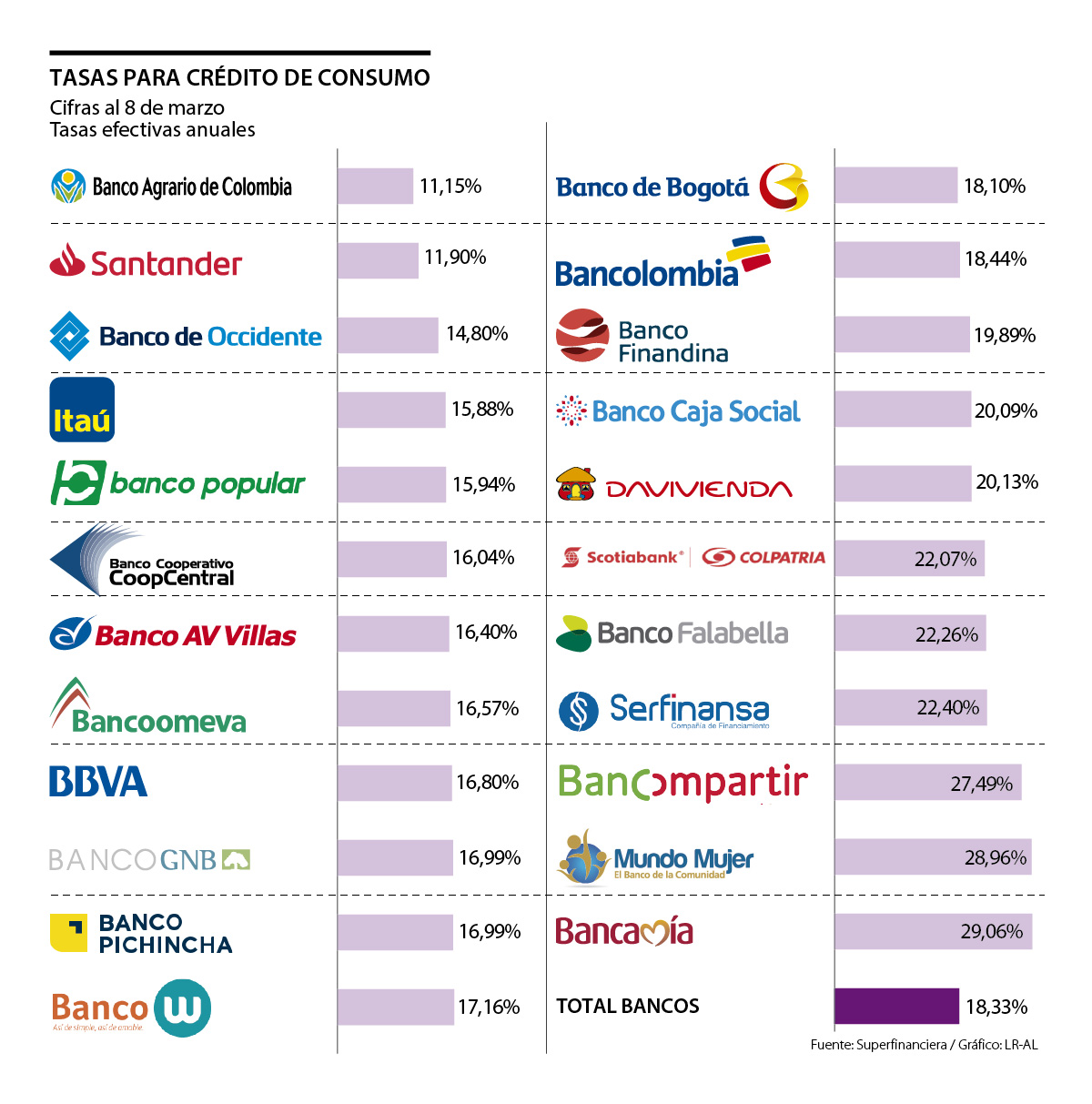

Según las cifras publicadas por la Superintendencia Financiera en su sitio web, al 8 de marzo, los bancos con los intereses más bajos para los créditos de consumo, sin incluir las tarjetas de crédito para persona natural, son Banco Agrario, cuya tasa es 11,15%; Banco Santander, con 11,90%, y Banco de Occidente, que lo ofrece a 14,80%.

Por el contrario, las entidades bancarias con los tipos más altos para esta modalidad de crédito son Bancompartir, que presta a 27,49%; Mundo Mujer, con 28,96%, y Bancamía, cuya tasa es 29,06%.

Alfredo Barragán, experto en banca de la Universidad de Los Andes, señaló que no es de extrañar que estos tres bancos tengan las tasas más altas, pues están dirigidos a una población con ingresos bajos.

“A menores ingresos, hay más riesgo de que los clientes no puedan pagar por el crédito, así que se les presta a tasas más altas”, explicó.

Cabe mencionar que la tasa efectivo anual promedio para este tipo de créditos con los bancos, en la semana del 4 al 8 de marzo, fue 18,33%, que es menor que el promedio de la de tarjetas de crédito para ese mismo plazo (26,51%) y que la usura para el tercer mes del año, que se ubicó en 29,06%.

Entre los productos que ofrecen las entidades está el crédito de consumo rotativo, que es una suma de dinero que se presta según los ingresos periódicos del cliente. Su característica principal es la renovación del monto concedido por el banco siempre que se vaya devolviendo lo prestado. Si se dispone parcialmente del cupo, solo se pagan intereses sobre el importe transferido a la cuenta asociada. Se debe realizar un abono mensual, pero son posibles los pagos voluntarios.

Otra opción es el crédito de consumo de libre inversión, que está diseñado para satisfacer cualquier necesidad de financiación con el objetivo de cubrir necesidades concretas y puntuales de crédito. Permite financiar la adquisición de cualquier producto o servicio, sin ningún tipo de definición previa para un destino específico del importe y con bajos requisitos si el monto solicitado no es muy alto.

También existe el crédito de libranza, ideal para asalariados, pues está configurado para descontar directamente un monto mensual de la nómina o pensión, por lo que se autoriza al empleador a realizar los pagos a la entidad financiera de forma periódica.

Algunas entidades ofrecen el crédito de consumo de remodelación, que sí cuenta con una finalidad específica y determinada previamente, que es la ampliación o el mejoramiento de la vivienda. También está el crédito de vehículo, que se puede destinar para la compra de un vehículo nuevo o usado.

Otra opción es el crédito de consumo de unificación de deudas, que está pensado para agregar en un solo préstamo todas las obligaciones crediticias de la persona, así sean con diferentes entidades. Esta unificación permite que el banco pueda darle una tasa preferencial más beneficiosa y rediseñar el plazo de liquidación de la deuda.

Otra posibilidad es el crédito de consumo pignorado o pignoraticio, que permite contratar un préstamo mediando cierta garantía en caso de incumplimiento. Estas pueden ser los saldos en la cuenta de ahorro, los saldos incluidos en el fondo de pensiones voluntarias o un bien concreto.

“Este tipo de créditos generalmente son bastante fáciles de obtener debido al bajo monto de los valores a financiar, a la vida útil de los bienes que son adquiridos versus el plazo del crédito, en la mayoría de casos no necesita codeudor y los requisitos que exigen las entidades financieras son básicos para su otorgamiento”, dijo Jairo Borray Benavides, profesor de la Universidad El Bosque.

¿Qué evaluar al pedir un crédito?

Freddy Castro, director de Banca de las Oportunidades, mencionó que siempre que una persona vaya a solicitar un crédito, sin importar para qué sea o de qué tipo, debe tener en la cuenta sus ingresos y su flujo de gasto, ya que con base en estos podrá saber cuál es su capacidad de endeudamiento, de manera que no tome un crédito que sobrepase su capacidad de pago. Con esta información debe definir a qué plazo se va a endeudar y por último, según las características del crédito que busca, debe comparar las tasas de las entidades financieras que lo ofrecen para elegir la más conveniente.

Las compañías se unen para acercar los pagos digitales a todos los colombianos, con una tarjeta virtual fácil, segura y pensada para quienes buscan confianza e inclusión

Supra opera en más de 200 países y abarca más de 130 monedas. Para Ebury, la alianza representa una oportunidad para ampliar su capacidad de procesamiento de pagos y transacciones

En Colombia, la negociación del dólar cerró la jornada al alza en $4.288,61, lo que representó un alza de $15,54 frente a la TRM, certificada en $4.272,83.