MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

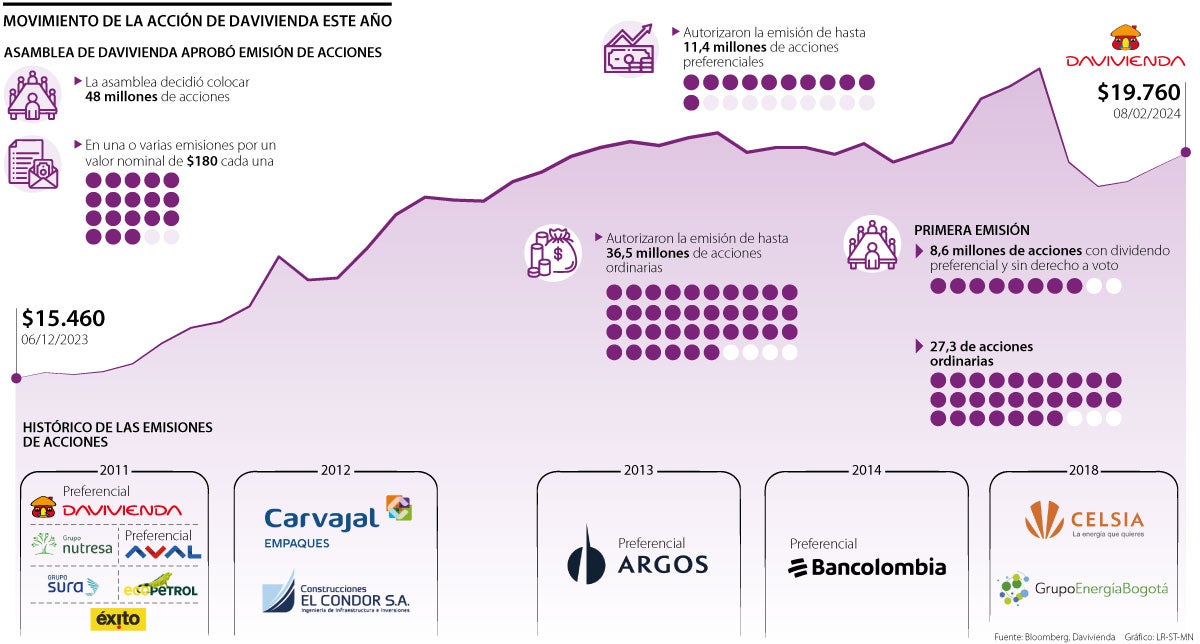

La entidad financiera aprobó la emisión de 48 millones de acciones en la bolsa de valores, una medida que no se veía desde 2018

El Banco Davivienda anunció esta semana que su asamblea aprobó una nueva emisión de acciones, con lo que se romperá una sequía en la Bolsa de Valores de Colombia que no veía un movimiento de este tipo desde 2018.

Las últimas las habían realizado Celsia y Grupo Energía Bogotá, en 2018. Anteriormente, estuvo Preferencial Bancolombia, en 2014; Cementos Argos, en 2013, El Cóndor y Carvajal Empaques, en 2012; y en 2011 con la misma Davivienda, Grupo Nutresa, las preferenciales de Grupo Sura, Ecopetrol y el Grupo Éxito.

“Gracias a los programas de emisiones de acciones entre 1999 y 2011, el mercado accionario pasó de tener 120.000 accionistas, casi todos concentrados en Bavaria, a tener un millón de personas. La emisión de acciones hace que lleguen nuevos accionistas. Cuando hay una emisión de acciones primarias, los accionistas compran sin comisión porque esta la paga el emisor”, explicó Andrés Moreno, analista bursátil.

Agregó que este puede ser un nuevo ciclo, pues hace seis años no habían emisiones. “Estamos viendo algo nuevo en un momento complicado, en 2010, Davivienda hizo lo mismo después de una crisis financiera que hubo a nivel mundial en 2009 y les fue muy bien”, añadió.

En el caso específico de la entidad bancaria, en la asamblea que lideró su presidente Javier Suárez, se aprobó un programa de emisión de acciones ordinarias y preferenciales con un cupo global de 48 millones de títulos.Estos, según se dijo, podrán ser colocados en una o varias emisiones, de manera individual o simultánea, y tendrán un valor nominal de $180 cada una.

Sebastián Toro, fundador de Arena Alfa, explicó que este es un valor nominal y que el precio de la acción aún no está constituido, por lo cual aún falta esperar más detalles sobre el movimiento.

Aunque Davivienda , que tiene presencia en seis países y más de 20 millones de clientes digitales, no ha informado los objetivos específicos de la nueva emisión, los analistas consideran que podrían ir desde la flexibilidad financiera, permitiendo la obtención de capital adicional; hasta responder a la necesidad de capitalización o la entrada de flujo de caja por la venta de la participación que tenía en Sura Asset Management.

Los resultados financieros más recientes muestran que Davivienda registró, al tercer trimestre del año pasado, ingresos por $5,27 billones, 25,7% superiores a los $4,19 billones del mismo periodo del año anterior.

Javier Suárez, presidente de Davivienda, explicó, previo a que se conociera la emisión, que el aumento en la morosidad ha sido un reto para el sistema en general, a pesar de que hay intención de los colombianos de cumplir con sus obligaciones. Suárez destacó que avanzan en la constitución en la holding en Centroamérica.

Durante los tres meses terminados en septiembre, el banco también reportó pérdidas por $364.000 millones, contrario a las utilidades por $399.000 millones que tuvo en el mismo periodo del año pasado y frente a las ganancias por $25.000 millones del trimestre anterior.

“Dada la situación que tiene Davivienda actualmente, donde presentó pérdidas en el tercer trimestre de 2023, deja dudas y más aún, porque es una decisión que va a afectar a los minoritarios”, explicó Katherine Rojas, Analista II de Renta Variable de Casa de Bolsa.

Agregó que en este momento diluir el patrimonio a través de emisión de acciones con los precios actuales no es beneficioso para los inversionistas minoritarios. Esta propuesta perjudicaría más si las emisiones de acciones ordinarias son para inversionistas particulares, consideró.

La analista agregó que el proceso de diluir beneficiaría en caso de que, por ejemplo, el precio de las acciones estuviese en máximos históricos porque eso le aportaría valor al inversionista. “En este momento la acción está en mínimos y si, por ejemplo, un inversionista tiene 2% de la compañía a través de X cantidad de acciones, al terminar la emisión de acciones, el inversionista va a tener la misma cantidad de acciones, pero tendrán menos porcentaje de la compañía”, explicó Rojas.

La analista añadió que la situación se complica si adquirieron esta cantidad de acciones en un momento previo, donde la acción tuvo una mayor valorización.

Por su parte, Arnoldo Casas, director de Soluciones de Portafolio de Credicorp Capital, aseguró que los indicadores de solvencia y capital aún no obligaban al banco a tomar una decisión. “Suponemos que es un tema preventivo en medio de un panorama incierto”.

Añadió que es difícil determinar el apetito local por la emisión y dijo que “puede haber campo para inversionistas institucionales y sorprendería mucho la entrada de agentes internacionales”, dijo Casas.

Los indicadores de solvencia del banco a corte del tercer semestre de 2023 presentaban una holgura importante frente al requerido por la regulación, es por esto que Rojas recalca que no es muy claro el objetivo del banco de diluir el patrimonio en estos momentos, y aún más teniendo en cuenta los niveles mínimos actuales de la acción. La analista agregó que Davivienda es un emisor con buenos indicadores de solvencia, y que sin lugar a dudas el entorno macroeconómico y monetario que hubo en 2023 lo afectó.

“Consideramos que una vez finalice la política monetaria contractiva actual, los indicadores de este emisor van a empezar a recuperarse de manera paulatina, pero esto es mucho más estructural con miras hacia 2025”, dijo la analista de Casa de Bolsa.

En el pasado, Davivienda ya había realizado dos emisiones de acciones. En 2010, la hizo a $16.000, mientras que un año después lo hizo a un precio de $20.000. Debido a que Davivienda ya estaba listada en bolsa, el anuncio de una nueva emisión de acciones hizo que el precio descendiera.

Según un informe, la liquidación superó los US$1.000 millones en los mercados de derivados, un espacio donde se negocian contratos financieros que derivan su valor de otro activo

Esta decisión se produce luego de que el máximo tribunal fallara a favor de una demanda ciudadana de un ciudadano afectado

Esta iniciativa se creó bajo una alianza con Mastercard y Palla Financial Inc. para el desarrollo de este producto de la entidad bancaria