MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

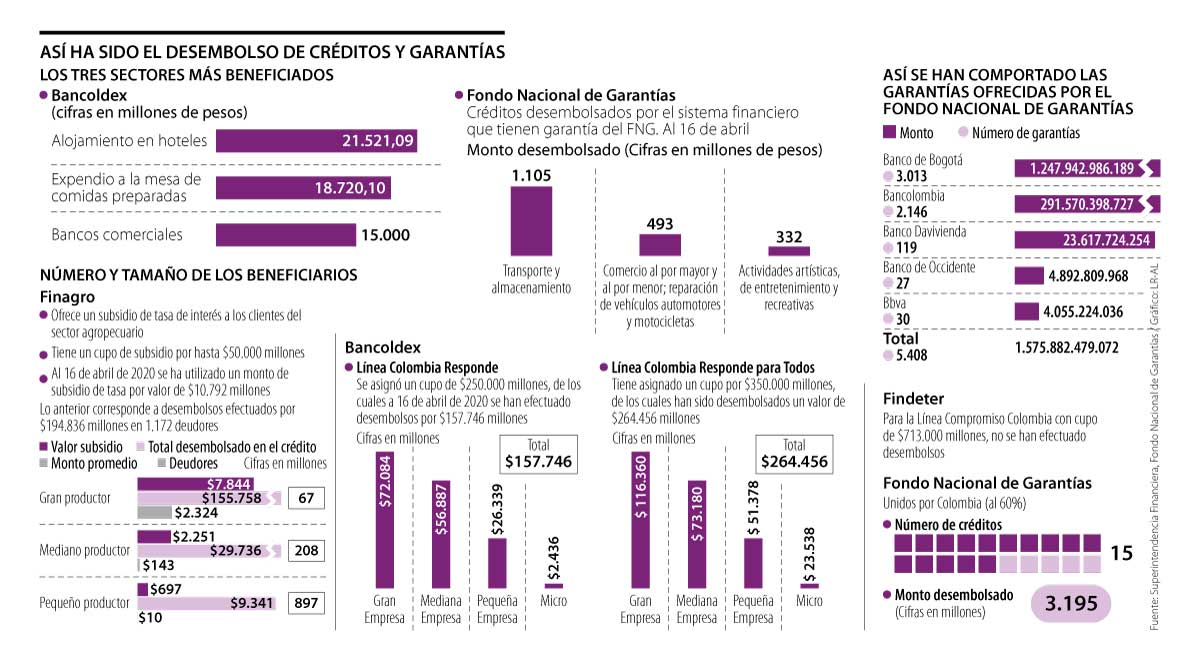

Las cifras, con corte al 18 de abril, muestran que de las $1,5 billones de garantías solicitadas al FNG, $1,2 billones fueron realizadas por el Banco de Bogotá

Un soporte de tres patas forma parte de la estrategia del Gobierno Nacional para garantizar un mayor acceso al crédito por parte de las personas y las empresas, en medio del golpe que ha significado la cuarentena para sus ingresos.

Para ello, se ha dispuesto a entidades como Bancoldex, Finagro o el Fondo Nacional de Garantías (FNG) para respaldar al sistema financiero. Las cifras, con corte al 16 de abril y que esta semana fueron entregadas a la Comisión Tercera del Congreso de la República, entregan una radiografía de cómo se han comportado los desembolsos de los bancos tras estos apoyos gubernamentales. Por ejemplo, muestra que el Banco de Bogotá concentra 81% de las garantías que se le han pedido al FNG.

Esta semana el viceministro Técnico de Hacienda, Juan Pablo Zárate, resaltó que las tres patas del soporte dispuesto por el Gobierno se centran en las medidas de liquidez otorgadas por el Banco de la República; el subsidio a las comisiones y el apoyo en capital a través del FNG. El reto, según Zárate, está en lograr que la gente pueda acceder al crédito en el momento más riesgoso para que un banco se anime a hacerlo.

En el caso del último pilar, según las cifras entregadas al Congreso, el monto total de solicitudes de garantías por parte de las entidades financieras asciende a $1,57 billones con corte al 18 de abril, con lo que se espera beneficiar a 5.408 empresarios.

En su respuesta, el FNG destacó que el valor se incrementó luego de que el Gobierno tomara la decisión de aumentar la cobertura de garantía hasta 90% para el acceso al crédito para nóminas que requieren las Mipyme, que se anunció el 15 de abril de 2020 y se puso a disposición un día después.

De las garantías iniciales, cuando la cobertura solo era de 60%, se han desembolsado $3.195 millones, beneficiando a 15 empresarios. Según la información del FNG, de los $1,5 billones solicitados por el sistema financiero, el ganador viene siendo el Banco de Bogotá, quien ha solicitado $1,2 billones de estas, seguido por Bancolombia, que acumula solicitudes por $291.570 millones (ver gráfico). De las 5.408 solicitudes, 3.013 las tiene el Banco de Bogotá, seguido de Bancolombia, que acumula 2.146.

“Recibimos comentarios tango de los empresarios como del sector financiero en el sentido en el que consideraban que la situación era demasiado crítica para que una garantía de 60% pudiera realmente mover volúmenes importantes de crédito, entonces lo que hicimos en ese momento en conjunto con el Ministerio de Hacienda fue rediseñar completamente el programa y lo lanzamos el 16 de abril. Lleva unos pocos días operando”, explicó Juan Carlos Durán, presidente del FNG

El funcionario también destacó que durante el fin de semana se lograron los mencionados $1,5 billones, lo que consideró un movimiento inusual para un día como estos. “Esto nos anima a pensar que va a haber una demanda importante para estas garantías. En el caso de las nóminas, se ha despertado un interés muy marcado por parte del sistema financiero. La garantía es extraordinariamente buena, porque se está cubriendo 90% del riesgo del banco”, agregó.

No obstante senadores como María del Rosario Guerra, del Centro Democrático, llamaron la atención sobre la concentración que ha tenido la solicitud de estas garantías en un solo banco, pues a su parecer las entidades que atienden a los pequeños y medianos empresarios han accedido a montos “insignificantes”. Para Guerra, “la gran mortificación es que si se está haciendo un esfuerzo con estas líneas de crédito es asegurar que la plata vaya a lo que debe ser”.

Según el Banco de Bogotá, hasta el momento han "desplegado un equipo comercial de más de 1.000 gerentes de relación que está contactando de forma proactiva a los clientes para ofrecerles la financiación". Esto ha obtenido como resultado que ya haya cerca de 1.500 clientes "en proceso de legalizar su operación de crédito con el banco para hacer el pago de la nómina en la próxima quincena. Hemos diseñado un proceso ágil para que nuestros clientes de forma remota puedan entregarnos el mínimo de documentación y puedan contar con los recursos cuanto antes".

La entidad financiera también resaltó que la acogida por parte de los clientes se debe a condiciones viables, como plazos hasta de 36 meses, periodos de gracia del capital e intereses de hasta seis meses, amortización mensual y tasas desde DTF + 0,9%TA según el segmento al que pertenece la empresa.

"En el Banco de Bogotá estamos concentrados en poder atender el mayor número de clientes con esta línea porque sabemos lo que significa en términos de continuidad de muchos empleos en Colombia", aseguró la compañía.

Comportamiento de Bancoldex

En las mismas cifras que fueron entregadas al Congreso, la Superintendencia Financiera realizó un balance sobre los beneficiarios de las líneas de Bancoldex y Finagro. En el caso de la primera entidad, según el reporte del regulador, para la Línea Colombia Responde se asignó un cupo de $250.000 millones, de los cuales al 16 de abril se habían efectuado desembolsos por $157.746 millones. Estos se han dividido de la siguiente manera: para la gran empresa han ido $72.084 millones; para la mediana empresa, $56.887 millones, mientras que para la micro empresa han llegado $2.436 millones.

En el caso de la Línea Colombia Responde para Todos, tiene asignado un cupo por $350.000 millones, de los cuales han sido desembolsados $264.456 millones: $116.360 millones (medianas empresas); $73.180 millones (gran empresa), y $23.538 millones (pequeña empresa).

El presidente de Bancoldex, Javier Díaz, recordó en el debate de la Comisión Tercera que por cómo están diseñadas las líneas hay un control para que la gran empresa tenga un acceso limitado y que los recursos vayan para las Pyme. “Cuando se acabe de colocar el total de la línea se va a ver que la gran empresa no se llevó más de $75.000 millones”.

Según Díaz, una vez se coloquen las dos líneas se obtendrá como resultado que máximo 25% de ambas herramientas habrá ido para la gran empresa, mientras que el porcentaje restante irá a las pequeñas empresas. En el caso de Finagro, que ofrece un subsidio de tasa de interés a los clientes del sector agropecuario por un cupo de hasta $50.000 millones, se ha utilizado un monto de $10.792 millones. De estos, $7.844 millones se han ido al gran productor, mientras que al pequeño solo ha llegado $697 millones.

Las Pyme se quejan por el acceso al crédito

Una de las principales quejas al sector financiero ha provenido de las Pyme que aseguran que a la hora de acercarse a los bancos es muy difícil acceder a las facilidades financieras. Rosmery Quintero, presidente de Acopi, aseguró que la Superintendencia Financiera podría pedir periódicamente un reporte de cómo se está distribuyendo los créditos y si efectivamente están yendo a las pequeñas empresas, para que no quede tanta concentración en un solo tipo de compañías. “¿Quién nos entrega esta información para que el Gobierno controle?”, se preguntó.

Entre los consejos está la regla 50/30/20 para un manejo del dinero dividiendo entre necesidades básicas, gastos personales y ahorros

Según el informe, 90% de los consumidores en América Latina ha notado que productos como alimentos y transporte están mucho más caros

Este es el primer paso que consolida los requisitos legales necesarios para hacer la transacción que se concretará en los próximos días