MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

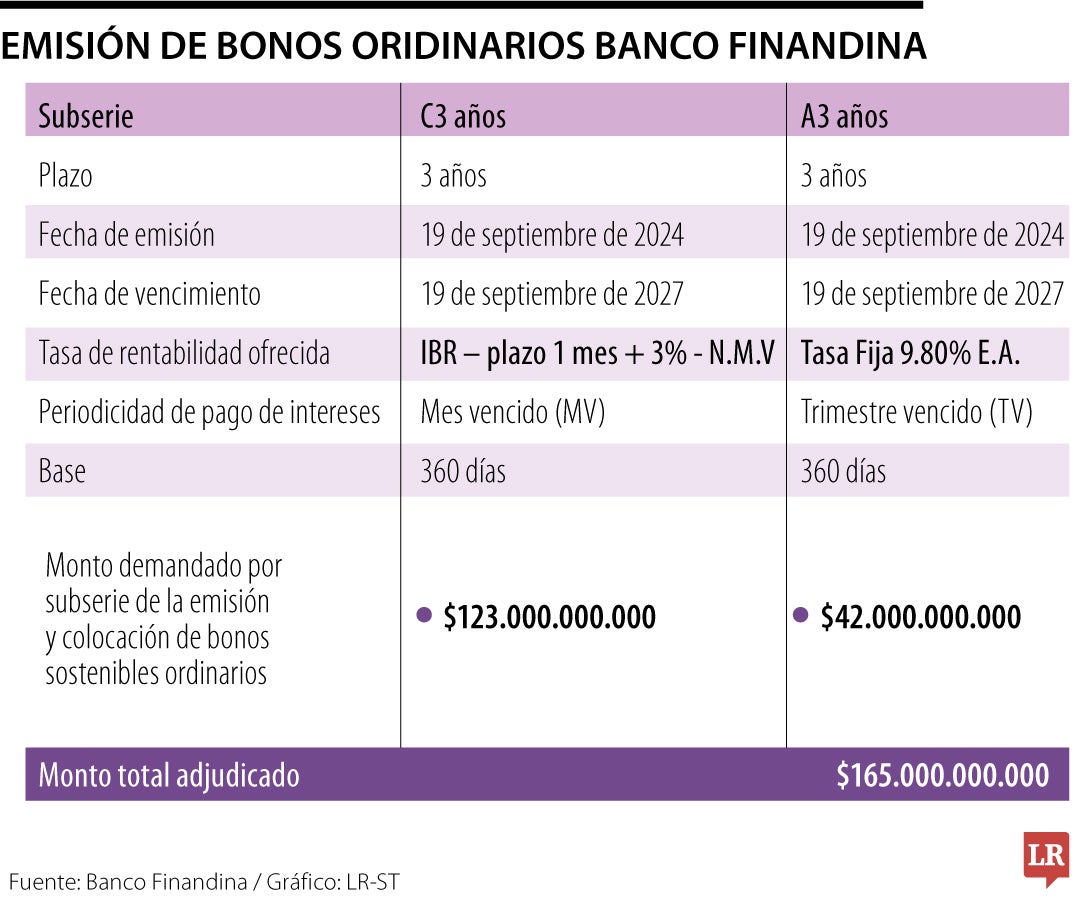

Emisión de bonos oridinarios Banco Finandina

Del monto total de $165.000 millones, $123.000 millones serán demandados por la subserie C y el restante de $42.000 millones por la A

El Banco Finandina, entidad gerenciada por Orlando Forero, adjudicó dentro de la emisión de Bonos Sostenibles Ordinarios dirigidos al Segundo Mercado un monto total de $165.000 millones.

Así lo dio a conocer la entidad por medio de la información relevante de la Superintendencia Financiera de Colombia, SFC, en donde explicó que el plazo de la emisión será a tres años, tras haber comenzado el 19 de septiembre de este año y vencer el 19 de septiembre de 2027.

La tasa de rentabilidad ofrecida variará de acuerdo a la subserie. En el caso de la C3 años será de IBR-plazo un mes + 3% nominal mes vencido y se pagará mes vencido, mientras que la subserie A3 años será con una tasa fija de 9,80% efectivo anual, pagándose trimestre vencido.

Del monto total de $165.000 millones, $123.000 millones serán demandados por la subserie C y $42.000 millones por la A.

Sumado a esto el banco indicó en el documento compartido que la totalidad de los recursos derivados de la emisión de bonos sostenibles se destinarán "a la financiación de proyectos que generen beneficios medioambientales y/o sociales y que cumplan con los criterios de elegibilidad definidos en el numeral 35 de la parte I del capítulo I de la primera parte del presente prospecto de información y en el marco sostenible".

Finalmente, se informó que la emisión de los bonos fue estructurada por Corredores Davivienda, comisionista que también fue agente líder colocador.

A estas le siguen las acciones del Grupo Energía de Bogotá, GEB, Mineros y Grupo Sura (25,0% cada una)

El sector solidario también hace parte de esta gran iniciativa del banco de la república, donde podrán hacer consultas y transacciones por medio de este nuevo sistema de pagos inmediatos: Bre-b

Bancoomeva, que es de un nicho distinto al segmento de vivienda, igual tiene necesidades de fondeo. Con la Titularizadora, lograron una emisión de $70.000 millones en cartera hipotecaria