MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Bancolombia ocupó el primer como el que más logró utilidades.

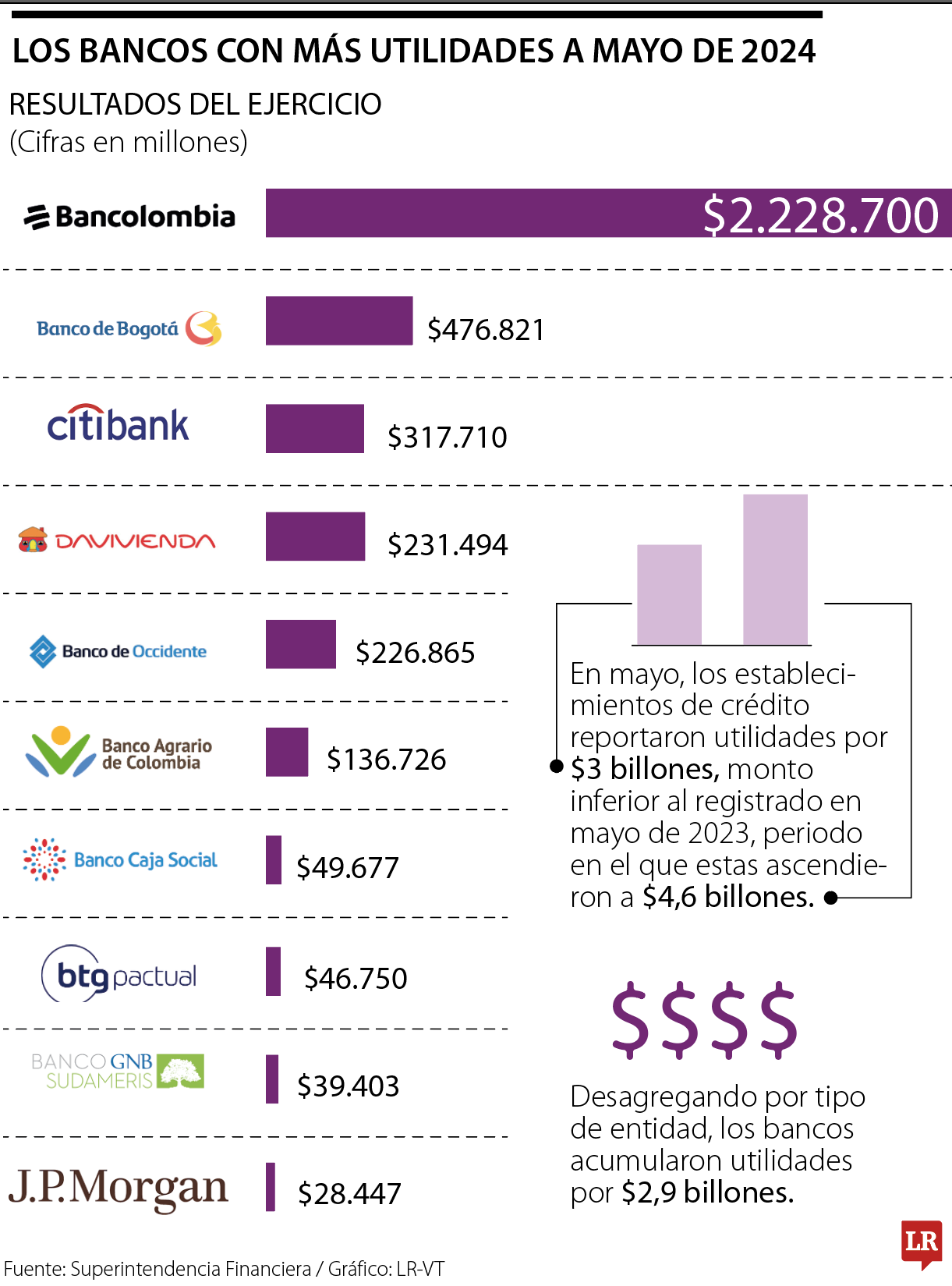

Las utilidades de todos los bancos analizados por la Superfinanciera sumaron $2,9 billones, mientras que las del sistema en general fueron de $3 billones

En mayo, los establecimientos de crédito mantuvieron la tendencia de decrecimiento en su ejercicio, pues reportaron utilidades por $3 billones, monto inferior al registrado en mayo de 2023, periodo en el que estas ascendieron a $4,6 billones.

Así lo determinó la Superintendencia Financiera en su más reciente reporte de cifras del sistema financiero, en el que, desagregando por tipo de entidad, los bancos acumularon utilidades por $2,9 billones, las corporaciones financieras por $211.700 millones, las cooperativas de carácter financiero por $22.000 millones y las compañías de financiamiento, por su parte, reportaron pérdidas de $168.600 millones.

Analizando por bancos, los que ganaron más a mayo fueron Bancolombia, con utilidades por $2,2 billones; seguido por Banco de Bogotá, con ganancias por $476.821 millones, y Citibank, con $317.710 millones.

Con esto, es posible decir que Bancolombia, entidad presidida por Juan Carlos Mora, logró 75% del total de las utilidades de los bancos a mayo de este año. De hecho, también es el banco con más activos, pues a ese mismo mes consolidó $243,8 billones.

“Bancolombia sigue mostrando fortaleza, pero vale decir que el tipo de clientes y carteras es diferente a la de otros bancos”, señaló Jhon Torres Jiménez, Dir. de investigaciones económicas en Native Capital Management.

Por su parte, los bancos que cierran la lista como los cinco de mayores ganancias en dicho periodo son Davivienda con $231.494 millones y activos por $138,1 billones, y Banco de Occidente con $226.865 millones en ganancias y activos por $65,3 billones.

Ahora, los que cierran el top 10 con más ganancias son Banco Agrario con $136.726 millones; Banco Caja Social con $49.677 millones; Banco BTG Pactual Colombia con $46.750 millones; Banco GNB Sudameris con $39.403 millones, y, por último, Banco J.P. Morgan Colombia $28.447 millones.

Pese a que todos lograron resultados en positivo, las utilidades siguen en un panorama de lento crecimiento.

“Aunque en general los informes de las entidades financieras son malos en materia de utilidades, estos ya deberían mostrar algún signo de mejoría, pero no se ve. Los márgenes y provisiones siguen lastrando a las entidades financieras y esto debido a que la cartera no mejora y esto va unido a la situación económica del país”, añadió Torres.

Por su parte, Diego Palencia, vicepresidente de investigaciones de Solidus Capital, destacó que los bancos han tenido que ir capitalizando como resultado de las pérdidas acumuladas por el deterioro de cartera, lo que genera que las utilidades caigan.

Según el reporte de la Superfinanciera, al cierre de mayo de 2024, los activos del sistema financiero (propios y de terceros) alcanzaron $3.012,9 billones, con una variación anual real de 1,8% y nominal de 9,1%. De este valor, $1.457,5 billones (48,4% del total) corresponden a recursos propios de las entidades vigiladas, mientras que el restante son recursos de terceros, incluyendo activos en custodia.

De allí, las sociedades fiduciarias son el principal administrador de activos del sistema financiero, con $1.000 billones, es decir, 64,3% de los recursos de terceros y 33,2% del total de los activos del sistema, de los cuales $297,9 billones corresponden a la actividad de custodia de valores. La relación de activos totales a PIB fue de 189,9%.

El ente regulador explicó que el incremento nominal de los activos del sistema obedece al aporte positivo de los establecimientos de crédito, cuyos activos evidenciaron un aumento intermensual de $3,5 billones y $1,5 billones en inversiones y operaciones con derivados, y en la cartera de créditos, respectivamente.

En un informe del equipo de investigaciones de Bancolombia, se destacó que el ritmo se recupera por modalidad de consumo

Lo que sucede en los mercados financieros puede cambiar significativamente nuestra economía diaria sin que nos demos cuenta

El traslado de las llaves registradas del piloto al sistema público, como lo planteó un borrador de decreto, aún no es un hecho