MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En total, la cartera y leasing vencido de los bancos sumó $22,5 billones, es decir, $354.467 millones menos que hace un año

Continúa disminuyendo el índice de cartera vencida de los bancos. Según el último informe de la Superintendencia Financiera de Colombia (SFC), el indicador de cartera en mora de los bancos privados nacionales se ubicó en 3,6% en septiembre, lo que significó una caída de 0,8 puntos porcentual frente a la cifra registrada en el mismo mes del año pasado (4,4%).

Para los bancos extranjeros, el dato fue de 3,1%, con una caída anual de 0,5 puntos; y para los bancos públicos fue de 5,8%, con una disminución de 0,7 puntos.

En total, la cartera y leasing vencido de los bancos sumó $22,5 billones, es decir, $354.467 millones menos que hace un año.

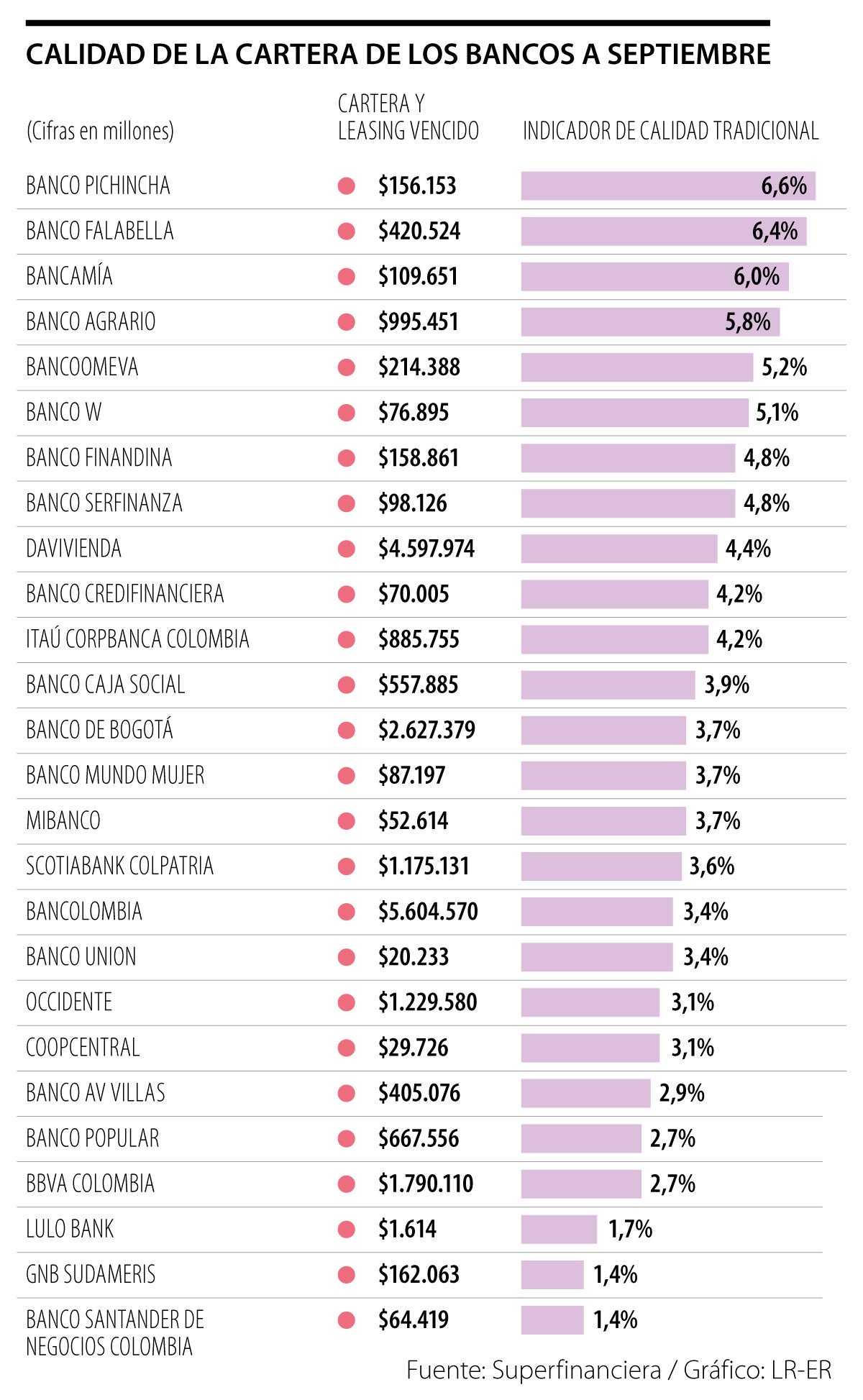

Si se hace la desagregación por entidades, el ente de control reveló que los bancos con los mayores índices de cartera vencida al noveno mes del año fueron Banco Pichincha (6,6%), Banco Falabella (6,4%), Bancamía (6%), Banco Agrario (5,8%) Y Bancoomeva (5,2%).

Por el contrario, las entidades que registraron los menores indicadores fueron BTG Pactual, JP Morgan y Citibank, con 0%. Le siguieron Banco Santander (1,4%), GNB Sudameris (1,4%), Lulo Bank (1,7%) y Bbva Colombia (2,7%).

Por monto de la cartera, los bancos nacionales con más dinero comprometido en mora fueron Bancolombia, con $5,6 billones; Davivienda, con $4,5 billones; y Banco de Bogotá, con $2,6 billones.

Mientras que los extranjeros que más capital tuvieron comprometido fueron Bbva, con $1,7 billones; Scotiabank Colpatria, con $1,17 billones; e Itaú, con $885.755 millones.

Las entidades nacionales que menos dinero tuvieron en mora fueron Lulo Bank con $1.614 millones; Banco Unión, con $20.233 millones; Coopcentral, con $29.726 millones; Mibanco, con $52.614 millones; y Banco Santander, con $64.419 millones. En cuanto a las entidades públicas, el Banco Agrario registró una cartera y leasing vencido por $995.451 millones.

“Con los indicadores se evidencia la voluntad de pago y el esfuerzo por parte de los usuarios del sistema financiero por mantener al día sus obligaciones . Es el resultado, además, luego de sufrir el golpe inesperado de la pandemia que impulsó a la banca con beneficios en plazo y tasa para mantener un nivel de cartera vencido manejable”, explicó Wilson Triana, experto y consultor en banca y seguros.

A pesar de que los indicadores de mora han ido disminuyendo, algunos expertos ya prevén que empiece a aumentar dado el alza de las tasas del Banco de la República y, por consiguiente, de las diferentes modalidades de crédito, como la usura, que ya está en 41,46% en diciembre.

Para Triana, “con la turbulencia económica interna, la reforma tributaria, la inflación y el cierre del año, que conlleva gastos extraordinarios, la banca debe ser responsable y cuidadosa con las ofertas de crédito, pues subir el endeudamiento en estos momentos lleva a una alta probabilidad de que en el corto plazo se convierta en cartera vencida”.

El rally navideño se refiere a las alzas que suelen registrarse en los mercados de valores durante los últimos días de la temporada

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

La prima de los seguros para robo de celulares están entre $6.000 hasta $55.000 al mes con cobertura total o parcial del dispositivo