MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

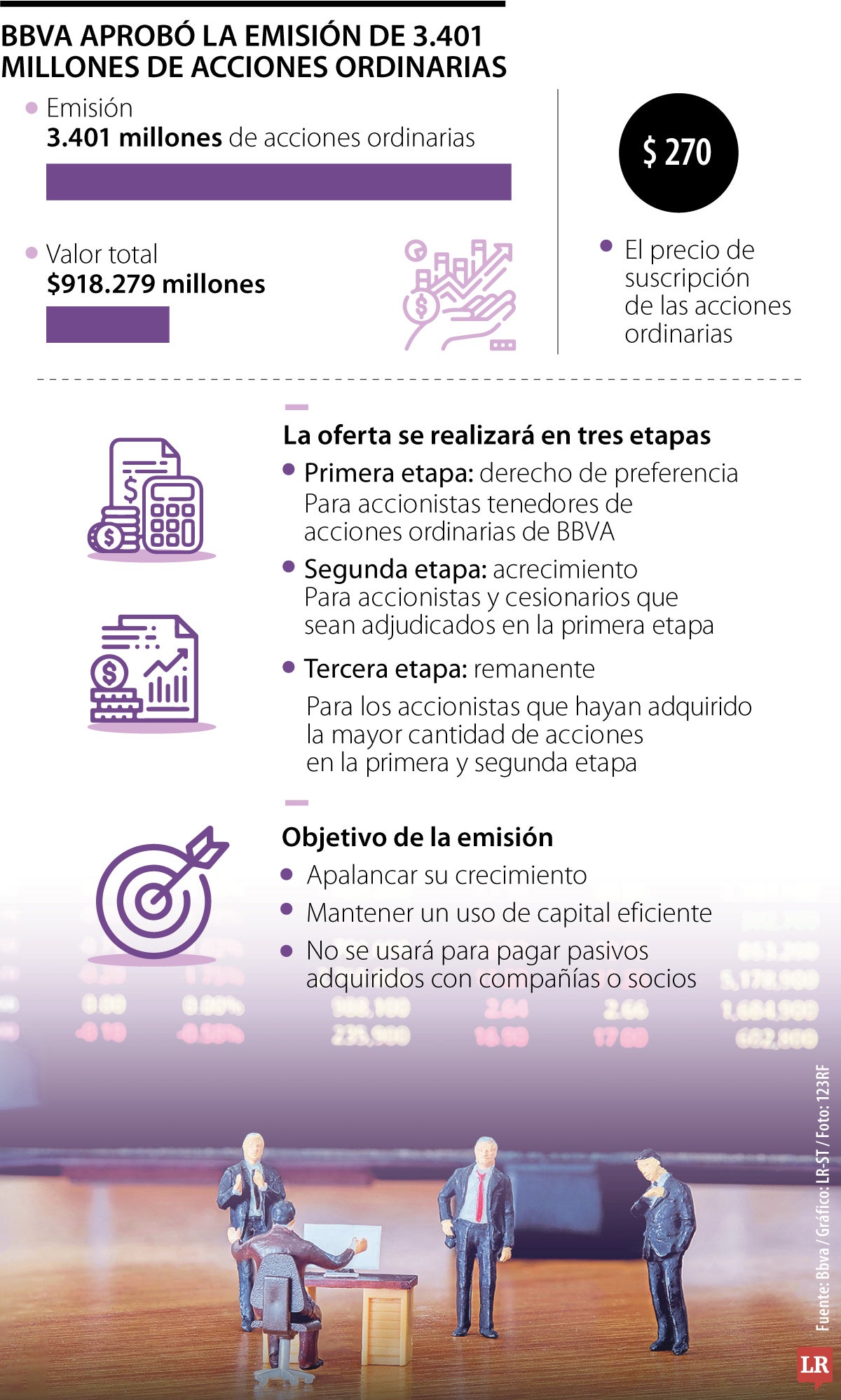

Bbva aprobó la emisión de 3.401 millones de acciones ordinarias

El banco Bbva emitirá acciones ordinarias que se realizaran en tres etapas y se destinará 3.401 millones en total hasta $918.279 millones

Ayer, a través de información relevante de la Superintendencia Financiera de Colombia, SFC, el banco Bbva dio a conocer que su Junta Directiva aprobó la emisión de 3.401 millones de acciones ordinarias por un valor de hasta $918.279 millones.

Dentro de los detalles de la decisión destacaron que el precio de suscripciónde las acciones ordinarias será de $270.

Así mismo, se informó que las acciones ordinarias de Bbva se encuentran inscritas en el Registro Nacional de Valores y Emisores, inscripción que fue autorizada por la Superfinanciera el 23 de diciembre de 1981, “en virtud del acto administrativo No. 357”. Además, la autorización para realizar la oferta pública fue aprobada por la SFC mediante Resolución 1531 del 1 de agosto de 2024.

Todo esto, según analistas, traerá beneficios, no solo al banco, sino al mercado de valores en general.

“Las emisiones de acciones en el mercado ofrecen múltiples ventajas para las empresas, los inversionistas y la economía en general. Desde la obtención de capital y la mejora de la liquidez, hasta la diversificación de las oportunidades de inversión y el fomento del crecimiento económico. Las emisiones de acciones son una herramienta fundamental para el desarrollo del mercado bursátil en Colombia”, explicó Juan Pablo Vieira, CEO y fundador de JP Tactical Trading.

Entre los detalles que destacó el banco para esta oferta de emisión de acciones está que se realizará en tres etapas: la primera, derecho de preferencia; la segunda, acrecimiento; y la tercera, remanente.

En la primera etapa, “la proporción en que los accionistas tendrán derecho a suscribir será de 0.244539429244836 acciones por cada acción suscrita, proporción que se determinó con base en las acciones ordinarias debidamente registradas”, dice el documento.

Además, tendrán un plazo de suscripción de 15 días hábiles contados desde el día hábil de publicación del aviso de oferta pública, para presentar su aceptación a la oferta.

Cabe señalar que esta etapa estará destinada a quienes aparezcan inscritos como accionistas tenedores de acciones ordinarias de Bbva Colombia en el Libro de Registro de Accionistas a la fecha de publicación del aviso de oferta.

La segunda etapa, por su parte, estará destinada a los accionistas y cesionarios que sean adjudicados en la primera etapa. El plazo de suscripción será de tres días hábiles contados desde el día de publicación del aviso de oferta de la segunda etapa.

Por último, la tercera etapa será dos días hábiles contados desde el segundo día hábil siguiente al cierre de la segunda etapa. Esta estará destinada a los accionistas que hayan adquirido la mayor cantidad de acciones en la primera y segunda etapa, quienes podrán adquirir la totalidad de las acciones que les sean ofrecidas.

Bbva proyecta utilizar los recursos provenientes de la colocación para apalancar su crecimiento y mantener un uso de capital eficiente. Ninguna parte de los recursos captados será utilizada para pagar pasivos adquiridos con compañías o socios.

Mejorar la falta de liquidez en la acción

Una de las razones por las cuales la acción no era apetecida por los inversionistas radicaba en la falta de liquidez. Sin embargo, Juan Pablo Vieira, CEO de JP Tactical Trading, explicó que con esta emisión el título debe ganar fuerza. “Eso va a ser muy positivo porque ya con eso empieza a entrar en el radar de mucha gente que la evitaba o que no la tenía dentro de las consideraciones por la poca liquidez”. Además, agregó que empezará a estarde la mano a acciones como la de Davivienda, Banco de Bogotá, Bancolombia y Grupo Aval, dentro de todo el portafolio del sector.

La garantía digital facilita el acceso a recursos productivos desde el celular y ya respalda 24% de los créditos digitales de Bancamía

Gonzalo Falcone, CEO de Sura Investments, anunció esta nueva movida, en la que su primer producto ha desembolsado más de 50 créditos por un total de US$74 millones