MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los bancos y fintech apuestan cada vez más por este producto financiero, el cual gestiona y controla los gastos de los empleados

Cada vez son más las compañías que emplean las tarjetas corporativas para gestionar y controlar los gastos de sus empleados. Así, muchas empresas evitan dar anticipos de efectivo en gastos de viajes, por ejemplo, o asignar montos mensuales a los funcionarios de manera personalizada.

Según Bbva, este producto financiero sirve para impulsar un negocio y tiene como objetivo beneficiar la salud financiera empresarial. Además, se pueden poner ciertos topes de gastos para sus colaboradores, ya que existen diversas herramientas para controlar el uso permitido, con lo cual se puede realizar una mejor conciliación de los gastos y tener una contabilidad más eficiente.

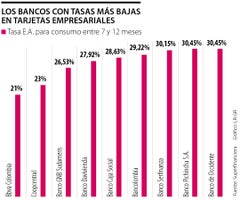

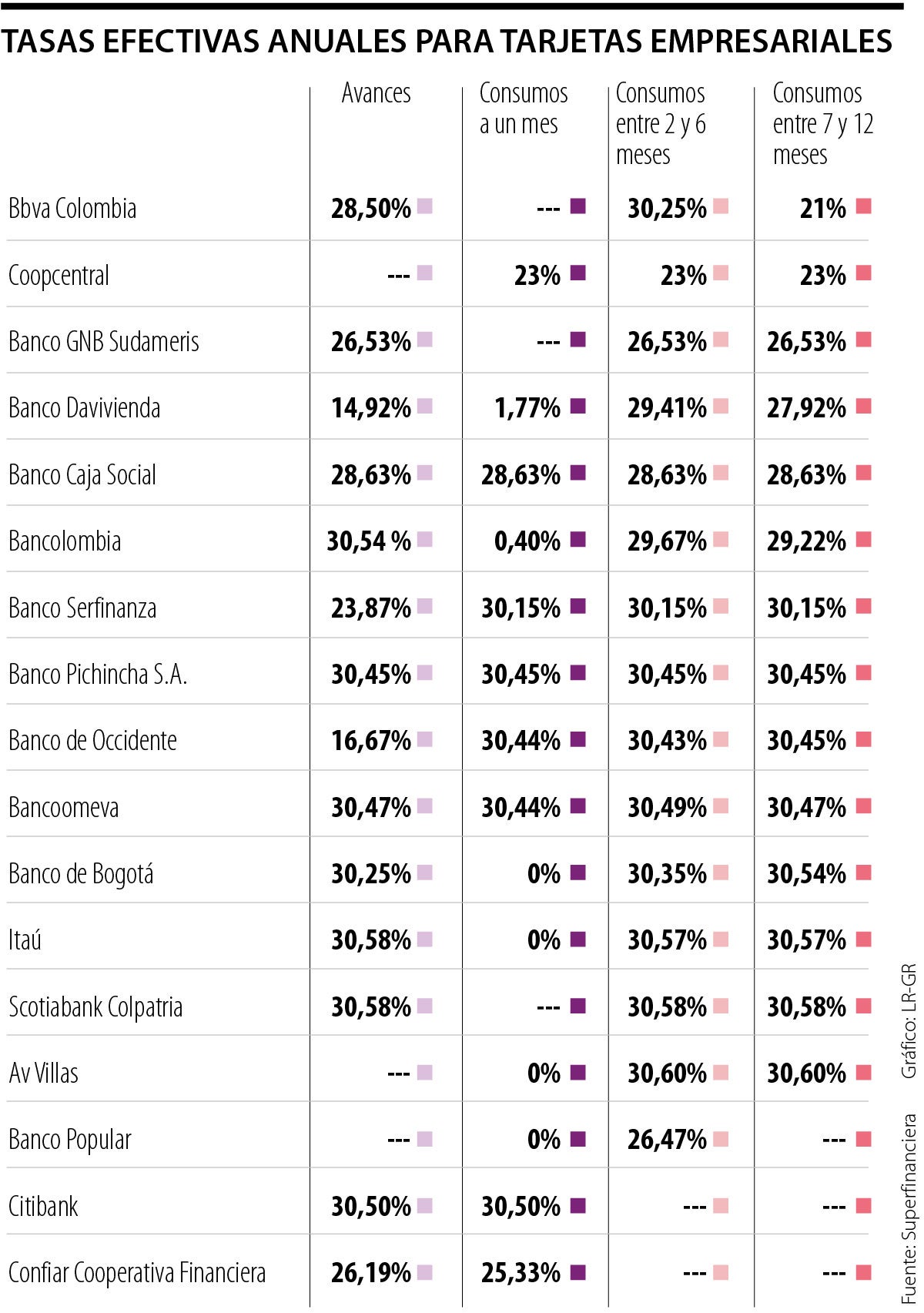

Para consumos de entre siete y 12 meses, Bbva Colombia, Coopcentral, Banco GNB Sudameris, Davivienda y Banco Caja Social son las entidades con las tasas efectivas anuales más bajas en junio para estos plásticos, con niveles de 21%, 23%, 26,53%, 27,92% y 28,63%, respectivamente.

“El costo de financiación de este producto, al igual que las tarjetas para personas naturales, es de los más altos comparado con las demás modalidades de crédito. Cuenta con beneficios como seguros, puntos que pueden redimir y, sumado a la financiación, tienen costos por cuota de manejo y varios adicionales por el uso del plástico, tanto en pesos como en moneda extranjera. Por esta razón, es recomendable no elevar el endeudamiento”, manifestó Wilson Triana, experto y consultor en banca y seguros.

Según la Superintendencia Financiera de Colombia (SFC), AV Villas, Scotiabank Colpatria e Itaú tienen las tasas más altas para este tipo de producto (en el mismo plazo) con 30,57%, 30,58% y 30,60% E.A.

Los analistas recomiendan investigar antes de elegir una tarjeta empresarial, pues existe mucha oferta en el mercado que se puede adecuar a las necesidades de su organización. Asimismo, sugieren separarla de las finanzas o gastos personales, principalmente en pequeños negocios.

“El uso indiscriminado puede provocar, además del sobreendeudamiento, hacerle un agujero importante a las finanzas. Ante el creciente uso global del e-commerce, se requiere que los medios de pago ofrezcan mayor seguridad y eficiencia”, indicó Bbva.

Es de destacar que algunas fintech también apuestan por este producto. De hecho, recientemente llegó al país Clara, una compañía mexicana que ofrece a las pequeñas, medianas y grandes empresas una plataforma integral de control de gastos, así como una tarjeta de crédito empresarial sin costo, sin comisiones y sin cuotas de manejo.

“La banca tradicional no ha creado modelos o productos específicos para las empresas que no cumplen ciertos parámetros. Por eso, Clara abre la puerta para que puedan iniciar con su historia en términos de créditos. El proceso para acceder a nuestra plataforma de control de gastos y tarjetas de crédito es 100% online, por lo que cualquier persona puede solicitar nuestros servicios desde cualquier parte y en tan solo 10 minutos”, dijo a LR Leonardo Ramos, country manager de la fintech en el país.

Para junio, la SFC certificó la tasa de usura en 30,6%, el nivel más alto de los últimos cuatro años, retornando a las cifras que se registraban en 2018, antes de la pandemia. El indicador avanzó 103 puntos básicos si se compara con la tasa de mayo y estará vigente hasta el próximo 30 de este mes.

La usura es el interés máximo que una entidad financiera podrá cobrar a sus clientes por un crédito de consumo y ordinario.

Con esto, Scotiabank Colpatria y AV Villas, ambos con una tasa de 30,59% E.A., Bbva (30,58%) e Itaú (30,57%) tienen los niveles de interés más cercanos a la usura definida este mes.

La tasa global de fraude digital sospechoso en el comercio minorista disminuyó 6,0% registrado durante el mismo período de 2023

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

La operación, estructurada bajo los estándares de la Superintendencia Financiera, optimiza su capital y refuerza su capacidad para un crecimiento sostenible