MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El informe de TransUnion indica que este grupo originó casi un tercio de todos los nuevos créditos de vivienda

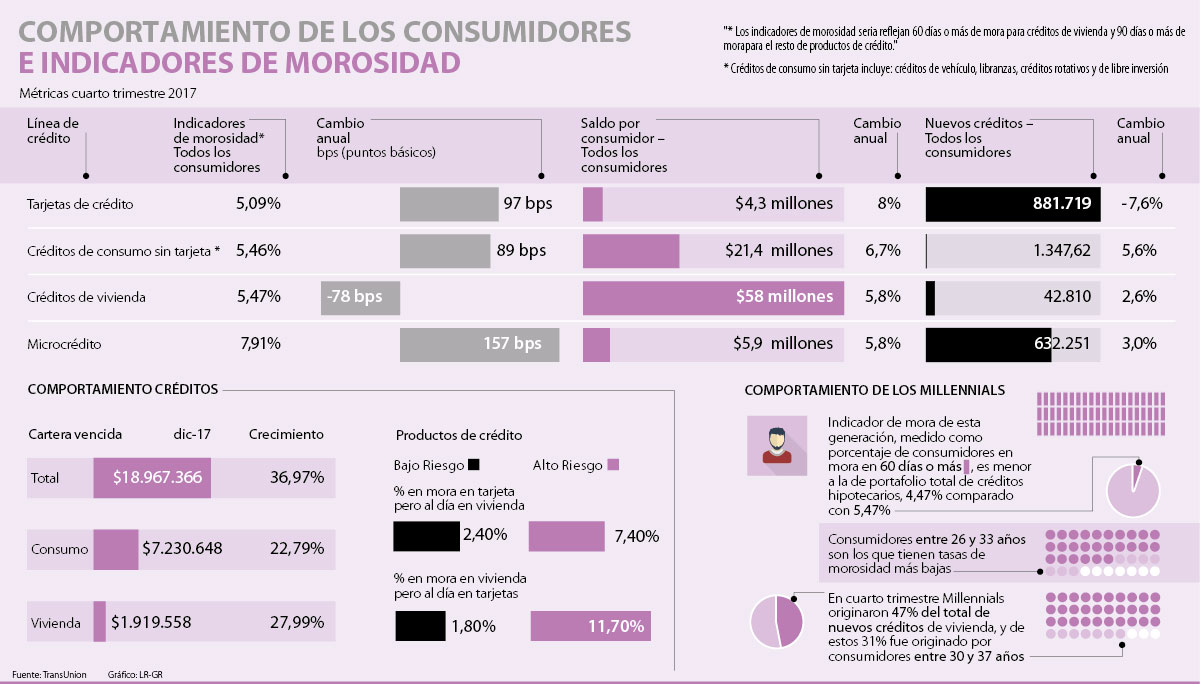

Los créditos de vivienda han estado mostrando un mejor desempeño este año, después de que en 2017 el alza de la mora de 37% afectó notablemente esta cartera. Esta fue una de las conclusiones del más reciente estudio de TransUnion, en el que también encontró que los consumidores que más están adquiriendo créditos de este tipo son personas entre 30 y 39 años.

El informe indica que este grupo originó casi un tercio de todos los nuevos créditos de vivienda (31%) del cuarto trimestre y agregó que no es la única cartera que estarían liderando.

Según manifestó a LR, Virginia Olivella, directora senior de investigación de TransUnion Colombia, este es el grupo con “mayor participación en los tres segmentos (vivienda, consumo y tarjetas de crédito) y el único producto en el que se ve diferencia es en microcréditos en el que 30% de su participación la tienen consumidores entre 50 y 64 años, porque es la edad común en la que se ve una mayor solicitud para financiar pequeñas empresas”.

Ahora, según la analista, este grupo, considerado joven, se ha convertido en el principal impulsor del mercado de crédito de consumo de hoy. Algo que no debe sorprender ya que “los consumidores de entre 30 y 39 años son una población que tiene mayor estabilidad económica. Están en una fase más madura de su carrera por lo que sus ingresos son más estables y también su flujo de caja. Estas variables le da más seguridad a los establecimientos de crédito”, explicó Germán Verdugo, director de Inversiones de Renta Variable y Fija de Credicorp Capital.

Y es que en el país, al cerrar 2017, 7,8 millones de consumidores tuvieron acceso a créditos revolventes, representando así un incremento de 3,9% frente al cuarto trimestre de 2016. Y según el informe de TransUnion “el crecimiento en los créditos revolventes fue impulsado por las tarjetas de crédito y el de los créditos no revolventes por el número de consumidores con créditos de libranza y créditos de vehículo”, impulsados a su vez por el grupo de personas de 30 años.

Ahora, en lo que respecta a índices de mora, en los préstamos de vivienda los niveles de 60 días de vencimiento o más de estas personas también evidencian un buen comportamiento.

“En términos de cuentas, saldos y consumidores el índice de mora por consumidor cayó a 5,47% lo que significó 78 puntos básicos menos que el cuarto trimestre de 2016 y dentro de la cartera , el grupo de 30 años sigue siendo el que tiene menor tasa”, informó el estudio, que agregó que “en particular los consumidores entre 26 y 33 años tienen mejor desempeño”, lo que lleva a concluir que esta generación de nacidos entre 1980 y 1994, no solo es la que más está aportando, sino también los que están siendo más cuidadosos a la hora de endeudarse y cumplir obligaciones.

Sebastián Gallego, asociado research renta variable de Credicorp Capital, señaló que el crecimiento en la cartera de vivienda también puede estar impulsado por estrategias de la banca para lograr una mitigación en el mínimo crecimiento de la comercial, y agregó que “los bancos actualmente le apuntan a un crecimiento en segmentos donde las personas puedan tener una mayor capacidad de pago de acuerdo con sus estudios internos de crédito.

TransUnion informó además que según el estudio son más los consumidores que están accediendo a préstamos hipotecarios en los últimos meses, cuando hubo una reactivación de la economía en general. “Tras la caída del 13,9% y el 5,7% observada en el segundo y tercer trimestre de 2017, respectivamente, los nuevos créditos de vivienda mostraron un crecimiento positivo anual del 2,6% en el cuarto trimestre de 2017, evidenciando una mejor dinámica”.

Tarjetas de crédito

A pesar del buen desempeño en vivienda, para Olivella es de destacar que en el caso de las tarjetas de crédito las cosas no avanzan de la misma manera ya que las originaciones siguen cayendo por tercer trimestre consecutivo, siendo el segmento de bajo riesgo el único que presenta una leve alza. Para la experta, esto se genera porque “los bancos están segmentando mejor a quién otorgar nuevos plásticos y las personas de alto riesgo aún no clasifican para el nivel que se tiene en la actualidad”. Siendo así, para la entidad esta desaceleración es positiva ya que significa que los bancos se están tomando una pausa para ordenar sus carteras .

Lo que primero pagan los colombianos

En otro estudio entregado por TransUnion se dio a conocer que en el país si los consumidores entran en un momento difícil financieramente hablando, lo primero que dejan de pagar son las tarjetas de crédito, seguido por los créditos de vehículos y después los de vivienda; comportamiento que se sigue en general en la mayoría de personas. Sin embargo, según la entidad lo diferente en Colombia es que los “clientes más riesgosos priorizan la tarjeta de crédito frente a otros productos”.

Los precios del petróleo, según Reuters, cayeron el viernes ante la preocupación por el crecimiento de la demanda en 2025, especialmente en China

Los precios del crudo declinaban el jueves, después de que la Fed indicó que ralentizará el ritmo de recortes de las tasas en 2025

La visión de MejorCDT nació de una realidad compartida por muchos colombianos: la dificultad para acceder al CDT más rentable de manera sencilla