MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

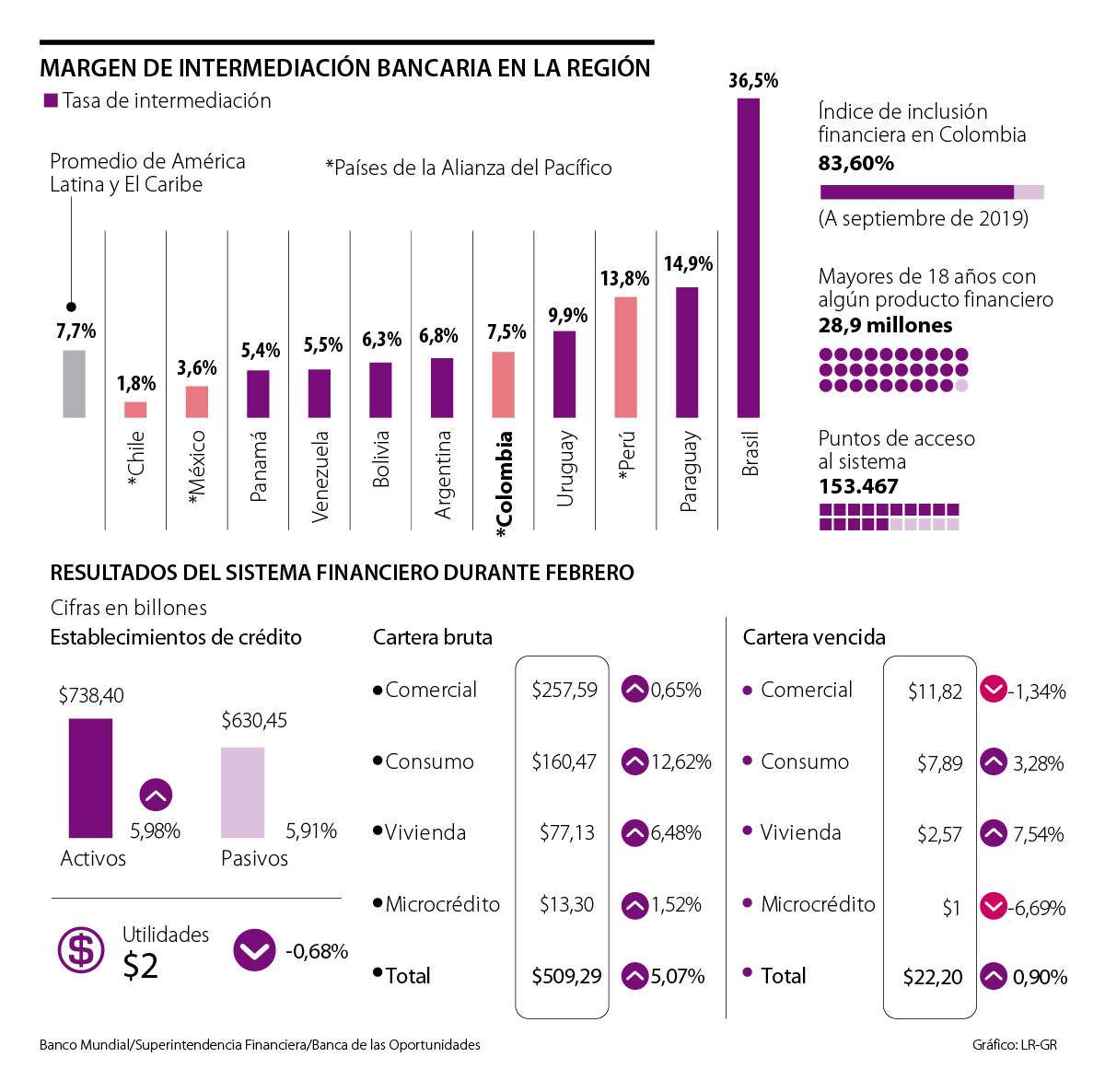

Para el sistema colombiano, este índice que muestra la diferencia entre tasas de captación y colocación de la banca es de 7,5%

A raíz de las palabras del presidente, Iván Duque, sobre las quejas de personas y empresas por las dificultades a la hora de acceder a un crédito en medio de la crisis, LR revisó los actuales niveles de intermediación bancaria reseñados para este año por el Banco Mundial y que reflejan la diferencia que obtienen los bancos entre lo que les cuesta entregar recursos, a través de líneas crediticias, y lo que pagan por captarlos, a través de productos de depósitos, como cuentas de ahorro y CDT.

Según el Banco de la República, los intereses de colocación, en la mayoría de países, incluyendo Colombia, son más altos que los intereses de captación; es decir, los bancos cobran más por prestar recursos que lo que pagan por captarlos. Esta diferencia, en el caso local, es la segunda más alta en la Alianza del Pacífico y la quinta en la región.

Las cifras del Banco Mundial muestran que el margen en Colombia es de 7,5% y el promedio de Latinoamérica es de 7,7%, cifras que subieron frente al anterior informe (2018), cuando el índice de Colombia fue de 6,8% y el de la región fue de 7,5%.

La segunda posición de los más altos entre los cuatro países de la Alianza del Pacífico se explica porque Colombia tiene 7,5%, mientras que el margen de México es de 3,6% y el de Chile es de 1,8%. Perú maneja el mayor índice, con 13,8%.

Según expertos, entre más bajo sea el margen interbancario entre las tasas de captación y colocación del sistema, significa que el país presenta mejores índices de inclusión financiera, pues, en teoría, los consumidores tienen mejores ofertas para la adquisición de productos de crédito.

Al respecto, el director económico de Asobancaria, gremio que reúne a los bancos en el país, Germán Montoya, señaló que estos resultados dan cuenta de un sector financiero eficiente y robusto, aun en entornos de riesgo global.

Sin embargo, señaló que el sector debe desarrollar más estrategias que reduzcan los costos administrativos y transaccionales por medio de una mayor competencia para que “redunden en un menor margen de intermediación en la economía y para incrementar los niveles de inclusión financiera”.

Además, la economista y expresidenta de Asobancaria, María Mercedes Cuéllar, explicó que, a pesar de las medidas adoptadas por el Gobierno y el Banco de la República, el mayor problema actual para el acceso a créditos es la falta de liquidez y las afectaciones económicas para los usuarios del sistema, por lo que a la banca le corresponde facilitar la obtención de préstamos.

“Las medidas han sido generosas para los usuarios y buscan que la financiación se ‘desembolate’, pero todavía hay un problema de liquidez y, mientras no se maneje, el crédito seguirá trabado”, comentó.

Además, advirtió que el índice de 7,5% podría aumentar si la cartera del sistema se ve afectada por la crisis económica “porque los bancos cobrarían más debido a mayores riesgos”.

El economista Jorge Iván González aseguró que debería existir mayor facilidad de acceso al crédito porque las tasas de interés de referencia son bajas (3,5%), pero los bancos mantienen sus intereses para créditos de consumo cerca a la tasa de usura (28,08%).

“Sí debería ser más fácil, con las medidas del Emisor, que los bancos bajen las tasas de sus créditos porque que el costo del dinero ahora es más barato, pero no las bajan”, dijo.

Entre tanto, el experto en banca de la Universidad de los Andes Alfredo Barragán resaltó que la cartera no presentaría riesgos considerables porque el Gobierno sí está respaldando el acceso a financiación a través del Fondo Nacional de Garantías (FNG), lo que, en teoría debe ser la razón principal para que los bancos “faciliten el otorgamiento de créditos y frenen la restricción y acceso a financiación”.

A febrero, bancos ganaron $2 billones

Según el más reciente informe de la actualidad del sistema financiero colombiano entregado por la Superintendencia Financiera, las entidades crediticias en Colombia obtuvieron utilidades por $2 billones en el primer bimestre del año.

Entre tanto, la cartera bruta aumentó 5,07% hasta $509,29 billones y la cartera vencida subió 0,9% y se ubicó en $22,2 billones. El segmento de consumo (personas naturales) registró una cartera total por $160,47 billones y una cartera vencida de $7,89 billones, con un aumento anual de 12,62% y 3,28%, respectivamente.

Por ser día festivo, la divisa se cotiza en modalidad Next Day. En Colombia, la negociación de la tasa de cambio del dólar abrió la jornada a la baja en $4.014

Shenny González, presidente de Asobolsa, destacó la importancia que tendrá la agenda del congreso en cuanto a la integración de mercados que llega

El metal precisos al contado subía 0,1%, a unos US$3.318,07 la onza, tras alcanzar su nivel más bajo desde el comienzo de agosto