MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

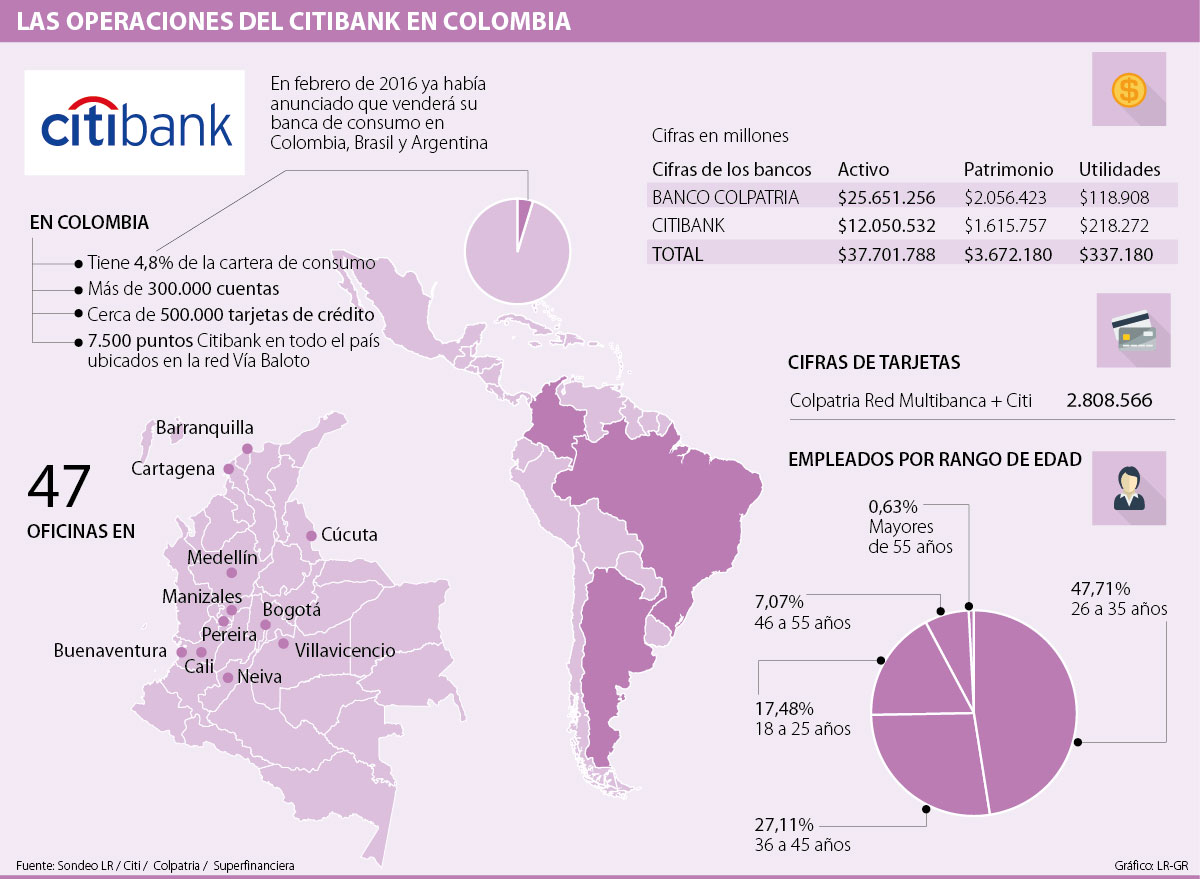

La operación minorista del Citibank aporta 500.000 plásticos a Colpatria.

Uno de los temas que más movió al sector bancario en 2016 fue la intención de venta de Citibank de su operación de banca minorista en Colombia, tal y como lo había hecho en otros países de la región. Aunque en noviembre de ese año se había descartado la operación por falta de compradores, ayer Colpatria, filial de Scotiabank, anunció la compra, aunque aclaró que Citi se quedó con la banca empresarial. En su momento, estaba en juego un portafolio calculado en por lo menos US$1.000 millones por el número de cuentas y tarjetas de crédito entregadas.

Con la compra de Colpatria, Citibank pone fin a una operación en la banca minorista colombiana que empezó hace casi 102 años, pues fue en 1916, que con el plan de expansión de entonces, el grupo se expandía en América Latina.

La transacción le da la corona a Colpatria como el nuevo rey en el negocio de tarjetas de crédito. Desde el momento en el que la Superfinanciera autorice el proceso, automáticamente el banco quedará con 2,8 millones de plásticos administrados, lo que hace que casi una de cada cinco tarjetas de crédito circulantes (14,8 millones) sean del banco en mención.

Así las cosas, llegarán por lo menos 500.00 clientes nuevos a Colpatria, 47 sucursales y 434 autoservicios. “Es una compra estratégica, que permite ampliar la presencia en varios segmentos que hoy maneja el Citi. Sin duda es claro el liderazgo en tarjetas de crédito, en créditos revolventes y también es una gran oportunidad para incorporar al banco un talento solido”, señaló Jaime Upegui, quien desde el próximo mes asumirá la presidencia de Colpatria.

Pero el poder de la entidad también se puede medir con los activos a su cargo, que llegarían a $37,7 billones (aunque cabe aclarar nuevamente que Citi conservará la banca empresarial), así se ubicaría como el quinto banco más grande de Colombia, desplazando de esta casilla al Banco de Occidente. Además de esto, con el patrimonio de $3,6 billones, Colpatria también escala en el listado, y sería el sexto más grande del país.

Aunque la operación ya fue anunciada, el presidente saliente de Colpatria, Santiago Perdomo, explicó que “el cierre de Citibank tomará un tiempo cercano a dos años y en ese período los clientes del Citi seguirán siendo atendidos por el banco e iremos haciendo un traslado ordenado, pues la compra incluye además de activos de consumo, los de pequeñas y medianas empresas”.

Scotiabank siempre sonó como comprador

Tras el primer anunció de Citibank de colocar en venta su portafolio, los que sonaron como posibles compradores fueron el Banco Santander, por un posible plan de expansión para volver a la banca de personas en el país; otro fue el Grupo Aval, a través de Banco de Bogotá, así como también Bancolombia estuvo en el sonajero. Sin embargo, el más opcionado por analistas siempre fue el grupo Scotiabank, especialmente porque a comienzos de 2016 había adquirido las operaciones de Citigroup en Costa Rica y Panamá. Es de recordar que hoy en día los canadienses son la principal compañía financiera del país del norte, dueños de 51% de Colpatria y también propietaria de Colfondos.

Según un informe del equipo de investigaciones económicas de Bancolombia, esta fue la dinámica de crédito de mayor dinamismo

Esta decisión se produce luego de que el máximo tribunal fallara a favor de una demanda ciudadana de un ciudadano afectado

Los analistas señalaron que el giro a la baja por el dólar debido a las preocupaciones arancelarias hizo repuntar el metal precioso