MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

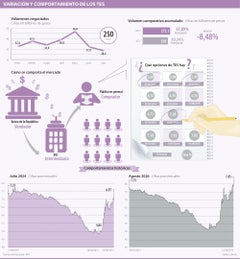

A diario se escucha hablar sobre los TES y su constante volatilidad en el mercado. Pero, ¿qué tanto afecta el comportamiento de un título de deuda al bolsillo de una persona del común?

Para muchos, estos activos no despiertan gran interés, pero según los expertos, es un tema con el cual todos tenemos relación. Los TES son una de las principales referencias para calcular las tasas de interés que cobran las entidades financieras cuando se solicita un crédito, al igual que sirven para calcular los rendimientos que paga un CDT o una cuenta de ahorro, de ahí que si suben o bajan va a tener una repercusión en algo que se hace más familiar.

Así, ¿cuál ha sido el comportamiento de estos títulos en el último año? A pesar de que en los primeros meses el comportamiento fue bastante positivo, alcanzando niveles mínimos históricos, el anuncio de la Fed en Estados Unidos de quitar su plan de estímulo hizo que los TES se desvalorizaran, razón por la cual las entidades que habían comprado estos títulos tuvieron pérdidas en sus inversiones.

Aquí se resaltan las sociedades administradoras de fondos de pensiones y cesantías las cuales dejaron de ganar $4,9 billones. De acuerdo con Jorge Cardozo, analista de renta fija de Corredores Asociados “estos retrocesos en los títulos de deuda no son sino el reflejo de unas expectativas de menores flujos hacia el país”. A comienzos de año, los TES de largo plazo se ubicaban alrededor de 4,85%; actualmente estos alcanza una tasa de 6,95%, por lo que su precio en términos nominales se ha incrementado significativamente y ahí es donde se centra la discusión. Para entender cómo es que funcionan los TES, LR le explica de qué se trata.

¿Qué se entiende por tes?

Un TES son bonos emitidos por la Nación con el fin de obtener financiamiento. Al ser un título de renta fija la Nación se compromete a pagar al prestamista el capital más intereses periódicos hasta la fecha de vencimiento. Son una de las principales referencias para las tasas de colocación y captación de recursos del sector financiero.

¿Qué es la tasa de financiación?

La tasa de financiación, como cualquier persona natural o compañía, inicialmente depende del riesgo, a mayor riesgo, mayor tasa de interés se solicita, y viceversa. Las agencias calificadoras (S&P, Fitch, Moody’s, entre otras) son las encargadas de definir el riesgo. Hoy en día estamos calificados BBB+, es decir, de riesgo medio.

¿Por qué cambia la tasa?

Al ser un activo que se negocia en el mercado, constantemente cambia de valor dependiendo de la oferta y la demanda. Si es mayor la demanda que la oferta a, se valoriza el título y viceversa. El apetito a su vez depende de los datos económicos que se reportan a nivel local e internacional. Por ejemplo, cuando hay expectativas de que las tasas de interés suban a nivel local y mundial, los títulos en mercado suelen descontarlo y también hacerlo.

¿Cuándo se desvaloriza un TES?

Depende de la situación económica. Luego de la crisis financiera de 2008 las tasas de interés disminuyeron para incentivar el crecimiento. Hoy en día hay mejores expectativas, principalmente en EE.UU., por lo que han comenzado a subir.

¿Quiénes son los mayores prestamistas?

Aunque usted no haga parte de los prestamistas, si lo son algunas de las entidades a las que puede estar afiliado. A nivel local, los mayores tenedores de TES son los Fondos de Pensiones y bancos locales.

¿Qué ha pasado en el sector?

Las rentabilidades de los portafolios de inversión y las utilidades del sector han disminuido debido al alza de las tasas, pero hoy en día tienden a estabilizase gracias a que el mercado ha asimilado los cambios y hay buenas expectativas.

¿Colombia es el único afectado?

No, el aumento en tasas de interés ha sido un fenómeno generalizado en toda la renta fija a nivel mundial liderado por los Tesoros de EE.UU., detonado por los anuncios de la Fed de iniciar a desmontar sus ayudas porque la economía ya no lo necesitaría.

¿Cuáles son las expectativas?

La renta fija va de la mano de los ciclos económicos, por lo que un mejor panorama internacional sumado a presiones inflacionarias generadas por inyecciones de liquidez durante la desaceleración económica generará un aumento en las tasas de interés.

¿Dónde radica su importancia?

Son muchos los motivos por los que se debería aprender acerca de los TES. Por ejemplo, uno de los vehículos de financiación de un banco es a través de CDT. Si un inversionistas desea abrir un CDT y los TES rentan más, el banco deberá ofrecer una rentabilidad más atractiva.

Las opiniones

Juan David Ballén

Analista de Alianza Valores

“Hoy en día no pagamos tasas altas como Venezuela o Grecia, pero no tan bajas como EE.UU. y Alemania. A nivel local la Nación es el deudor de menor riesgo”.

Jorge Cardozo

Analista renta fina de Corredores Asociados

“A pesar de que los TES podrían presentar algunas correcciones a las fuertes desvalorizaciones, consideramos que pueden seguir con la tendencia alcista durante el año”.

La moneda norteamericana cerró el jueves al alza en $4.394,50, ubicándose $35,39, arriba de la Tasa Representativa del Mercado

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

El Ibit de BlackRock, es el mayor ETF de bitcoin en el mundo, con más de US$57.000 millones en activos desde que inició su cotización