MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

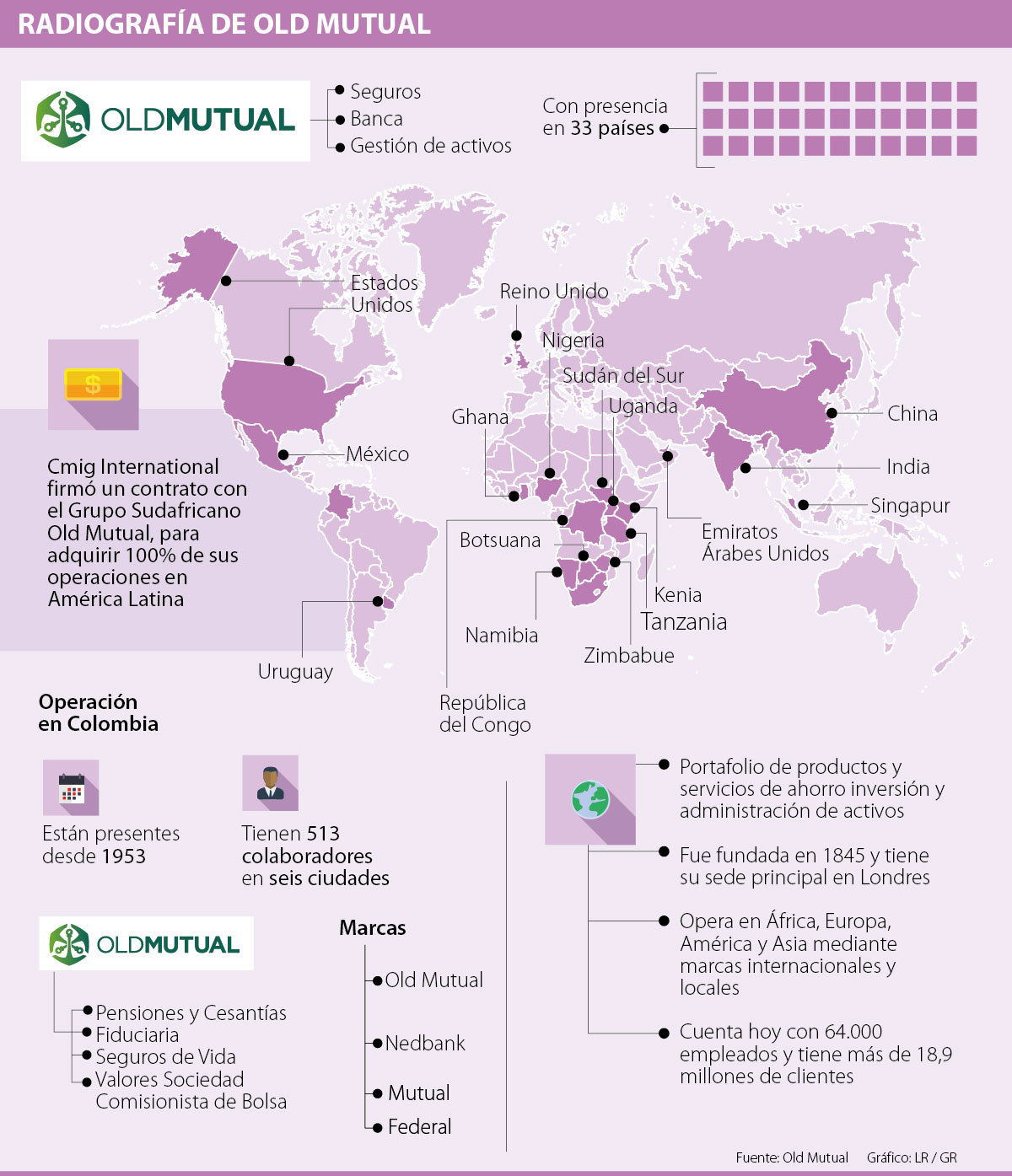

La compañía asiática adquirió 100% de operaciones en América Latina.

Desde hace un tiempo se viene hablando de la posibilidad de que Old Mutual vendiera sus operaciones en Latinoamérica y Colombia. Cuando se le preguntaba al presidente de la empresa en Colombia, Santiago García Martínez, nunca confirmó que la compañía sudafricana fuera a salir de sus operaciones en el país, pero tampoco lo negó.

No obstante, la compañía fue adquirida en 100% de sus operaciones por la asiática Cmig International. David Buenfil, CEO de Old Mutual para Latinoamérica y Asia, habló con LR y le explicó sobre los nuevos compradores que “han tenido un crecimiento exponencial enorme con adquisiciones y potencializaciones como la de Sirius, en la que inyectan capital y crecimiento a empresas sólidas y con gran potencial”.

De esta manera, Buenfil confirmó que Cmig International volverá a adoptar para Colombia y México la marca Skandia, aunque se debe obtener el aval de la Superintendencia Financiera para aprobar el cambio, al igual que en los demás países y sus respectivas entidades vigilantes en este ámbito.

En Colombia, Old Mutual, como una de las cuatro sociedades administradoras de fondos de pensiones y cesantías, registró activos hasta febrero de este año por $270.719 millones, 4,83% del total entre estas organizaciones y un patrimonio de $231.478 millones. A su vez, cuenta con una participación en los fondos de cesantías de largo plazo, corto plazo y voluntario de 2,28%; 4,96% y 28,4% respectivamente.

Así mismo, al mirar los activos de los fondos que administra, su participación es de 5,63% en el moderado; 6,04% en el conservador; 17,05% en el de mayor riesgo y 7,43% en el de retiro programado. Buenfil agregó que la operación se realizó directamente desde las oficinas de ambas organizaciones entre Inglaterra y Sudáfrica y entregará solidez a las actividades en América Latina pues es uno de los grupos asiáticos más consolidados. “De cierta manera se está repitiendo lo ocurrido en 2006, cuando Old Mutual adquirió a Skandia”, agregó el CEO para Latinoamérica y Asia sobre este movimiento.

“Old Mutual Latam es una compañía bien manejada con un crecimiento constante y sostenido. Siempre ha privilegiado los intereses de sus clientes, lo cual está alineado con nuestros valores como compañía. En Cmig International tenemos un compromiso de largo plazo de fortalecer y hacer crecer la compañía en la región. La adquisición de Old Mutual Latinoamérica es una excelente plataforma para Cmig International, para su ingreso al mercado regional, el cual cuenta con un gran potencial”, indicó Kevin E. Lee, presidente ejecutivo de Cmig International. Buenfil aseguró que se sienten muy orgullosos de contar con un inversionista internacional del calibre de Cmig International, que cree en el potencial de crecimiento de la región.

“Esta es una compañía muy conocida en Asia, y con muy buena reputación. También estamos muy entusiasmados de saber que valoran nuestra muy querida marca Skandia, y que planean regresarla al mercado, una vez la transacción se cierre”, precisó. Todo este proceso arrancó en marzo de 2016, cuando el fondo sudafricano entró en un proceso de “Managed Separation”, que consistió en independizar sus cuatrograndes divisiones (Europa, Mercados Emergentes, US, y Nedbank), “con el fin de maximizar su valor para los inversionistas”.

En el marco de la implementación de dicha estrategia, la compañía admitió que se estaban analizando la mayoría de las unidades de negocio, y en su momento dijo que estaban evaluando diversas alternativas estratégicas para cada una de estas y sus activos en las diferentes regiones. El año pasado, el portal Bloomberg daba casi como un hecho la noticia, al punto que el analista Warwick Bam, de Avior Capital Markets en Ciudad del Cabo, estimaba que el valor de la operación de compra de las divisiones colombiana, mexicana y uruguaya podrían valer hasta 6.000 millones de rand (US$457 millones), monto sin confirmar por la dirigencia en la región.

“Con nuevos accionistas proyectamos ganas de crecer, sincronizar y por qué no, materializar nuevas adquisiciones y operaciones bien manejadas y estables”, agregó Buenfil.

Por último, el CEO de Latinoamérica y Asia destacó que tanto los fondos de pensiones y cesantías, fiduciarias, aseguradoras y comisionistas de bolsa en Colombia y los demás países de la región solo se fortalecerán y tendrán nuevas oportunidades, junto con los nuevos accionistas.

Google, ACH Colombia y Minka reportaron que la plataforma digital tiene una viabilidad de “cinco nueves” en América Latina

La norma prevé aprovechar el piloto del sistema privado y acelerar la masificación del nuevo sistema de pagos inmediatos

La publicación internacional destacó a 28 países en América Latina y 150 países en todo el mundo por su estabilidad a largo plazo, entre otras cosas