MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

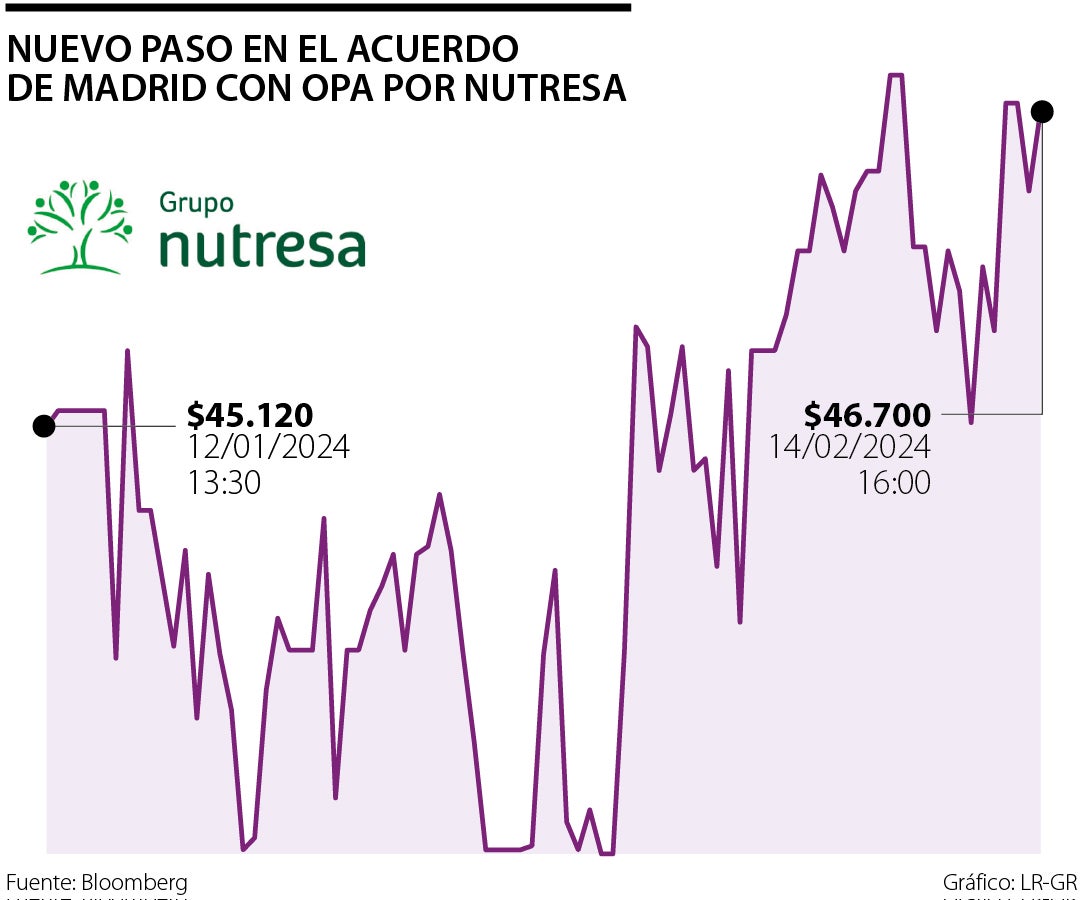

OPA por el Grupo Nutresa

La OPA fue lanzada por el Grupo Gilinski y el GEA, tal como se convino en el Acuerdo de Madrid. Ayer se conoció que ya hay una serie de preacuerdos con minoritarios para participar del proceso

Uno de los pasos finales para la compra de más participación en Nutresa por parte del Grupo Gilinski ya está en marcha. Como se esperaba, se anunció la Oferta Pública de Adquisición, OPA, que se convino en el llamado Acuerdo de Madrid y que estará dirigida a los accionistas minoritarios de la multilatina.

Según se anunció a la Superintendencia Financiera, se buscará adquirir una cantidad de acciones mínima equivalente a 0,00000022% y a una cantidad máxima equivalente a 23,1%. De lograrse este último porcentaje, la familia Gilinski y sus socios árabes quedarán con el control total de la compañía.

Este paso llega después de que en 2023 se pactara que el Grupo Gilinski se iba a quedar con al menos 87% de la participación accionaria de Nutresa y un par de semanas después de que se sellara el intercambio de acciones, con el que el Grupo Empresarial Antioqueño, GEA, se retiró de Nutresa.

“La OPA está contemplada sobre todo para aquellos accionistas minoritarios que no participaron de los acuerdos a los que se llegaron el año pasado”, explicó César Tamayo, del Área de Mercados y Estrategia Financiera de la Universidad Eafit. Para materializar este objetivo, tal como se acordó, Grupo Argos, Grupo Sura, Graystone Holdings, que es una sociedad designada por IHC, Jgdb y Nugil presentaron de manera simultánea la Oferta.

Por esta razón, la Bolsa de Valores de Colombia suspendió la negociación de la acción a partir de ayer, según se informó a través de la Superintendencia Financiera. “Esta OPA conjunta que lanzaron hace parte del acuerdo realizado con el Gobierno para terminar de recoger a los minoritarios y darles una segunda oportunidad de salida de la acción y dejar cuadradas las posiciones que necesitan cada uno de los jugadores”, explicó Juan Pablo Vieira, CEO y fundador en JP Tactical Trading.

Añadió que si el GEA y el Grupo Gilinski no consiguen el porcentaje que buscan, es probable que vuelvan a lanzar otra OPA en el segundo semestre para terminar de recoger a quienes siguen esperando mayores precios.

Añadió que si el GEA y el Grupo Gilinski no consiguen el porcentaje que buscan, es probable que vuelvan a lanzar otra OPA en el segundo semestre para terminar de recoger a quienes siguen esperando mayores precios. Ayer, la compañía informó de una serie de preacuerdos de algunos de los minoritarios con Sura y Argos para participar del proceso. Entre ellos, está la participación de Colombiana de Comercio, del Grupo Corbeta, de 0,10%; de la Fundación Fraternidad de Medellín, de 0,98%, y miembros de la familia Diez.

Si bien aún no se ha publicado el cuadernillo de la oferta, las partes ya habían anunciado cuáles iban a ser algunas de las condiciones que se iban a presentar en la OPA. En el caso de Argos y Sura ofrecerán adquirir hasta 10,1% de las acciones en circulación. La forma de pago incluye varias opciones: una combinación de acciones de Sura y de la llamada Sociedad Portafolio o recibir US$12 por acción.

Para los títulos que excedan el restante 10,1% hasta un máximo de 13%, el precio de la oferta será de US$12 y estará a cargo de las firmas del Grupo Gilinski. A la tasa oficial que había ayer, $3.917,84, el precio representa $47.014,08.

“Con la OPA se tendrán en cuenta los intereses de los dos grupos económicos a través de la permuta, pero también teniendo en cuenta accionistas minoritarios que quieran vender acciones”, concluyó Catherine Pereira, decana de la Escuela Internacional de Ciencias Económicas y Administrativas de la Universidad de la Sabana.

La OPA llegará después de que se consolidara una nueva Junta en el Grupo Nutresa, pasando de siete miembros a cinco. Tanto Jaime como Gabriel Gilinski entraron a hacer parte del órgano directivo. Además de los Gilinski, también llegó Ricardo Díaz Romero, quien los ha acompañado en el GNB Sudameris, como miembros patrimoniales.

En el caso de los independientes, ahora están María Ximena Lombana y Christian Murrle Rojas. Tanto los Gilinski como Lombana renunciaron hace unas semanas al Grupo Sura, empresa en la que si bien aún mantienen una participación accionaria, terminarán saliendo de ella una vez se complete el resto de los pasos en el Acuerdo de Madrid.

Corferias informó las nuevas condiciones a través de la sección de información relevante en la página web de la Superfinanciera

De acuerdo con el informe de la Asociación de Compañías de Financiamiento, Afic, este producto crecerá de “manera moderada” en 2025

Superfinanciera certificó el nuevo dato del techo que pueden cobrar los bancos por su crédito. Previo a la decisión, el mercado se mostraba dividido frente a la decisión para abril