MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La renta vitalicia inmobiliaria tendrá dos modalidades: inmediata y diferida; y no contempla ningún rango de edad para su acceso

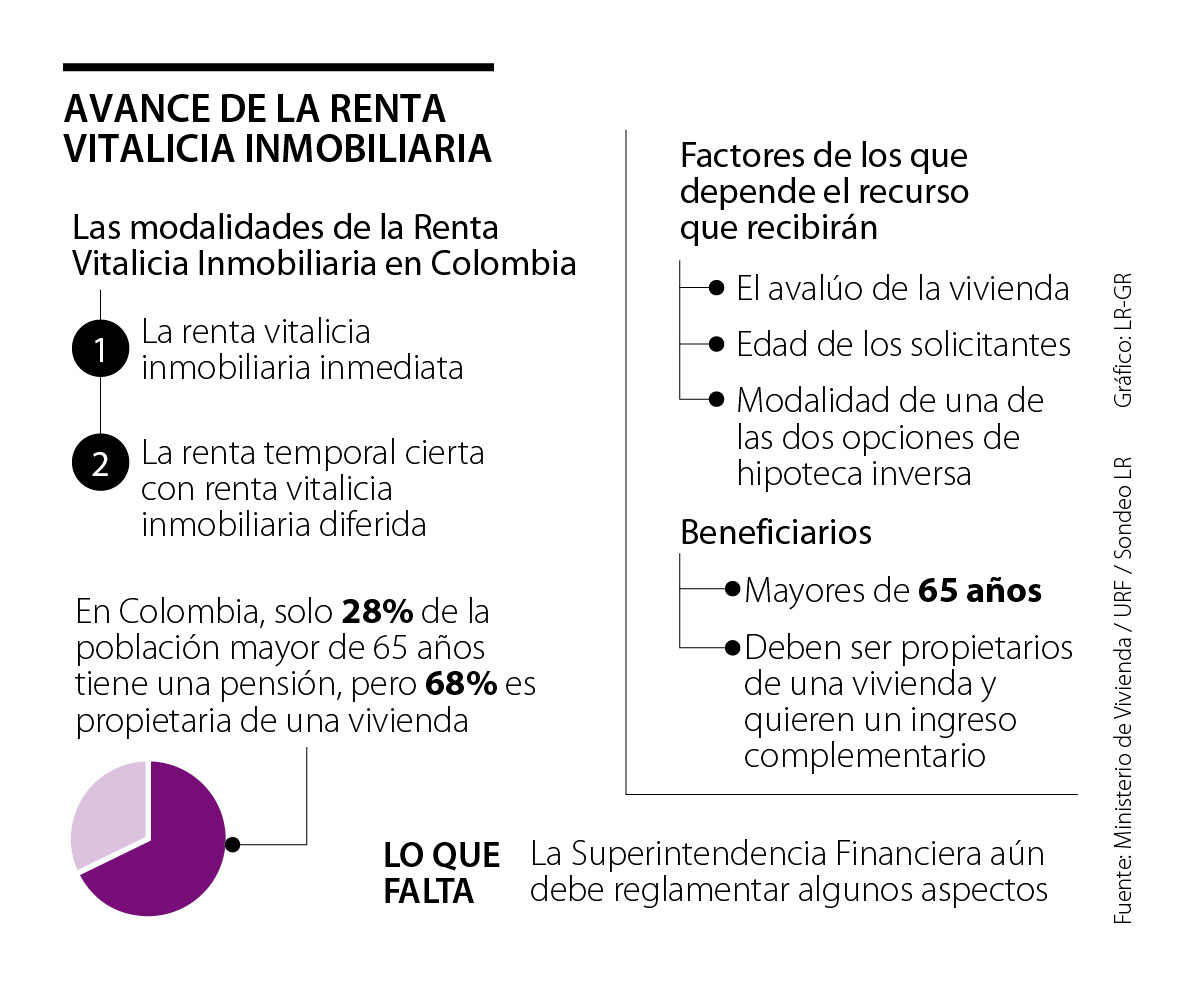

Luego de casi cinco meses de que el Gobierno Nacional anunciara el lanzamiento del programa de hipoteca inversa, el Ministerio de Hacienda y Crédito Público y el Ministerio de Vivienda, Ciudad y Territorio le dieron luz verde a la renta vitalicia inmobiliaria, que tiene como fin permitirles a los hogares utilizar el patrimonio inmobiliario para aumentar los ingresos de los adultos mayores.

Luego de conocerse el decreto 1398 del 26 de octubre de 2020, Mario Cruz, director de la cámara de Seguridad Social, Vida y Personas de Fasecolda, dijo que “el sector asegurador recibe esta publicación con ilusión. Esperamos que este sea un mecanismo que se consolide y que las personas mayores puedan acceder para mejorar sus ingresos”.

Para alcanzar este objetivo, el decreto de renta vitalicia inmobiliaria detalla que cualquier hogar puede acceder a este mecanismo, el cual operará bajo dos modalidades: diferida e inmediata. Además, contempla el derecho al retracto y no tiene rango de edad, es decir, que cualquier persona que tenga bajo su propiedad un inmueble podrá acceder a este producto.

El derecho al retracto es una de las novedades que trajo consigo este decreto, ya que en el borrador se contemplaban tres modalidades, entre las que se encontraba la renta inmobiliaria inmediata con posibilidad de retracto, pero en la publicación final del decreto se señaló que ahora ambas modalidades las cobija este derecho.

“La Superfinanciera establecerá los términos y condiciones para el acceso a las dos clases de renta vitalicia inmobiliaria, así como los parámetros bajo los cuales se puede ejercer el retracto por parte de los tomadores”, señalaron las carteras.

A pesar de que ya se conocen estos detalles, Cruz destacó que la puesta en marcha de este producto tiene algunos retos, los cuales son contar con una oferta vigorosa de estos seguros dada las exigencias financieras y los riesgos existentes de este tipo de productos, atraer a casi 70% de colombianos mayores de 65 años propietarios de vivienda, con opciones ajustadas a sus necesidades y definir cómo serán gravadas estas rentas.

En línea con esto, Carolina Mesa Herrera, gerente de Vida y Rentas de Seguros Sura, destacó que “para la correcta apropiación de este tipo de productos, consideramos que se requiere definir una participación más activa de actores adicionales a las aseguradoras, necesarios en la administración de este tipo de productos, como lo son los fondos inmobiliarios”.

Estos son las 10 preguntas

¿Quiénes pueden acceder?

Al instrumento de renta vitalicia inmobiliaria podrán acceder todos los hogares de manera voluntaria. Según información detallada en el decreto, no existe un límite mínimo de edad para acceder. Sin embargo, “es posible que en el desarrollo de la operación existan variables de mercado que determinen a qué grupos poblacionales les es más favorable o conveniente suscribir este tipo de operaciones”, dijo Minvivienda.

¿Quién debe pagar los impuestos?

La compañía aseguradora se encargará de los gastos de notariado y registro, asociados a la transferencia de la nuda propiedad, el pago de los impuestos derivados de la propiedad sobre el bien inmueble y las cuotas extraordinarias de administración. Mientras que el hogar o los beneficiarios tienen la responsabilidad de efectuar el pago de los servicios públicos y las cuotas ordinarias de administración.

¿Cómo funciona el derecho al retracto?

El derecho al retracto brinda la posibilidad de que el tomador solicite la anulación o reversión del contrato del instrumento. Para llevar a cabo esta acción, se deberá pagar a la aseguradora el valor de las rentas recibidas y los gastos relacionados con el mantenimiento del inmueble que hayan sido asumidos por la aseguradora hasta la fecha. Minvivienda señaló que en la reglamentación estará más detalles sobre este procedimiento.

¿Qué pasa cuando hay varios dueños?

La Unidad Administrativa Especial, Unidad de Proyección Normativa y Estudios de Regulación Financiera (URF) explicó que hay dos opciones. Primero, la aseguradora y los tomadores podrán pactar, de manera libre, los porcentajes de distribución de la renta. Segundo, cuando las partes no definan explícitamente estos porcentajes, le corresponde a cada propietario determinar cómo distribuir los recursos correspondientes a la cuota.

¿Cómo se realiza el avalúo del inmueble?

El decreto señala que se deben llevar a cabo dos tipos de avalúo: inicial y periódico (cada tres años). Ambos avalúos deben ser realizados por un avaluador inscrito en el Registro Abierto de Avaluadores (RAA), a través de una Entidad Reconocida de Autorregulación, reconocida y autorizada por la SIC. La diferencia es que el inicial lo cubre el posible cliente y el periódico será responsabilidad de la aseguradora.

¿Cómo se actualiza el monto de la renta?

En el decreto de renta vitalicia inmobiliaria también se contempla que se llevará a cabo una actualización de la renta que se les pagará a los beneficiarios. “El monto de la renta se actualizará anualmente con el Índice de Precios al Consumidor (IPC) publicado por el Departamento Administrativo Nacional de Estadísticas (Dane)”, detalló el documento presentado por el MinHacienda y MinVivienda y que podrá leer completo en la web.

¿Cómo funciona el tipo inmediato?

Una de las modalidades que están contempladas en el decreto publicado de renta vitalicia inmobiliaria es la de tipo inmediato, la cual consiste en que “la compañía aseguradora se obliga a un pago periódico de una renta mensual hasta el fallecimiento del tomador o el de sus beneficiarios, a partir del pago de una prima única que se paga al inicio del contrato”, según explicó el Ministerio de Vivienda.

¿Quién realizará las asesorías?

Según información citada en el decreto, “en el marco de una operación de renta vitalicia inmobiliaria (con independencia de su modalidad) las compañías aseguradoras deberán documentar de manera oportuna y adecuada la información y asesoría entregada al cliente o potencial cliente de la operación. Dicha información deberá ponerse a disposición de la Superfinanciera, cuando sea solicitada”.

¿Cómo funciona el tipo diferido?

La otra modalidad es renta vitalicia inmobiliaria diferida, la cual contempla dos momentos. Primero, se define un monto inicial que la aseguradora pagará a los beneficiarios en cuotas por un periodo determinado del contrato. Una vez este pago concluya, se comenzará con el pago de una renta mensual hasta el fallecimiento de los beneficiarios. Si estos fallecen antes del primer momento, el saldo se deberá pagar a los herederos.

¿Hay diferencia con la hipoteca inversa?

Según la URF, “la hipoteca inversa consiste en una operación de crédito con garantía hipotecaria, en donde el pago de la hipoteca está condicionado al fallecimiento del tomador de la operación. Mientras que la renta vitalicia inmobiliaria es un contrato de seguro en el que la aseguradora entrega una renta periódica a cambio del precio de una prima, representado en este caso por la transferencia del inmueble”.

La visión de Seguros Sura sobre este mecanismo

Con base en lo que se conoció en el decreto y el propósito que tiene este mecanismo, Mesa aseguró que "sin duda, esta es una opción para que las compañías de seguros amplíen su portafolio de productos. Sin embargo, no necesariamente representan interés para todas las aseguradoras, pues la administración de estos riesgos es de alta complejidad técnica como los son el riesgo de longevidad y el riesgo inmobiliario. Adicionalmente, lo que nos muestra la experiencia internacional es que estos productos no llegan a ser masivos sino, más de nicho".

Además de lo anterior, Mesa dijo que este es un producto que no es atractivo para todos los clientes, ni para todas las aseguradoras. "En este sentido, el impulso que se le dé a estas rentas vitalicias inmobiliarias dependerá del entendimiento de los clientes del producto a adquirir y de la responsabilidad de las aseguradoras en comunicar adecuadamente las implicaciones de adquirir estos productos, así como de la correcta administración de estos riesgos", añadió.

De aprobarse la integración entre ACH Colombia, redeban y Credibanco, nacería un jugador que suma más de 4.000 millones de operaciones. Expertos cuestionan la alianza

El acuerdo incluye cooperación en políticas públicas, educación financiera, sostenibilidad y digitalización, con el objetivo de dinamizar el ecosistema bursátil en América Latina

Jaime Dussán, presidente de Colpensiones, entregó más detalles sobre cómo se está preparando la entidad para recibir afiliados en el nuevo sistema