MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Esta jugada puede ofrecer una rentabilidad superior frente a un CDT indexado directamente al IBR

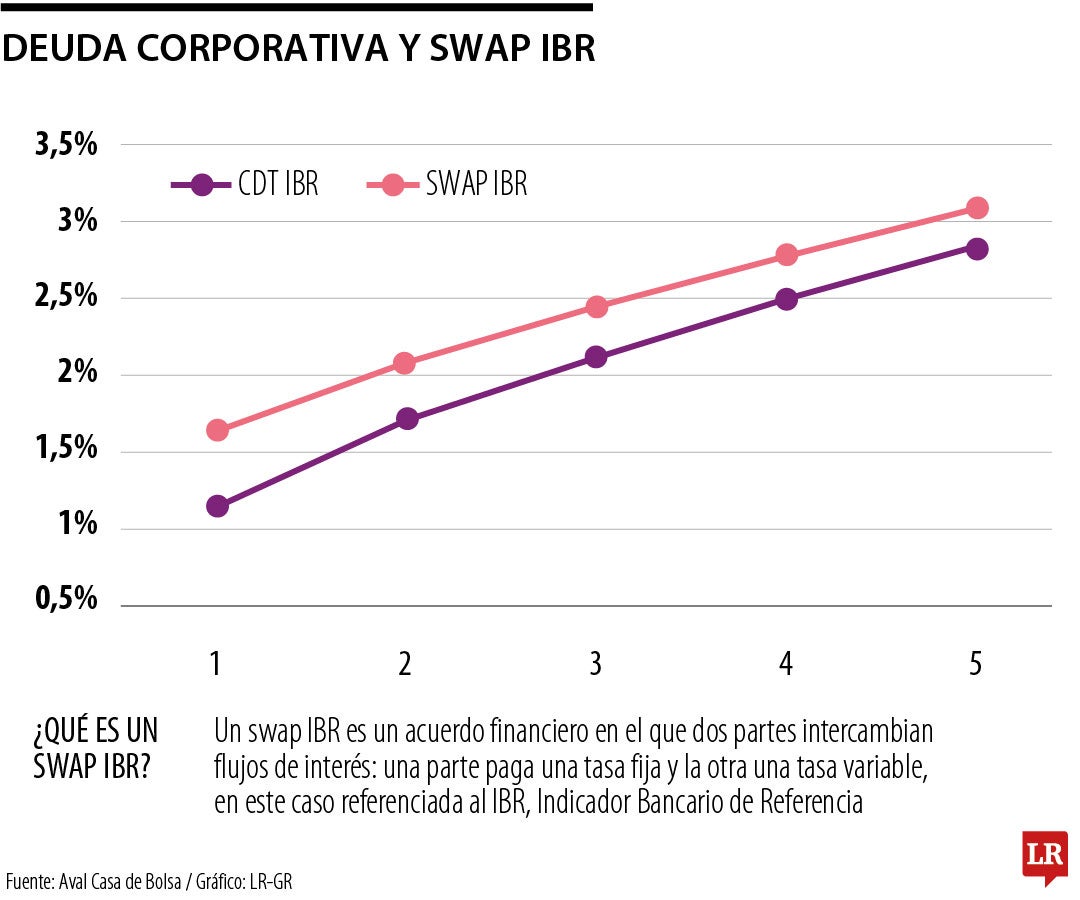

En un contexto donde las tasas de interés empiezan a moderarse, una estrategia gana terreno entre los inversionistas sofisticados: combinar un CDT a tasa fija con un swap IBR. Esta jugada puede ofrecer una rentabilidad superior frente a un CDT indexado directamente al IBR.

Un swap IBR es un acuerdo financiero en el que dos partes intercambian flujos de interés: una parte paga una tasa fija y la otra una tasa variable, en este caso referenciada al IBR, Indicador Bancario de Referencia. Esta herramienta permite protegerse o apostar sobre los movimientos futuros de esta tasa, que refleja la política monetaria del Banco de la República.

De acuerdo con el Monitor Semanal de TES y Deuda Corporativa de Aval Casa de Bolsa, el mercado de swaps está descontando menores caídas del IBR. Es decir, si bien se espera que el Banco de la República siga bajando su tasa, la magnitud de estas reducciones sería más limitada de lo que se pensaba hace unos meses.

Esto, según los analistas, implica que los CDT indexados al IBR perderán atractivo, ya que pagarán menos conforme baje esta tasa. En cambio, los CDT a tasa fija garantizan un retorno estable. Al sumar un swap IBR, el inversionista se posiciona para ganar si el IBR no baja tanto como el mercado anticipa.

Dice el informe, un swap IBR a tres años ofrece hoy una tasa del 10,3% efectivo anual, mientras que un CDT a tasa fija para ese mismo plazo paga alrededor de 10,6%. Si se combinan, la estrategia puede superar la rentabilidad del CDT IBR tradicional (que se sitúa en el 8,2% E.A.) para el mismo periodo.

Además, los spreads del swap frente al IBR muestran primas importantes: hasta 3,95% para plazos de 10 años.

Aunque es atractiva, esta combinación no es para todos. "Requiere conocimiento financiero, acceso a derivados y una correcta gestión del riesgo. Sin embargo, para inversionistas institucionales o personas naturales con experiencia, puede ser una oportunidad de capturar mejores retornos en un entorno de normalización monetaria", explicaban desde Aval Casa de Bolsa.

Descubre cómo la inteligencia artificial está transformando el trading de Forex con estrategias automatizadas y análisis avanzado

Protección es la entidad dentro del sector que destaca con una rentabilidad neta de 8,35% para el periodo comprendido entre el 31 de diciembre de 2024 y 31 de marzo de 2025

Las compañías se unen para acercar los pagos digitales a todos los colombianos, con una tarjeta virtual fácil, segura y pensada para quienes buscan confianza e inclusión