MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Se espera que recaudo llegue a $1,01 billones para invertir en energía e infraestructura

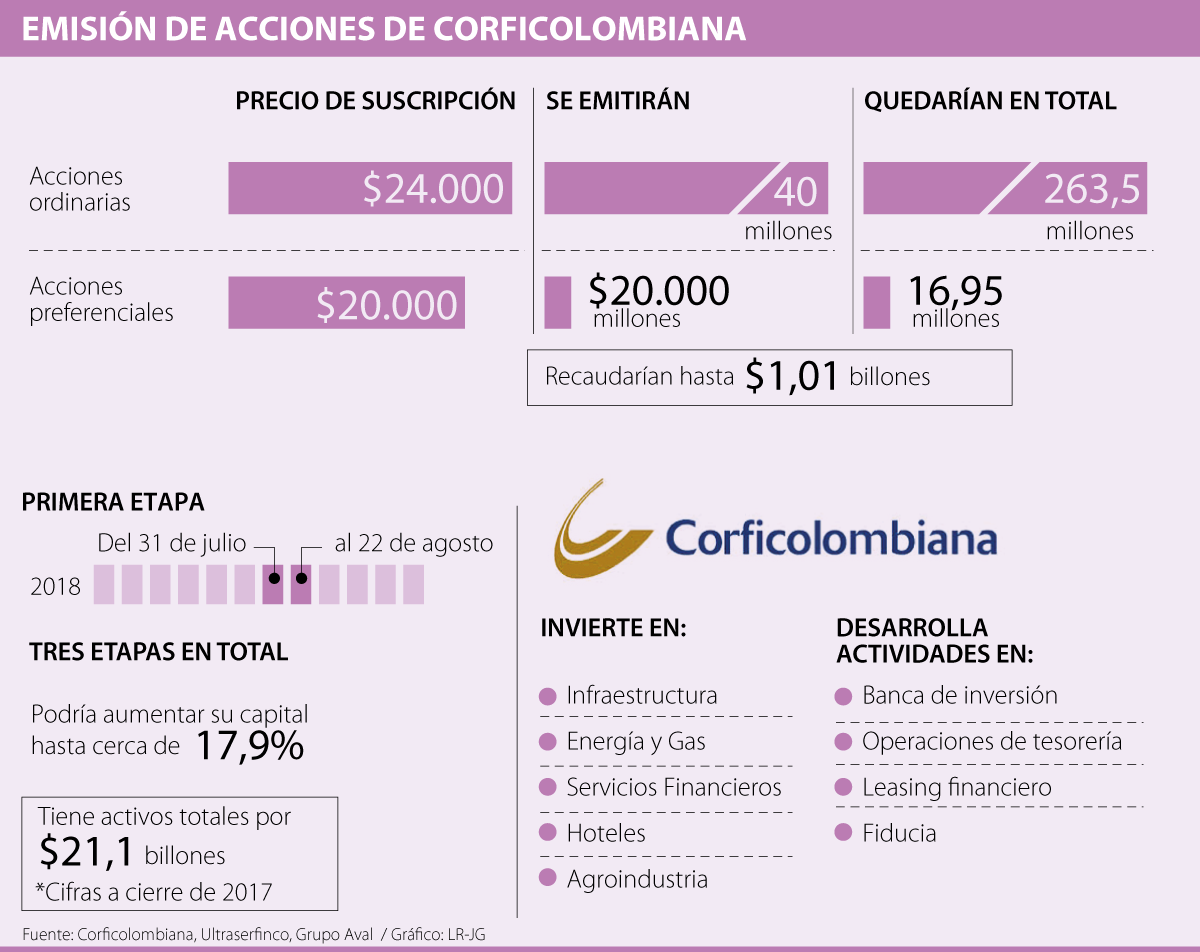

La Corporación Financiera, Corficolombiana, dio a conocer las condiciones para la emisión de acciones anunciada tras la aprobación de la Superintendencia Financiera el pasado 26 de julio.

El precio de suscripción para cada una de sus acciones ordinarias será $24.000, mientras que el precio para cada una de las acciones preferenciales estará en $20.000. La entidad tiene autorizada la emisión de un total de 40 millones de acciones ordinarias, y un poco más de 2,5 millones de títulos preferenciales, sin derecho a voto.

El monto de acciones que se propone emitir llevaría el número de acciones ordinarias y preferenciales a 263,5 millones y a 16,95 millones, respectivamente, de acuerdo con Ultraserfinco. Esto representa un aumento de capital de 17,9%.

La primera de las tres etapas de la emisión estará dirigida para accionistas actuales de la compañía, esta iniciará hoy y se extenderá por 15 días hábiles que finalizan el 22 de agosto.

La segunda etapa comenzará dos días después de que finalice la primera, entonces se publicará el saldo de acciones disponibles entre los accionistas actuales y los cesionarios “que hubieren suscrito totalmente las acciones” tanto ordinarias como preferenciales que les correspondían en la primera etapa. Para la etapa final el representante legal ofrecerá las acciones que resten por vender de las dos etapas anteriores.

Los agentes colocadores serán Casa de Bolsa, como agente líder, además de reconocidas firmas como Credicorp Capital, Davivienda Corredores, Ultraserfinco, BTG Pactual y Valores Bancolombia.

Diego Franco, director de Franco Group S.A., señaló que esta es una operación con una demanda fija, al asegurar que “lo más probable es que esta transacción la compre toda en su mayoría los accionistas de la propia empresa”. Además, resaltó que “al hacer parte de un conglomerado tan importante”, va a tener una gran demanda, “así sea generada por los mismos institucionales ya que seguirá teniendo el mismo protagonismo en el mercado”.

La totalidad de los recursos obtenidos en esta emisión serán destinados a adelantar operaciones y negocios “legalmente permitidos a corporaciones financieras”, según indicó la firma en su anuncio público, incluyendo realización de inversiones y reducción de su pasivo.

Corficolombiana tiene inversiones en cinco sectores: infraestructura, energía y gas, servicios financieros, hoteles y agroindustria. Adicional a las actividades de Banca de Inversión, desarrolla operaciones de tesorería, leasing financiero y fiducia a través de sus filiales. A cierre de 2017 contaba con activos totales por un valor de $21,1 billones.

La moneda local entregó un retorno de 1,4%, al cierre de mercado, solo superada por rublo ruso, que es la moneda con el mayor retorno con 2,6%

Los precios del crudo operaban con escasos cambios el viernes y se encaminaban a cerrar la semana al alza tras culminar la sesión

El banco presentó sus últimos resultados financieros correspondientes al tercer trimestre del año, reportó una utilidad neta de $109.000 millones