MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

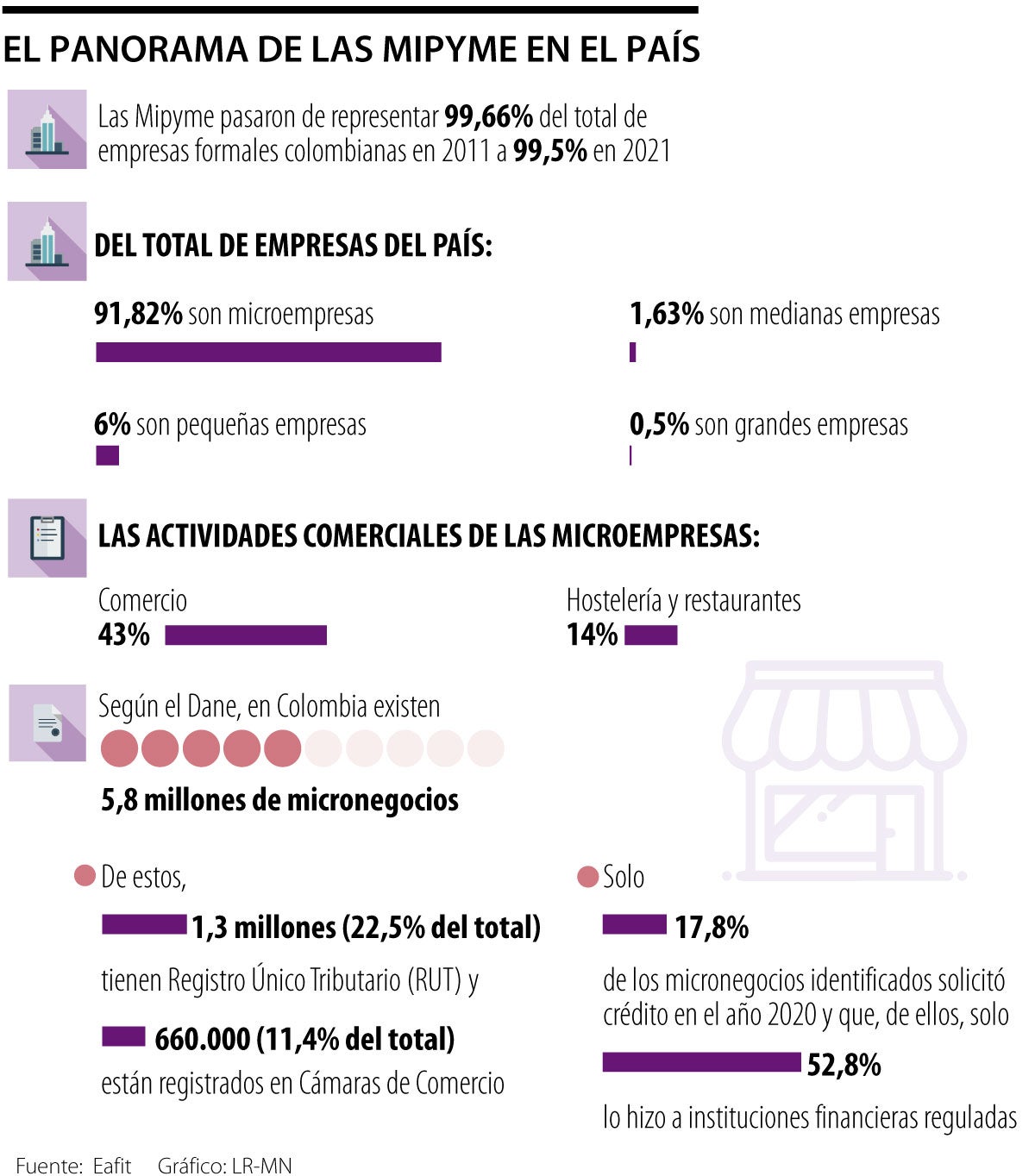

En Colombia, solo 17,8% de los micronegocios identificados solicitó crédito en 2020 y, sólo 52,8% lo hizo a instituciones financieras reguladas

En la coyuntura de la Convención Bancaria de Asobancaria en Cartagena, expertos participaron del panel ‘Profundización del crédito Pymes’, basado en los resultados de un estudio de la Universidad Eafit. El principal ponente fue el decano de la facultad de economía de esa institución, Cesar Tamayo, quien aseguró que las Mipymes juegan un papel clave en el crecimiento económico, la creación de empleos, la cohesión social y la reducción de la pobreza y la desigualdad.

De acuerdo con este estudio, en Colombia se estima que las Mipymes representan más de 99% del tejido empresarial formal en los países en desarrollo y que una de cada diez empresas es una microempresa. De acuerdo con la Organización Mundial del Trabajo (OMT), las Mipymes aportan más de 50% del PIB en los países de ingresos altos, pero menos de una cuarta parte en los países de ingresos bajos.

El Banco Mundial, la Corporación Internacional de Financiación (IFC) y la Organización para la Cooperación y el Desarrollo Económico (OECD) estiman que, en países emergentes, estas contribuyen con entre 70% y 95% de las nuevas oportunidades de empleo y con cerca de 35% del PIB.

En Colombia, solo 17,8% de los micronegocios identificados solicitó crédito en el año 2020 y, de ellos, sólo 52,8% lo hizo a instituciones financieras reguladas.

“El acceso al financiamiento es la principal restricción para el crecimiento de las Mipymes. Quizá los recursos públicos deberían ir más a donde la falla del mercado es más grande: las empresas más pequeñas y jóvenes”, dijo Tamayo, quien recalcó que el uso de estos recursos debe acompañarse de una estrategia de evaluación sistemática.

De acuerdo al experto, en el caso de algunas Pymes los problemas de información pueden resolverse con tecnología e innovación en los modelos de evaluación de riesgo, como ya lo está haciendo la industria de Fintech “con relativo éxito”.

Margarita Correa Henao. presidenta de la junta directiva de Bancamia, indicó que otra de las barreras es el costo que representa estar en un contexto informal. Luego, señaló que la conectividad es otro de los limitantes en esta materia.

“Estas son barreras enormes, pero las mujeres encuentran otras adicionales, como por ejemplo el hecho de tener menos ingresos. Las microfinanzas son muy importantes para combatir la pobreza y generar equidad en Colombia”, dijo.

Por su parte, Juan Carlos Elorza. director de Análisis y Evaluación Técnica de la vicepresidencia de Sector Privado de la CAF, explicó que hay barreras sistémicas en América Latina, en donde las mujeres enfrentan “limitaciones” para tener acceso al crédito.

A su turno, Gregorio Mejía, presidente de MiBanco, dijo que en los últimos 15 años Colombia “ha cambiado el mapa y los números” en cuanto a inclusión, pero que la “tarea que se tiene por delante es monstruosa”.

“Este cambio de paradigma nos obliga a salirnos de la caja. Creo que, en términos de la Región y particularmente en Colombia, hay que aceptar la informalidad, que es una característica clara de las pequeñas empresas. Ese debe ser el primer paso antes de hablar de legalidad”, indicó Mejía.

Para el experto, la informalidad que hay en Latinoamérica es “inclusiva”, la cual brinda oportunidades de replantear paradigmas y políticas de Estado que permitan construir otras estrategias.

“La industria está cambiando tremendamente. El modelo de inclusión genera un llamado de urgencia. Creo que los estudios existentes nos invitan a ejecutar”, agregó.

En lo anterior coincidió el gerente de la firma Inclusión, Roberto Angulo, quien aseguró que el estudio le da herramientas al sector bancario para acercarse al productivo.

“La gente da por sentado de que no le van a dar crédito formal. Por su parte, los bancos no bajan tanto por el estigma de comparar la informalidad con pobreza. Ni los bancos han cedido ni los más vulnerables se atreven a moverse por los canales formales. El crédito tiene un efecto positivo sobre el desempeño de los micronegocios, cualquiera que sea la clase socioeconómico de su propietario”, explicó.

El vocero agregó que no es suficiente entender la informalidad, sino que hay que “volcarse” hacia ella. “Hay micronegocios robustos que tienen mucho potencial de crecimiento”.

Corferias informó las nuevas condiciones a través de la sección de información relevante en la página web de la Superfinanciera

El sector financiero cerró enero de 2025 con señales de recuperación del crédito, aunque aún enfrenta desafíos en las tasas de interés, advierte Bancolombia

La histórica caída del dólar refleja pérdida de confianza en EE.UU., presión sobre la Fed y cambio drástico en expectativas económicas globales ante temores comerciales inciertos