MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Para los analistas, pese a que se espera una caída en las tasas, esto no deja de lado que haya más restricciones para otorgar créditos

Los bancos no frenan el “tire y afloje” en sus tasas de consumo y, según dice el presidente del Banco Caja Social, Diego Prieto, la tendencia ya está migrando a los microcréditos. Con este panorama, y a la espera de que siga la contracción en otras carteras, tomar un crédito con tasa variable es una de las opciones que ahora pasa por la mente de los consumidores. Pero ¿cómo funciona?

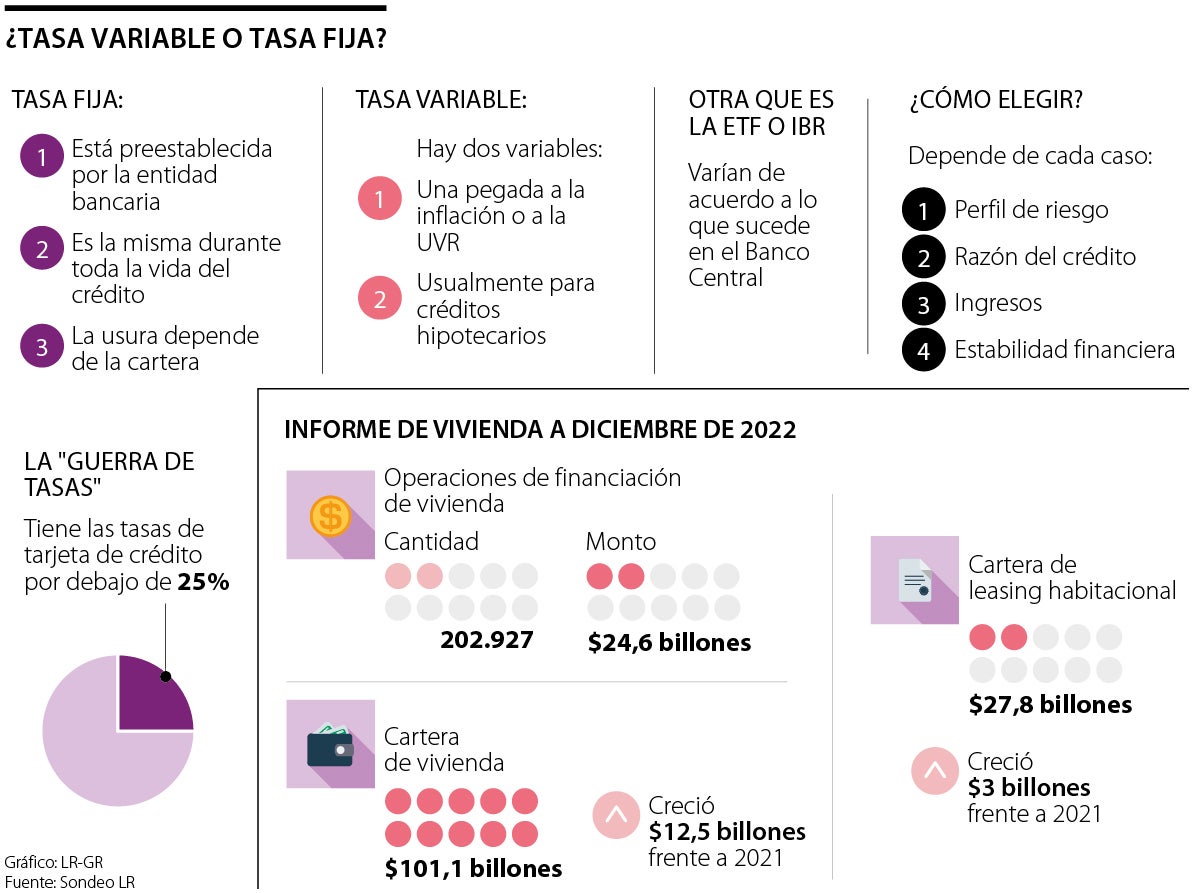

Camilo Pérez, director de investigaciones económicas y análisis de mercados en Banco de Bogotá, explica que hay dos variables: la que está pegada a la inflación o a la UVR y la otra que es la de DTF o IBR, que varían de acuerdo a lo que suceda con el Banco Central.

Hay que tener en cuenta, además, que las tasas y la usura son diferentes dependiendo la cartera. La tasa ponderada para compra de vivienda no VIS, por ejemplo, puede estar entre 18% y 20% y en la cartera de consumo ya están por debajo de 25% en más de 10 entidades financieras.

“Todavía ni la inflación está mostrando síntomas de bajar, ni la tasa de interés del Emisor. No es claro que tomar un crédito en tasa variable tenga un beneficio notorio en el corto plazo. Si uno mira hacia adelante las expectativas sí son de reducción de interés y de tasas, en un crédito más largo podría tener una lógica de operaciones variables”, dice Pérez.

Para el analista un punto clave es revisar qué le sale más barato al final del crédito, si pagar una tasa fija o una variable y, claro, evaluar cuál es el objetivo de su endeudamiento.

Por su parte, Rafael España, director de finanzas corporativas de Corficolombiana, señala que sacar un crédito esperando que haya cierto escenario es una apuesta, pues “no hay garantía de que las tasas de interés vayan a caer”. No obstante, para el experto, si usted requiere los recursos (y los va a usar con un buen propósito, por ejemplo, la inversión), puede ser mejor adquirir el crédito independientemente de las tasas, pues en caso de que las condiciones financieras se aprieten, los bancos podrían volverse más estrictos.

“Si sabe que es algo importante es mejor asegurarlos ya mismo en lugar de esperar a que bajen las tasas de interés. Si se toma una tasa variable se deja de asumir el riesgo de liquidez, pero se asume el riesgo que la tasa no caiga o incluso que siga subiendo en el futuro”, indica España.

No obstante, pese a lo que se podría pensar, una baja en las tasas, dice el analista, no sería del todo “color de rosa” pues hay varios escenarios que no pueden descartarse, como que el Banco de la República baje sus tasas, pero las otras entidades no lo hagan inmediatamente o que limite el monto a prestar.

“Esto sucede porque los bancos también tienen ahorradores que atraer. Es decir, si caen las tasas a los que prestan es porque a los que compran CDT les pagan tasas más bajas. Si la gente invierte en CDT a tasas bajas no hay problema, pero si se bajan y la gente deja de invertir, es difícil que se pueda prestar el dinero con intereses bajos”, precisa el experto.

Entonces, la tasa variable puede ser una opción, una vez más, dependiendo del perfil de quien solicita el crédito. España dice que si el objetivo es gasto corriente, no importa el panorama, “endeudarse es una mala idea”, pero si la inversión puede generar un retorno, puede considerarse como un apalancador para cumplir ciertas metas o ejecutar proyectos.

En Colombia, la negociación del dólar cerró la jornada a la baja en $4.274,58, lo que representó una caída de $23,73 frente a la TRM, certificada en $4.298,31

A estas le siguen las acciones del Grupo Energía de Bogotá, GEB, Mineros y Grupo Sura (25,0% cada una)

El Holding, uno de los más importantes en el sector nacional y de Centroamérica, será la matriz de los negocios, financieros y complementarios del Grupo Bancolombia