MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Opciones de préstamos online

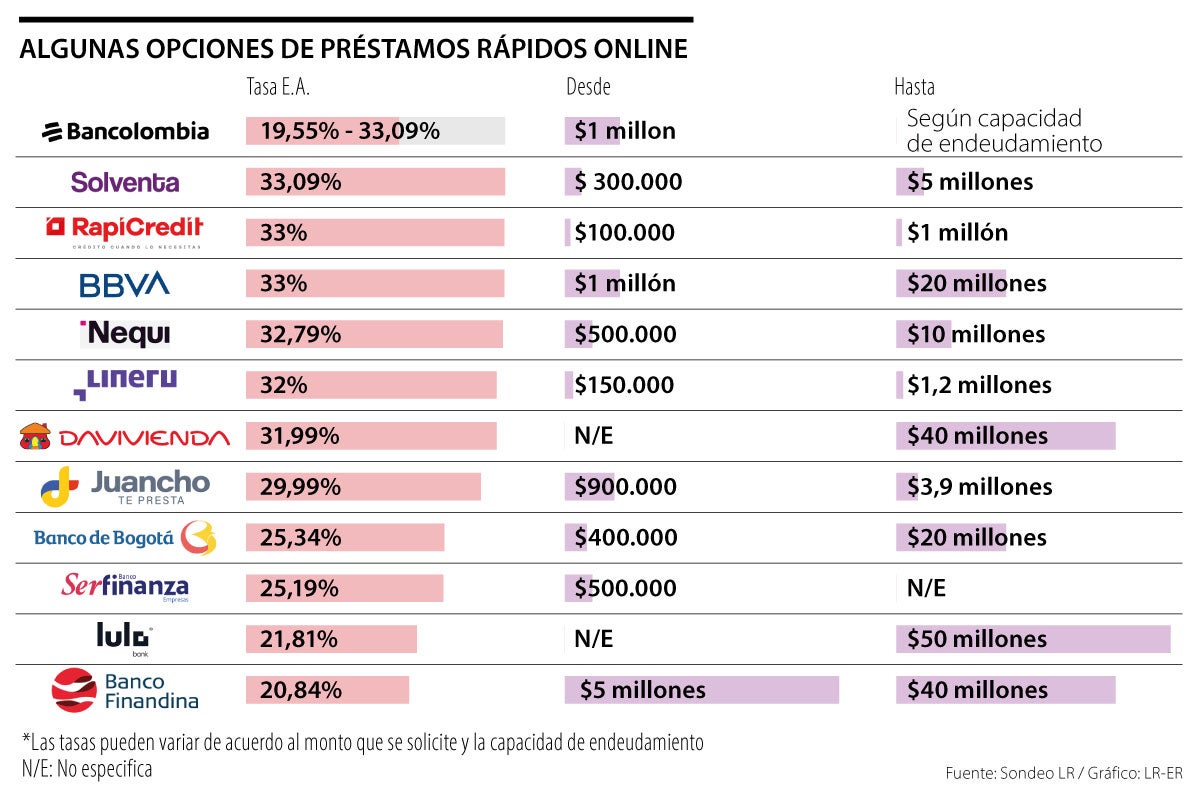

Lulo Bank, Lineru, Rapicredit, Nequi, Bancolombia y Juancho Te Presta, entre las entidades que ofrecen créditos online, que permiten desembolso de manera fácil y rápida

Cuando se trata de obtener un préstamo de forma rápida, la digitalización del sistema financiero se presenta como una oportunidad, dejando de lado alternativas ilegales como los conocidos ‘gota a gota’. Sin embargo, la falta de educación financiera, no permite que se conozca de forma amplia que los bancos y las fintech también ofrecen la posibilidad de acceder a créditos rápidos y de forma online, pero ¿en qué consisten?

Estos préstamos son obligaciones que se gestionan de manera 100% virtual, que se pueden adquirir sin codeudores o cogarantes y se caracterizan por tener aprobaciones en minutos con desembolsos en menos de 48 horas. Entre las ofertas se encuentra Banco Finandina, Serfinanza, Lulo Bank, Lineru, RapiCredit, Nequi, Bancolombia, entre otras entidades.

La solicitud virtual, el tiempo de aprobación y las tasas de interés de estas entidades que suelen estar entre 19,55% E.A. y 33,09% E.A. (el interés depende del monto y la capacidad de endeudamiento), reflejan que además de ser legales, tienen un portafolio más amigable con el bolsillo si se compara con el cobro de un ‘gota a gota’, pues según Monet, las tasas de interés de dichos prestamistas oscilan entre 30% y 40% diario sobre la deuda.

Dentro de las fintech que los ofrecen está Juancho Te Presta, la cual le permite obtener un préstamo de libre inversión desde $900.000 hasta $3,9 millones si usted cumple con algunos requerimientos básicos.

Dichos requerimientos son: tener entre 18 y 69 años, disponer ingresos arriba de $1,3 millones y no estar reportado en centrales de riesgo.

“Juancho Te Presta en 2023 logró impulsar el progreso de más de 5.180 colombianos que recibieron préstamos por cerca de $9.000 millones”, mencionó Juan Saldarriaga, fundador y CEO de la entidad.

Otro de los competidores del mercado es RapiCredit, que otorga créditos desde $100.000 hasta $1 millón, y que según la fintech, entrega un crédito cada 20 segundos por un monto de $280.000 con un plazo para ser pagado de 30 días.

“Esta fintech cuenta con aproximadamente 3 millones de visitas mensuales a la página y más de 150.000 solicitudes, gran parte de ellas, de clientes nuevos buscando una solución de crédito de urgencia”, afirmó Daniel Materón, CEO de RapiCredit.

Una de las principales ventajas que ofrecen estas fintech es que permite que el usuario escoja el plazo, la fecha de pago y el monto de la cuota de acuerdo al máximo aprobado, permitiendo, también, programar el débito automático.

Además, brindan una solución para poder acceder a un crédito legal de forma rápida, controlado por la Superfinanciera y que brinda ciertos beneficios, siendo una alternativa diferente de los conocidos ‘gota a gota’ y permitiendo acceso no solo a bajos montos sino también a sumas hasta de $50 millones, como es el caso de Lulo Bank.

En la era digital, la decisión entre optar por instituciones financieras convencionales o utilizar las fintech se ha convertido en un asunto crucial para los consumidores. Una de las ventajas de las fintech es el mayor acceso a servicios financieros. Gracias a ellas, se ha ampliado el acceso a servicios financieros para millones de personas en todo el mundo, especialmente en regiones donde la banca tradicional era limitada o inaccesible, lo que ha llevado a la banca tradicional a ampliar su oferta a otros espacios que en el pasado eran impensados.

La compañía destacó la confianza de más de 1,6 millones de usuarios. Alrededor de 41% de este monto representa a Colombia

Ganancias de la petrolera sumaron $3,12 billones en primer trimestre de 2025, cifra que no vista desde los registros de pandemia

Esto hizo que ayer, según Reuters, los futuros del crudo Brent se cotizaron a US$60,23 el barril, US$1,06 menos que la jornada anterior