MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Tasas de interés en tarjetas de crédito

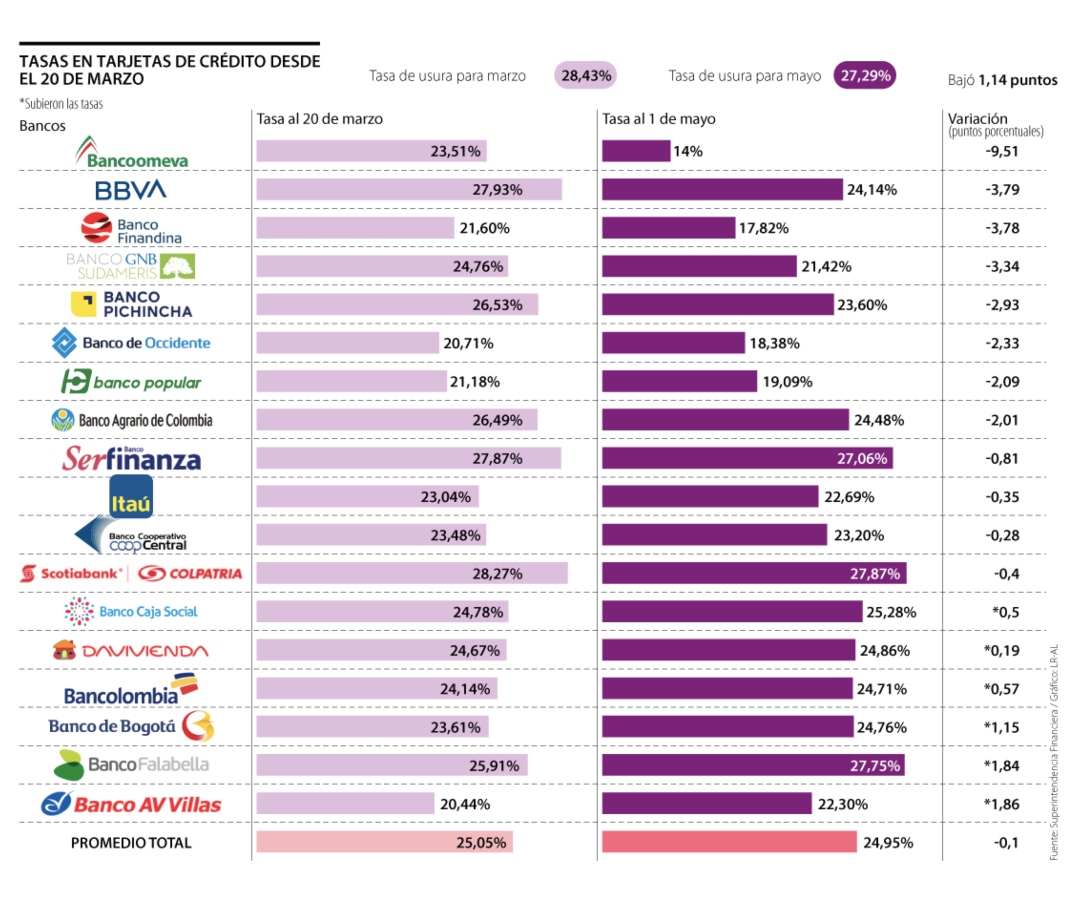

Al primero de mayo, la tasa promedio del sector es de 24,95%. La tres entidades son las de más reducciones desde el 20 de marzo

Desde que inició el estado de emergencia económica y social en Colombia, por la llegada de la pandemia, una de las principales peticiones de los usuarios del sistema financiero hacia los bancos es la reducción de intereses en sus créditos de consumo, especialmente, en tarjetas de crédito, como motivo de alivio para el bolsillo y sus gastos en medio de la coyuntura.

Basado en cifras de la Superintendencia Financiera, LR comparó el comportamiento en la estipulación de intereses en este segmento desde el pasado 20 de marzo y hasta el primero de mayo. Los números demuestran que el promedio total de cobro en ese periodo de tiempo pasó de 25,01% a 24,95%, es decir, bajó 0,1 puntos porcentuales (pps) en los últimos 55 días.

Para contexto, la tasa de usura de marzo fue de 28,43% y para este mes está en 27,29%, que significa una caída de 1,14 puntos. Esta es el interés máximo que un banco o entidad crediticia puede cobrarles a sus usuarios por un préstamo de consumo.

De los 18 bancos comerciales que ofrecen financiación a través de tarjetas de crédito, 12 entidades redujeron sus tasas y, por el contrario, seis más las incrementaron.

La entidad que más rebajó su tasa de interés es el Banco Coomeva, que pasó de un índice de 23,51% el 20 de marzo a 14% a comienzos de mayo, con una disminución de 9,51 pps.

Para Hans Juergen Theilkuhl, presidente de Bancoomeva, la entidad reconoce el momento que los colombianos atraviesan por el covid 19 y con la reciente reducción de intereses por parte del Emisor buscan trasladar de manera efectiva esta reducción a sus clientes.

"Particularmente en lo que se refiere a la tasa de interés que hoy ofrecemos para créditos de consumo y tarjeta de crédito, pretendemos reconocer la lealtad, la antigüedad, calidad crediticia y trayectoria comercial de este grupo de clientes que además cuentan con un amplio portafolio de servicios y productos. Queremos reconocer también con una tasa de interés muy competitiva nuestro propósito de continuar apoyando a los asociados y clientes en el logro de sus objetivos personales y profesionales", dijo.

Frente al proceso de reducción de intereses a los consumidores y el traslado de las últimas bajas en las tasas del Banco de la República (100 pps), el director económico de la Asociación Bancaria y de Entidades Financieras de Colombia (Asobancaria), Germán Montoya, señaló que, además de que las tasas de las diferentes modalidades de crédito siempre se ven influenciadas por los movimientos de política monetaria, también se tiene en cuenta el riesgo asociado que, debido a la coyuntura, se incrementa.

Por lo anterior, el directivo explicó que “las tasas de consumo suelen presentar un mayor rezago, mientras que en crédito comercial y microcrédito son las primeras en reaccionar”.

Continuando con el listado de bancos con mayores reducciones, sigue el español Bbva, que al primero de mayo mantiene una tasa de 24,14%, con una baja de 3,79 pps desde el pasado 20 de marzo. Además, las compras con este medio que realicen los clientes tendrán un periodo de gracia de dos meses, y las que se efectúen en supermercados y droguerías contarán con un descuento de 50% en la tasa de interés.

“Acompañar a nuestros clientes también supone ofrecer periodos de gracia a quien lo necesita. Estos períodos que les hemos otorgado significan también un importante esfuerzo económico para nosotros, pero lo hacemos con la responsabilidad de apoyar a nuestros clientes en un momento tan complejo como este”, dijo el presidente del banco, Mario Pardo Bayona.

La tercera casilla la ocupa Finandina, con una baja de 3,79 pps hasta 17,82%, y su presidente, Orlando Forero, destacó que esta postura es posible gracias a su trabajo de fortalecimiento de emisión de plásticos por medios digitales.

“Tenemos una política de emisión de tarjetas de crédito virtuales y las compras digitales se han incrementado (domicilios, portales web); nuestro portafolio de productos digitales sigue operando y hemos visto mejoras. El desafío es que la banca se debe reinventar”, comentó Forero.

En ese orden, continúan GNB Sudameris, con -3,34 pps hasta 21,42%; Pichincha, con -2,93 pps a 23,60%; Banco de Occidente, con -2,33 pps a 18,38%; Banco Popular, con -2,09 pps a 19,09%; y el Banco Agrario, con -2,01 pps a 24,48%.

La lista de las compañías que bajaron tasas en el periodo de tiempo analizado la finalizan Serfinanza, con 0,81 pps a 27,06%; Itaú, con 0,35 pps a 22,69%; Coopcentral, con -0,28 pps a 23,20%; y Scotiabank Colpatria, con -0,4 pps hasta 27,87%.

Los bancos que subieron tasas

Contrario a lo anterior, algunos bancos han optado por incrementar levemente sus intereses para tarjetas de créditos. Según las cifras del regulador, seis entidades hicieron lo propio desde el 20 de marzo.

AV Villas, con un aumento de 1,86 pps a 22,30%; Falabella, con una subida de 1,84 pps a 27,75%; Banco de Bogotá, con un alza de 1,15 pps a 24,76%; Bancolombia, con un incremento de 0,57 pps a 24,71%; Davivienda, con un aumento de 0,19 pps a 24,86%; y Banco Caja Social, con una suma de 0,5 pps a 25,28%.

En uno de los más recientes Inside LR, el presidente de Bancolombia, Juan Carlos Mora, explicó que este comportamiento se debe a que el acceso al dinero para los bancos es más costoso desde las últimas semanas, debido a que las tasas que pagan a inversionistas institucionales y clientes en productos de depósito se incrementaron.

“Cuando los bancos vamos por recursos, ese dinero está costando más. Las personas que tienen dinero para depositar nos están cobrando intereses más altos a los de principio de año, como en recursos del público (cuentas de ahorro, CDT,) y de inversionistas institucionales (bonos)”, explicó.

Aumentó el número de tarjetas de crédito

La Superintendencia Financiera reveló que, entre el pasado 25 de abril y el primero de mayo, tanto empresas como personas adelantaron 3,50 millones de operaciones de créditos desembolsados por un valor de $5,29 billones, de los cuales 3,14 millones fueron a través de tarjetas de crédito por un monto de $588.450 millones.

“Tanto el crecimiento desbordado del crédito, como el cierre de la oferta de crédito y el comportamiento de pagos de los deudores, inciden sustancialmente en las probabilidades de ocurrencia de una crisis financiera”, aseguró el regulador.

De acuerdo con la 'Encuesta de Activos Financieros' para abril, de Davivienda Corredores, el riesgo fiscal es “tan alto” que la tasa de los Títulos de Tesorería subirán

Además, en la Asamblea de Accionistas, se eligió una nueva junta directiva para Bancolombia con 40% de participación de mujeres

El programa del banco ha beneficiado a más de 3.800 colaboradores en todo el país