MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En el sistema financiero dos de cada cinco préstamos son para estratos uno y dos, mientras que tres de cada cinco son créditos menores a un salario mínimo mensual

A pesar de los esfuerzos que se han hecho desde el sector privado y público para aumentar la inclusión financiera, al cierre del año pasado este indicador llegó a 81,4%.

Y quienes no cuentan con productos en el sistema bancario tienden a recurrir a créditos informales y a prácticas que pueden resultar peligrosas como el ‘gota a gota’, en las que a veces se recurre a la violencia para exigir los pagos. De hecho, se estima que uno de cada cuatro créditos otorgados es ilegal.

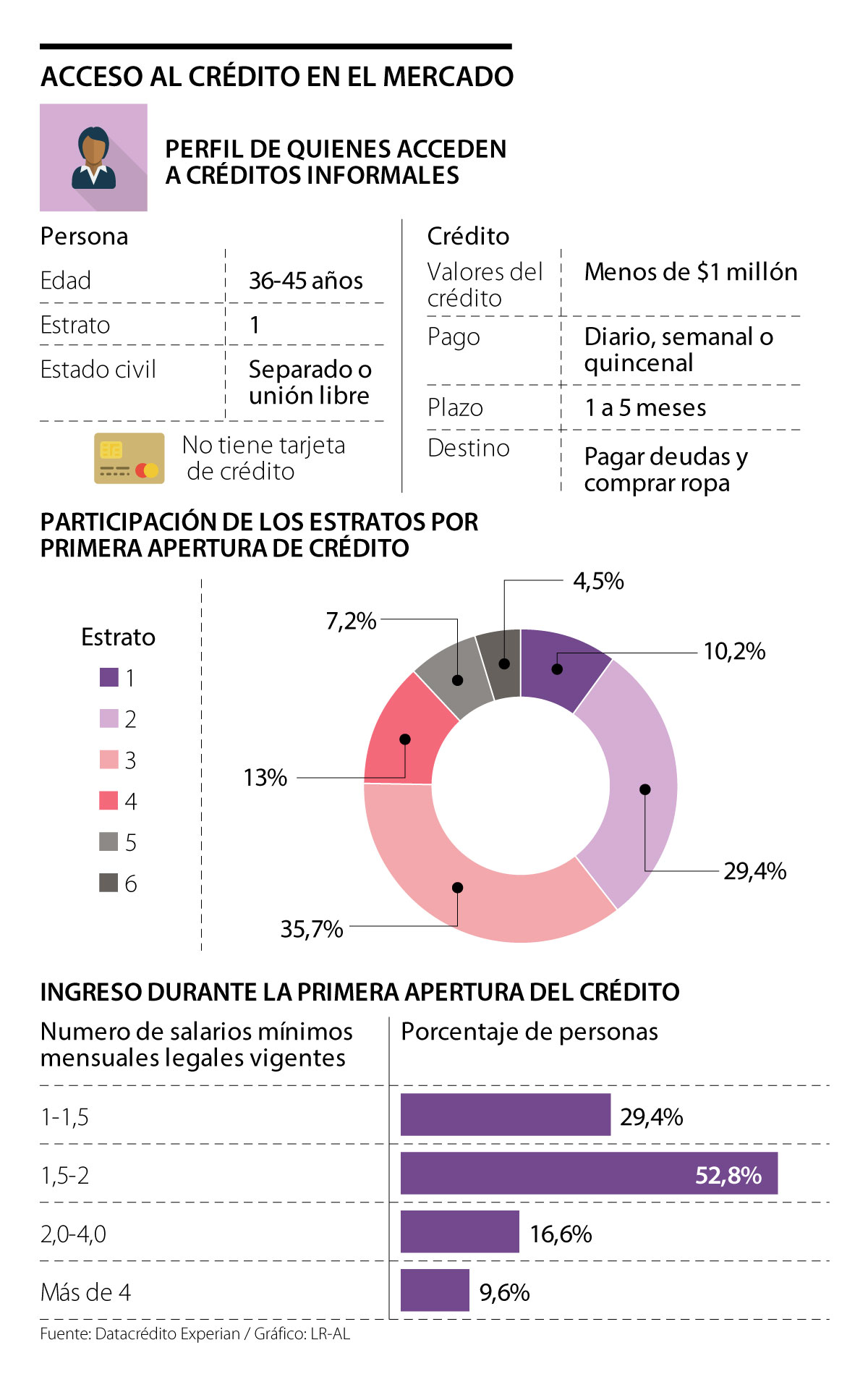

De acuerdo con el reporte Indicadores de crédito en Colombia, que fue realizado por el profesor de la Universidad de los Andes, Santiago Rodríguez Raga, y Datacrédito Experian, por lo general, las personas que solicitan préstamos informales tienen entre 36 y 45 años de edad, pertenecen al estrato uno, son separados o viven en unión libre, y no tienen tarjeta de crédito.

Pese a este perfil, autoridades como la Fiscalía conoce que la solicitud de recursos vía ‘gota a gota’ se extiende a otras poblaciones vulnerables como los estratos dos y tres.

“El típico crédito de ‘gota a gota’ es de montos muy bajos, de hasta $1 millón; sus plazos son muy cortos, la totalidad se debe pagar entre uno y cinco meses; el pago se realiza a diario, semanal o quincenal, y este dinero se utiliza para pagar deudas y comprar ropa”, explicó Rodríguez.

Sin embargo, una de las conclusiones a las que se llegó con el informe realizado por la central de riesgo y el académico es que las personas que recurren a estos créditos informales en realidad podrían acceder al crédito formal, pues hay personas con perfiles similares que han logrado adquirir préstamos del sistema financiero.

“Las personas que piden crédito informal creen que no son sujeto de crédito y ellas mismas se autoexcluyen. Quienes recurren al crédito ‘gota a gota’ en realidad están dando una solución de corto plazo, mientras que, si solicitan uno formal, se genera historial crediticio y tienen posibilidades de acceder a mayores montos con mejores condiciones”, dijo el investigador, quien agregó que, por ejemplo, es posible acceder al crédito de vivienda.

Respecto a la autoexclusión, en el informe se resalta que las personas no deben caer en esto por razones de edad, ya que 13,8% de quienes tienen entre 36 y 45 años realizan la primera apertura de un producto bancario con esa edad.

Cabe mencionar que, en el sistema formal, la mayor participación por rango de edad en la apertura de créditos la tienen las personas que están en el rango de entre 18 y 25 años, con 46,3%.

En cuanto al estrato, en el estudio también se encontró que este no es una barrera para acceder al sistema financiero, pues dos de cada cinco préstamos que se hacen son otorgados a personas de estratos uno y dos. Para el estrato uno, la participación en créditos formales es de 10,2%, mientras que en estrato dos es de 29,4%.

El valor del préstamo tampoco es un impedimento para acceder al sistema, pues el estudio de Datacrédito concluyó que tres de cada cinco créditos son menores a un salario mínimo mensual legal vigente.

Igualmente, el ingreso de quien solicita el crédito no es motivo de exclusión, pues 80% de personas con ingresos entre uno y dos salarios mínimo pueden recibir un crédito.

Eric Hamburger, country manager Colombia de Datacrédito Experian, destacó que entre más información tengan las entidades bancarias de los potenciales clientes, más dispuestos estarán a prestarles.

“No tienen que tener puntajes perfectos para que les presten, con menos de 350 de score pueden acceder”, dijo.

De acuerdo con la 'Encuesta de Activos Financieros' para abril, de Davivienda Corredores, el riesgo fiscal es “tan alto” que la tasa de los Títulos de Tesorería subirán

La acción preferencial de Bancolombia alcanzó el puntaje máximo de 10.000, mientras que la de Ecopetrol le siguió muy de cerca alcanzando los 9.973 puntos

Mario Estupiñán, presidente de Fiduoccidente, habló sobre las opciones que crea la reforma pensional para las fiduciarias y descartó entrar al negocio Accai