MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

David Vélez, CEO de Nubank, habló de inclusión

El CEO del neobanco también destacó que hasta ahora es el comienzo de la industria fintech pues "los nuevos jugadores todavía son diminutos"

En el marco del primer día del Latam Fintech Market, en su charla “El primer minuto de la revolución global de Fintech: y como no quedarse atrás en Colombia”, David Vélez, fundador y CEO de Nu aseguró que las tasas de interés no pueden ser un freno.

”Estamos operando con el freno de mano, la tasa de usura impide la inclusión financiera del crédito”, dijo Vélez, añadiendo que “el mercado de crédito de consumo hoy es una “estantería vacía”.

También abordó temas cruciales como la inclusión financiera, el uso del efectivo y la creciente adopción de los pagos digitales. En su intervención, resaltó cómo las fintechs están facilitando el acceso a servicios financieros para poblaciones desatendidas y, al mismo tiempo, están reduciendo la dependencia del efectivo a través de soluciones digitales más eficientes y accesibles. Sin embargo, también mencionó los desafíos que enfrenta Colombia en este ámbito.

Uno de los principales obstáculos identificados por Vélez es el alto costo de la infraestructura bancaria, que dificulta la expansión de los servicios financieros en áreas rurales y resulta en comisiones elevadas para los consumidores. Además, dijo que ocho de cada diez colombianos todavía dependen del dinero en efectivo, lo que limita la eficiencia y formalización de la economía.

A su vez, habló de la regulación, diciendo que “tiene que haber una regulación que sea neutral en el sistema, para que no sea un sistema muy caro, muy engorroso”, dijo Vélez, refiriéndose al lo que falta en Colombia.

Otro problema significativo que señaló en su discurso fue la escasa oferta de productos financieros: 65% de los adultos en Colombia no tiene acceso a un crédito bancario, y aproximadamente 29 millones de colombianos no poseen una tarjeta de crédito. Esta falta de acceso se ve agravada por la insuficiente educación financiera, ya que muchas personas no comprenden conceptos básicos como el ahorro, la inversión o las tasas de interés.

Por otro lado, Vélez expuso que “la experiencia de los consumidores continúa pobre a nivel mundial”.Los bancos continúan dependiendo de las comisiones, mientras que la mayoría de bancos no remunera los depósitos.

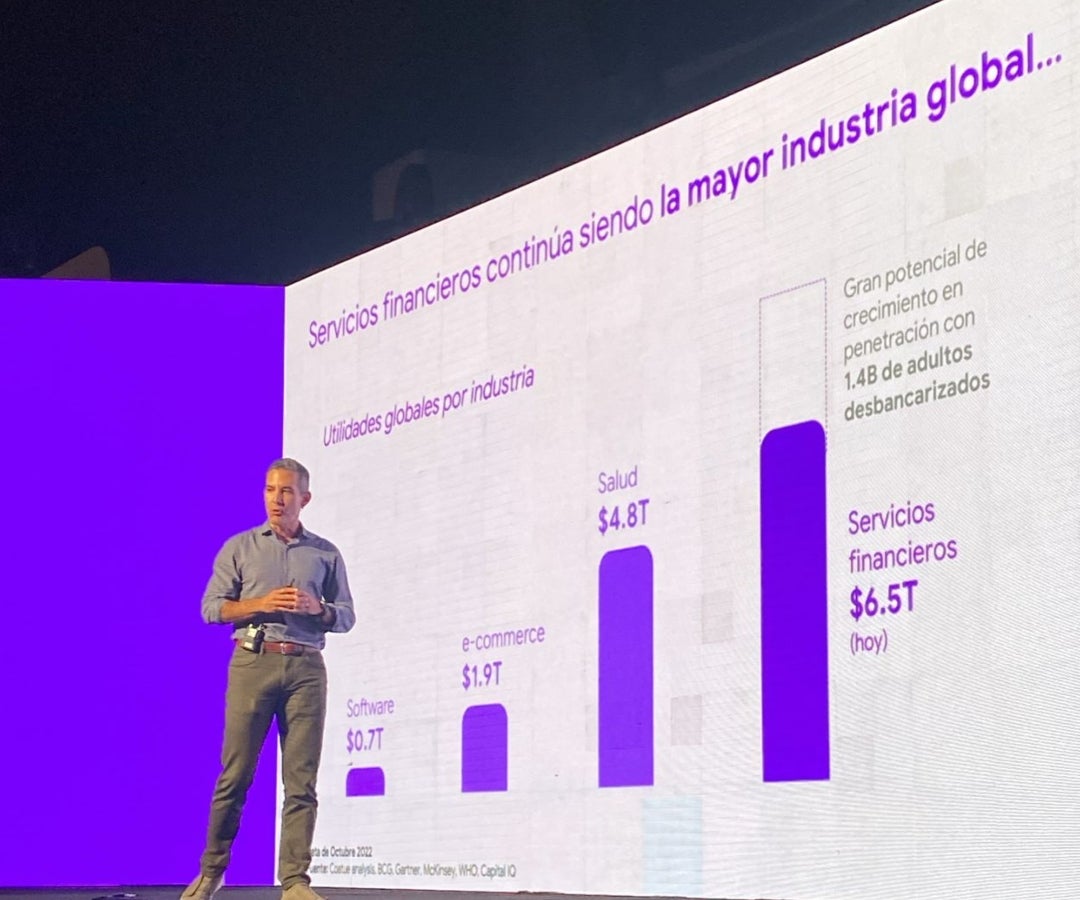

También, pese a que señaló que “los servicios financieros continúan siendo la mayor industria global”, comentó que después de los primeros 10 años de la industria, “seguimos en el primer segundo, del primer minuto de la industria fintech, los nuevos jugadores todavía son diminutos”.

Finalmente, Vélez puso sobre la mesa la necesidad de acelerar la inclusión financiera y la transformación digital en Colombia. "A través de la innovación y la colaboración entre las fintechs, las instituciones financieras tradicionales y los reguladores, se puede construir un sistema financiero más accesible, eficiente y justo para todos los colombianos".

Por ser día festivo, la divisa se cotiza en modalidad Next Day. En Colombia, la negociación de la tasa de cambio del dólar abrió la jornada a la baja en $4.014

Los futuros del crudo Brent cotizaban a US$65,90 el barril, US$11 centavos más y el estadounidense West Texas Intermediate estaban a US$62,40 el barril

Al cierre de junio de 2025, los activos del sistema financiero (propios y de terceros) alcanzaron $3.393,9 billones, 10% más frente al año pasado