MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

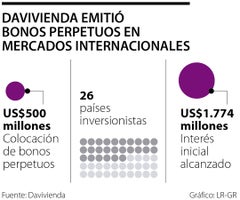

El interés inicial alcanzó los US$1.774 millones, lo que muestra la confianza de los inversionistas por los resultados del banco

El banco Davivienda es el primer emisor colombiano de bonos perpetuos en mercados internacionales, la entidad financiera fijó el precio de la colocación por US$500 millones. La operación tuvo la acogida de inversionistas de 26 países en Norteamérica, Europa, Asia, y Latinoamérica.

La entidad explicó que estos recursos, harán parte del Patrimonio Técnico, con lo cual se fortalece su capacidad patrimonial para adelantar sus actividades con los clientes y demás partes interesadas, y permitirán apalancar el crecimiento de la institución en los próximos años.

"Los Bonos Perpetuos, técnicamente son conocidas como Bonos AT1 cuya característica especial es que no tienen una fecha de vencimiento, pueden ser prepagados a partir del décimo año después de la emisión", explicó Davivienda

El interés inicial alcanzó los US$1.774 millones, lo que muestra la confianza de los inversionistas por los resultados de Davivienda, su progreso en el frente digital, y sus alianzas recientes con Rappi y Cívica Pay con el Metro de Medellín, y los cerca de 12 millones de clientes que actualmente tiene DaviPlata.

El banco líder de la transacción fue el Citibank, que estuvo acompañado por Bank of America y JP Morgan. En Colombia, el agente local fue Corredores Davivienda.

La moneda norteamericana cerró el jueves al alza en $4.394,50, ubicándose $35,39, arriba de la Tasa Representativa del Mercado

El presidente del grupo, Jorge Mario Velásquez, habló del convenio de escisión que firmaron con el Grupo Sura y la el valor de los títulos de las empresas.

Estados Unidos y España concentran cerca de 60% de los envíos en remesas, este año seguidos por Ecuador, Chile y Panamá