MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Más de 1,2 millones de personas renegociaron deudas de tarjeta de crédito. 391.909 usuarios hicieron acuerdos de libre inversión

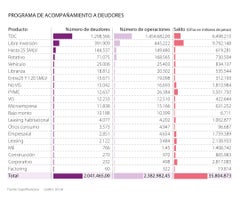

En el marco del Programa de Acompañamiento a Deudores (PAD), establecido por la Superintendencia Financiera de Colombia (SFC), que entró a regir el 1 de agosto de 2020 y estará vigente hasta el 30 de junio de 2021, se ayudó a un total de 2,04 millones de deudores que redefinieron sus créditos por $35,9 billones.

Los resultados publicados por la Superfinanciera muestran que la mayor cantidad de estas renegociaciones está concentrada en las tarjetas de crédito, llegando a 1,29 millones de deudores y un saldo de $6.498 millones. A este producto le sigue la libre inversión, pues 391.909 deudores redefinieron las condiciones de sus préstamos, por un saldo de $9.792 millones.

En tercer se lugar se encuentran las obligaciones de hasta 25 salarios mínimos legales vigentes (smlv), con 144.537 deudores y un saldo de $619 millones, seguidas de los créditos rotativos, producto en el que se registran 71.075 personas que renegociaron sus créditos por un monto de $730 millones.

El ente de control aclaró que además de la posibilidad de ajustar la cuota a la nueva capacidad de pago de los deudores, otra característica del PAD es que la tasa de interés en los procesos de redefinición de las condiciones del crédito no se incrementa.

“El impacto del PAD expresado en términos de cuota, plazo y tasa de interés, se actualizará semanalmente en la medida en que se continúen implementando las redefiniciones en corte”, aseguró la SFC. Además, informó que el programa está sujeto a cambios en términos de cuota, plazo y tasa, en la medida en que se van aplicando los mecanismos definidos en el mismo.

Al corte del 10 de marzo, para aquellos deudores cuya redefinición implicó una reducción de cuota, el promedio de disminución fue de 25,7%. Para aquellos casos en los que se dio una disminución de la tasa de interés, el promedio de este recorte fue de 1,38%. Con relación a la ampliación del plazo o rediferido del saldo total, el aumento promedio en tiempo fue de 34 meses y, respecto a los nuevos períodos de gracia o prórrogas otorgados, su duración promedio es de seis meses.

Para Alfredo Barragán, experto en banca de la Universidad de los Andes, “hubo una gran cantidad de consumidores financieros que se acogieron a los alivios buscando ese gana-gana”.

Sobre las futuras medidas, aseguró que “los bancos tienen que ser muy creativos a la hora de mantener los alivios o extenderlos para que acompañen a las personas porque cada una es un mundo distinto: buscar soluciones personalizadas y no de manera masiva, flexibilizando sus medidas dentro del marco del supervisor y anticipándose a los consumidores, pueden ser algunas opciones”.

Los préstamos a empresas y hogares

Entre el 20 de marzo de 2020 y el 20 de marzo de 2021 se realizaron 269,9 millones de operaciones de crédito para empresas y hogares por un monto de $336,68 billones. Entre el 20 de febrero y el 5 de marzo de 2021 se realizaron 12,8 millones de operaciones por un monto total de $17,65 billones. Respecto a los créditos con el respaldo del Fondo Nacional de Garantías, estos alcanzaron al 11 de marzo, $14,3 billones para un total de 594.230 obligaciones en total. Las tasas de interés promedio de los diferentes préstamos registraron una reducción frente a 2020.

El rally navideño se refiere a las alzas que suelen registrarse en los mercados de valores durante los últimos días de la temporada

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

La prima de los seguros para robo de celulares están entre $6.000 hasta $55.000 al mes con cobertura total o parcial del dispositivo