MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los programas de educación financiera de la entidad han impactado a 13 millones de personas en 10 años. Países como Colombia han sido un ejemplo para la región

Uno de los principales retos que se ha percibido en materia de educación financiera tiene que ver con la forma de llevar a la práctica dichos conceptos para tener un mejor control de las finanzas y tener mayor acceso a las oportunidades del mercado. Así lo mencionó el presidente de Bbva, Carlos Torres Vila, quien destacó que el dinero no debe ser visto como un obstáculo, sino como un facilitador para alcanzar cualquier objetivo de vida.

En este aspecto, detalló que la principal herramienta de aprovechamiento está en la tecnología, teniendo en cuenta su idoneidad para extraer más valor añadido de los datos, así como obtener niveles más altos de capacitación financiera y que la gente tome mejores decisiones en su vida y negocios.

“Como banco, tenemos la responsabilidad de lograr una sociedad más inclusiva, y por ello es importante brindar educación y capacitación financiera”, afirmó durante el cierre de la tercera edición del EduFin Summit Bbva en Madrid.

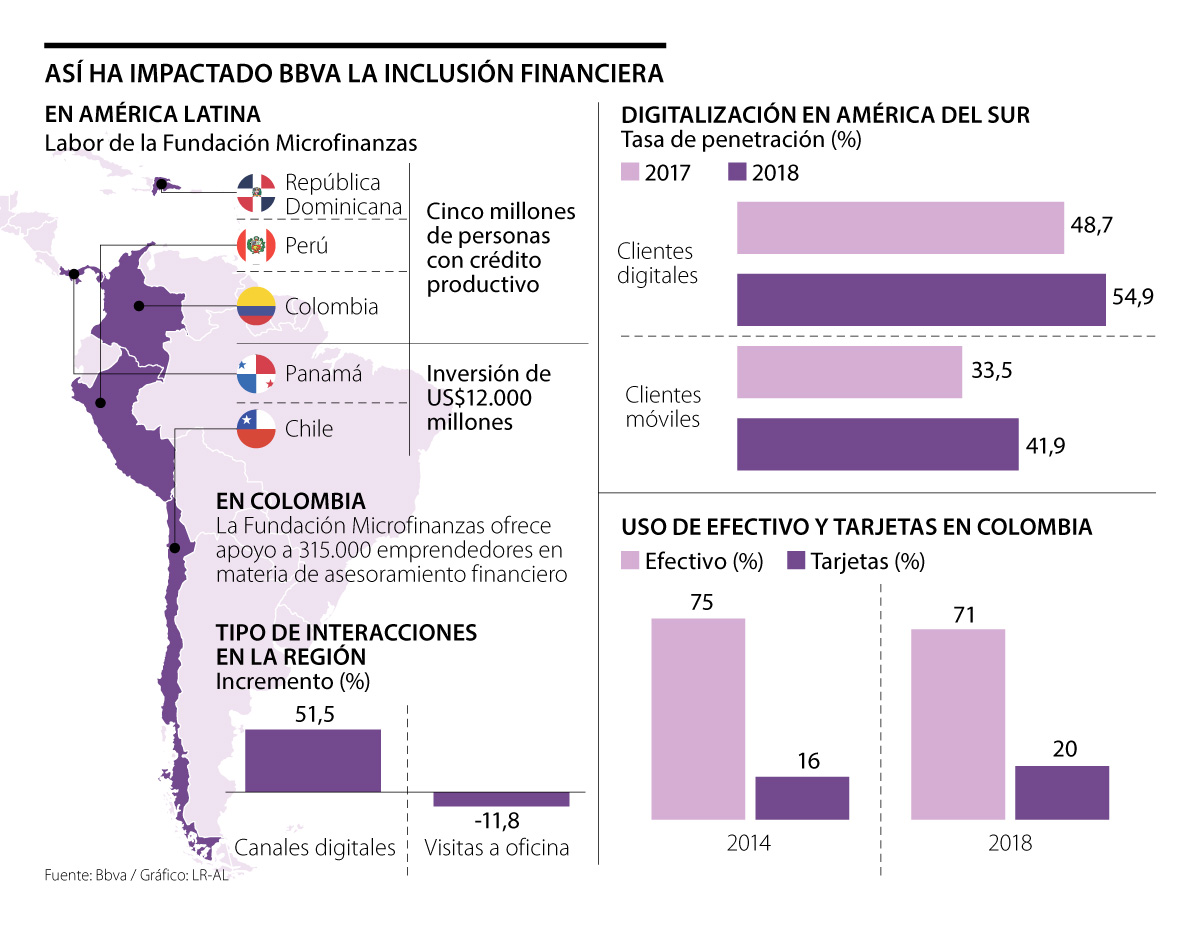

Gracias a esa visión, los programas de educación financiera del banco a lo largo del mundo han impactado a 13 millones de personas en los últimos 10 años, tanto a niños y jóvenes como a grandes empresarios y emprendedores. Dentro de este esquema, América Latina ha sido vital, sobre todo teniendo en cuenta que hay alrededor de cinco millones de personas con crédito productivo en la región.

Torres Vila también destacó que la región ha sido objeto de “la mayor iniciativa filantrópica privada” de la entidad bancaria. Esto gracias a la inversión de US$12.000 millones en Colombia, Perú, República Dominicana, Chile y Panamá para que los emprendedores, en su mayoría personas vulnerables y con pocos recursos, se familiaricen con el dinero y mejoren su vida.

Con respecto a los programas existentes en dichas naciones, el ejecutivo resaltó el trabajo de la Fundación Microfinanzas Bbva junto a Bancamía, que han ofrecido asesoramiento a 315.000 emprendedores sobre sus finanzas.

El conocimiento es reducido

Dichos programas de acompañamiento responden precisamente a la problemática más importante de las competencias financieras, y es la falta de familiaridad con aspectos básicos como inflación, tasas de interés colectivas o diversificación de riesgo.

Al respecto, el gobernador del Banco de España, Pablo Hernández de Cos, aseguró que alrededor de 42% de la población española no consigue responder preguntas relacionadas con temas de inflación, 54% no lo logra responder sobre tasas de interés y 51% se pierde con temáticas de diversificación de riesgo. Frente a otros casos, el ejecutivo aseguró que el panorama es similar en países de la Ocde.

Precisamente, las personas donde más se observan estas falencias son los millennials, pues en dicho caso, solo uno de cada ocho logra responder correctamente a los cuestionamientos anteriormente mencionados. Como solución, existen programas obligatorios en España desde 2012 que cuentan con formaciones tanto para estudiantes de secundaria como para el profesorado. Por ello, durante el encuentro hecho en Madrid por Bbva se dijo que los gobiernos deben impulsar una política de educación financiera en diferentes niveles de formación de niños para que la toma de decisiones frente al dinero mejore.

Esto se comprueba con que Hernández aseguró que, con este programa, se ha visto un aumento en el conocimiento de temas como relaciones bancarias, ahorro, medios de pago o consumo responsable, así como más frecuencia en la toma de decisiones como tener cuenta bancaria, tarjeta de crédito o dinero ahorrado.

“No es exagerado afirmar que hay repercusiones sobre el bienestar social de las personas, lo que es primordial para las entidades financieras al aumentar su capacidad de oferta para la sociedad y mejorar su reputación”, manifestó.

Por ello, Torres Vila reiteró la importancia de entender la vitalidad de dichos conceptos, pues a su juicio “son todos ejemplos claros de por qué la población necesita educación”.

“Resulta preocupante ver el estado de la cuestión en el mundo, que apunta a que el conocimiento financiero es bajo y que lleva a que las personas tomen decisiones que generan problemas a su salud financiera, su vida y sus negocios”, concluyó.

Ambos ejecutivos concordaron en que los retos para la sociedad en materia financiera han aumentado con la irrupción de la nueva era digital.

La visión de MejorCDT nació de una realidad compartida por muchos colombianos: la dificultad para acceder al CDT más rentable de manera sencilla

Los precios del petróleo, según Reuters, cayeron el viernes ante la preocupación por el crecimiento de la demanda en 2025, especialmente en China

La propuesta de la empresa está enfocada en facilitar una estructura más eficiente, concentrando su flotante en el mercado colombiano