MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

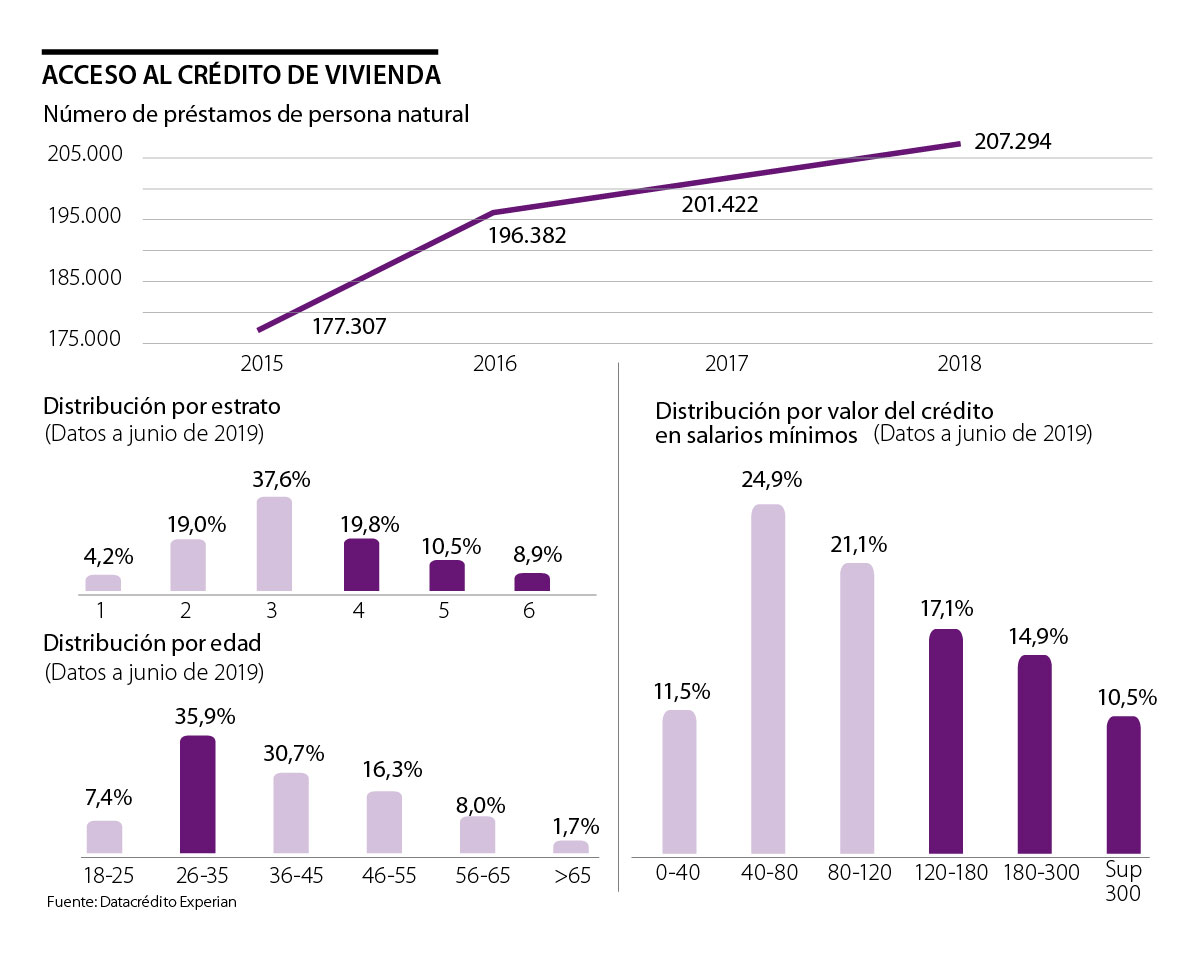

De las operaciones realizadas entre enero del año pasado y junio de este año, 60,8% fue de personas pertenecientes a estratos 1, 2 y 3

Si bien se suele pensar que comprar casa no está entre las prioridades de los millennials, pues son personas que prefieren viajar constantemente, un estudio de Datacrédito Experian mostró que, por lo menos en el caso de los colombianos de esta generación, tener un inmueble propio sí es importante.

De acuerdo con el reporte Indicadores de crédito en Colombia, que fue realizado por Santiago Rodríguez Raga, profesor de la Universidad de los Andes, con base en todas las operaciones de crédito registradas en Datacrédito Experian en los últimos cuatro años, entre enero de 2018 y junio de este año, dos de cada tres créditos de vivienda fueron tomados por millennials, personas entre los 26 y los 35 años de edad.

“Una de las motivaciones para tener casa propia es el tema de tener una estabilidad y seguridad a nivel personal y familiar. Estamos encontrando que el sueño de tener vivienda propia es vigente. En particular, cuando miramos las edades, el rango de 26 a 35 años se lleva 36% de los nuevos créditos”, señaló el académico.

Los siguientes rangos de edad con el mayor acceso a préstamos para comprar casa fueron de 36 a 45 años (30,7%) y de 46 a 55 años (16,3%).

En el estudio también se encontró que, en el mismo periodo, la mayor parte del crédito de vivienda se concentró en los estratos 1, 2 y 3, pues representaron 60,8% de las operaciones. Cabe destacar, sin embargo, que la mayoría de estas operaciones fueron otorgadas en hogares de estrato 3 (37,6%).

En cuanto al valor de los créditos, entre enero del año pasado y junio de 2019, el estudio encontró que 57,5% de los desembolsos se ubicó por debajo de los 120 salarios mínimos mensuales legales vigentes, es decir, por montos menores a $100 millones.

De acuerdo con Rodríguez, estos primeros rangos de montos del préstamo corresponden a vivienda de interés social, por lo que parte de la población logra adquirir su vivienda propia con ayuda de los subsidios que ofrece el Gobierno.

Respecto a la distribución de los créditos de vivienda de acuerdo con los ingresos, 21,7% de estos se otorgan a personas que ganan menos de dos salarios mínimos mensuales legales vigentes, y esto equivale a uno de cada cinco préstamos.

“Esto significa que los créditos no están siendo otorgados a grandes acreedores, sino que realmente hay acceso real de crédito de vivienda por personas de menores ingresos”, dijo.

El académico también mencionó que, sin importar dónde estén ubicados, los hogares colombianos tienen acceso a créditos de vivienda, pues uno de cada cinco de estos préstamos se otorga a población rural. Igualmente, resaltó que existe una brecha entre lo rural y urbano.

Entre 2015 y 2018, el número de créditos de vivienda aumentó 17%, es decir que el promedio anual fue de 5,3%.

Este crecimiento implica que, en estos años, este tipo de desembolsos aumentó en 29.987.

En el informe se sostiene que esta tendencia positiva en los créditos de vivienda se evidencia en que, con corte al año pasado, hubo un incremento de 2% en el número de familias con tenencia de vivienda propia, indicador que llegó a 47,9%.

Cabe mencionar que esta información contrasta con el porcentaje de familias que viven en arriendo, las cuales han disminuido, pues pasaron de 37,3%, en 2015, a 33,5%, en 2018.

Se necesita experiencia crediticia para acceder a financiación

En el reporte se encontró que para obtener un crédito de vivienda es necesario tener experiencia de crédito. De los préstamos otorgados entre enero de 2018 y junio de 2019, 99,6% se le aprobó a personas que contaban con experiencia crediticia previa, mientras que solo 0,4% se le otorgó a personas cuyo primer préstamo era ese de vivienda que estaban solicitando. En el informe también se destacó que las personas con crédito de vivienda mejoran su perfil de crédito, pues el promedio del puntaje aumenta en 20 puntos.

La entidad bancaria además informó la fecha estimada de perfeccionamiento de los cambios en la estructura societaria por el conglomerado

La entidad bursátil reportó operaciones por más de $1,3 billones. La mayoría estuvo enfocada en adquisición de equipos de vigilancia

El avance en la negociación comercial entre EEUU y China debilitó el optimismo alcanzado por el bitcoin, principal criptoactivo del mundo, en las últimas semanas