MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La segunda etapa debía iniciar esta semana

La jornada del martes podría ser catalogada como una de las de mayor impacto financiero en el mundo este año. Desde los mercados de renta variable y renta fija, hasta el mercado cambiario y la cotización del petróleo, tuvieron que ver con las tensiones globales, que generaron un desplome general en las bolsas del mundo.

El mercado reaccionó ante la escalada de la tensión geopolítica tras nuevos datos sobre la muerte del destacado periodista y disidente saudí, Jamal Khashoggi, a lo que se sumó el retiro de Estados Unidos de un tratado de armas nucleares con Rusia, que viene desde la época de la Guerra Fría, el rechazo del presupuesto de Italia y malos resultados de grandes compañías industriales de EE.UU.

El mercado local no fue ajeno a la jornada, y se ha visto afectado por la coyuntura tanto directa, como indirectamente.

No es buen momento para vender

Una de las principales consecuencias de la situación de tensión y aversión al riesgo global en el plano local ha sido que la segunda etapa del proceso de enajenación del 32,5% que tiene la Nación en la empresa Colombia Telecomunicaciones (Coltel) permanezca en pausa.

En estricto sentido la Nación ya podría dar inicio a la segunda etapa de esta oferta pues el pasado 3 de octubre se dio por finalizada la primera etapa en la que se ofrecieron las acciones al sector solidario; etapa que se declaró desierta.

Con el cierre de la primera parte y transcurrido 10 días hábiles después de los dos meses de ofrecimiento a los solidarios ya se podría haber dado inicio a la subasta holandesa con la que el Ministerio de Hacienda pretende poner a la venta un total de 1.108.269.217 acciones ordinarias a un precio de $2.075,31 por título.

Sin embargo, el proceso con el que la Nación espera recaudar cerca de $2,3 billones, está pausado por las condiciones actuales. Camilo Barco, director general de Participación Estatal del Ministerio, confirmó que “podríamos arrancar con la segunda etapa en cualquier momento”, sin embargo, agregó que “para que esto ocurra necesitamos condiciones favorables de los mercados que no hay en este momento, pero estamos monitoreando semanalmente”.

Carlos Rodríguez, director de renta variable de Ultraserfinco, comentó al respecto que “puede que desde el Ministerio no se esté viendo la suficiente demanda en un entorno de menor apetito al riesgo y a los emergentes por parte del mercado extranjero, sobre todo con la bolsa cayendo en estas sesiones”.

Proyección del Colcap baja

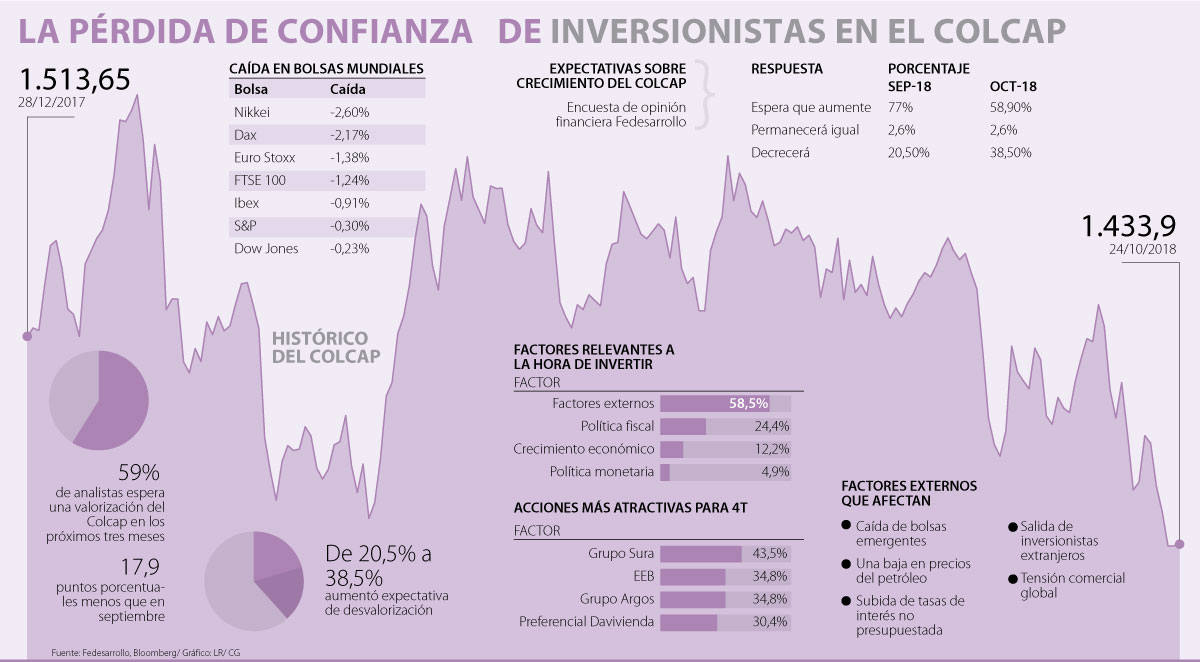

La Encuesta de Opinión Financiera, desarrollada por la Fundación para la Educación Superior y el Desarrollo (Fedesarrollo) reveló que los factores externos son la principal preocupación a la hora de invertir, con una preferencia de 58,5% de los encuestados.

Estos impactos externos precisamente han hecho que el Colcap cierre durante las últimas jornadas en puntajes mínimos del año, alcanzando el martes una caída de -0,44 hasta 1.433,90 puntos.

Por lo anterior, la confianza de los inversionistas en el crecimiento del Colcap disminuyó a tal punto que el porcentaje de encuestados proyectando un crecimiento del índice para el último trimestre cayó en 17,9 puntos porcentuales.

Es decir, solamente 59% de los analistas espera una valorización del Colcap en los próximos tres meses. Mientras la expectativa de desvalorización del índice pasó de 20,5% a 38,5%, de acuerdo con la misma encuesta de Fedesarrollo.

Wilson Tovar, jefe de investigación de Acciones y Valores, comentó que “tenemos una coyuntura de riesgos internacionales a la que no se escapa Colombia por lo que el índice Colcap podría bajar hasta los 1.400 puntos eventualmente”.

Sin embargo, el analista señaló que “los riesgos que suman la salida de inversionistas como Harbor International Fund, han cesado”, y proyectó un Colcap recuperándose hasta 1.470 para cierre de este año.

Rodríguez también fue mucho más optimista frente al índice y proyectó un Colcap a 1.550 para cierre de año. El analista dice ser consciente de que “la salida de flujos extranjeros es algo que ha venido ocurriendo durante el año en los emergentes y no somos ajenos al entorno macroeconómico y una menor liquidez global”, pero resaltó que “los resultados de las compañías deberían soportar al Colcap en alguna medida”.

El impacto a nivel global

Tras las tensiones, el índice MSCI de Mercados Emergentes llegó a extender su caída anual hasta -15,16%, mientras que la bolsa de Brasil, Bovespa, lideraba las pérdidas. Al cierre de la jornada, ambos disminuyeron pérdidas, en el caso del índice cayendo únicamente 0,86%, mientras la bolsa bajó 0,36%.

Los mercados estadounidenses perdieron volumen ayudadas por los bajos pronósticos de empresas como Caterpillar y 3M, con lo que el promedio industrial Dow Jones, el S&P 500 y el Nasdaq Composite tenían pérdidas en torno a 2% a media jornada, las cuales lograron contrarrestar al cierre de la sesión (ver gráfico). Los bonos del Tesoro volvieron a ser refugio de los inversionistas.

Factores externos que podrían afectar al Colcap

Una menor perspectiva de crecimiento para el principal índice de la BVC ha sido impulsada principalmente por factores externos y no por los fundamentales de las empresas que lo componen, de acuerdo con analistas. Entre los factores frente a los que sigue siendo débil el mercado local se encuentran: una mayor caída de las bolsas emergentes, una baja en los precios del petróleo, nuevas alzas de tasas de interés de la Fed no presupuestadas por el mercado y la salida de inversionistas extranjeros en un ambiente de tensión global.

La tasa global de fraude digital sospechoso en el comercio minorista disminuyó 6,0% registrado durante el mismo período de 2023

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

La operación, estructurada bajo los estándares de la Superintendencia Financiera, optimiza su capital y refuerza su capacidad para un crecimiento sostenible