MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Grupo Argos es una de las últimas compañías del GEA que anunció entraría en la tendencia. Evalúa invertir hasta $500.000 millones

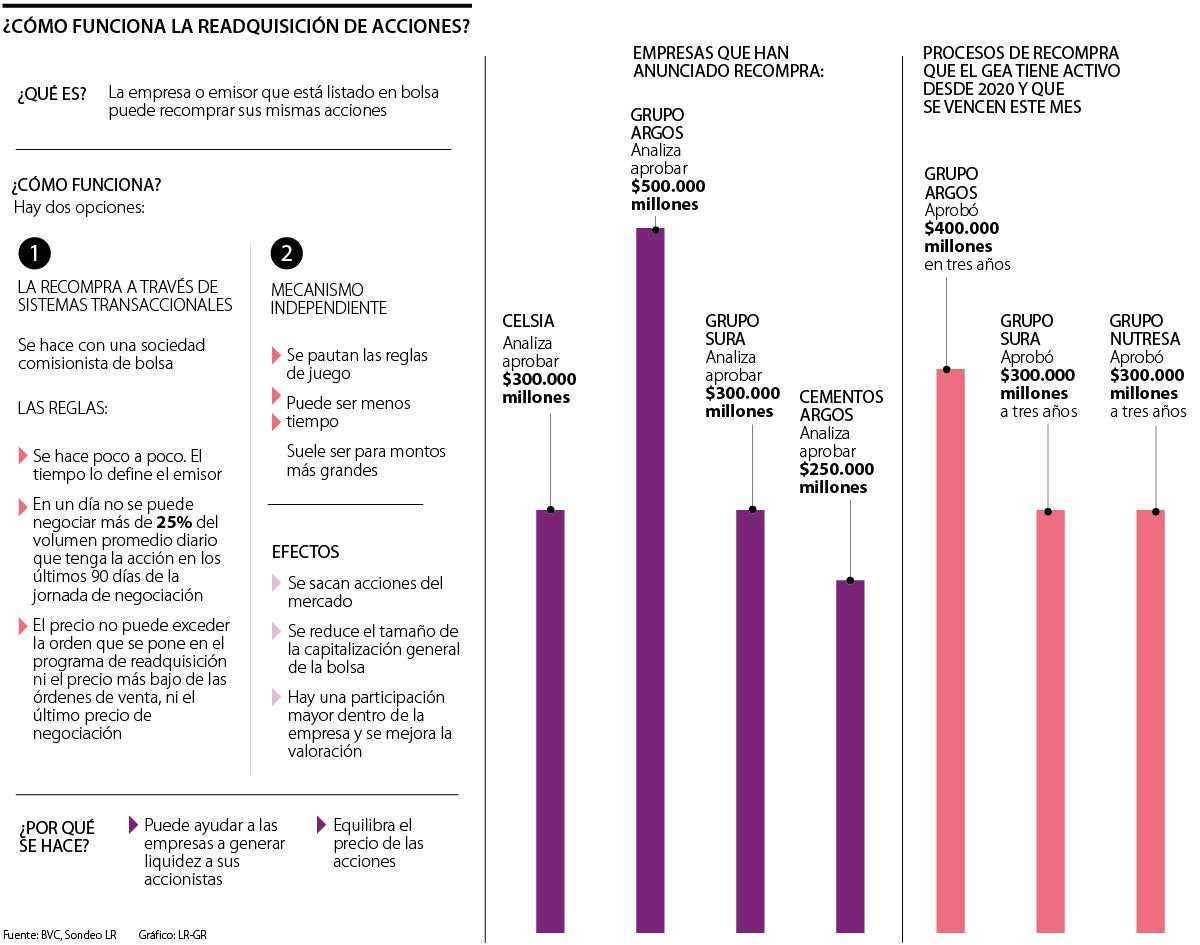

Con el anuncio de varias de las compañías del Grupo Empresarial Antioqueño (GEA) de que se sumarían a la recompra de acciones, lista en la que ya clasifican Celsia, Grupo Argos, Grupo Nutresa y Grupo Sura, este mecanismo volvió a tomar popularidad entre inversionistas y tenedores de títulos, pero ¿cómo funciona?

Lo primero es saber qué puede impulsarlo. Dada la baja liquidez de la Bolsa de Valores de Colombia (BVC) y la dificultad para negociar, las acciones no han mostrado precios favorables y caídas por encima de 20% tienen al índice Colcap en una contracción cercana a 5% en lo que va del año.

A esto se le suma que, según los directivos de las empresas, el precio en bolsa no estaría reflejando el valor real de las compañías ni los resultados positivos de los estados financieros. Y aquí la readquisición que, en términos rápidos, permite al emisor o compañía listada comprar sus propias acciones, se convierte en una alternativa para generar liquidez a los accionistas.

“De alguna manera disminuye las acciones en circulación o el flotante del mercado y puede dar una mejora en la formación de precios en general y una mejora en el precio de la acción”, señala Nicolás Sánchez, director de renta variable en la BVC.

Para hacerlo, primero se pasa una propuesta a la asamblea de accionistas en la que se determinan el monto y el tiempo para realizar la adquisición. Una vez aprobados hay dos opciones: la recompra a través de sistemas transaccionales, que sería la más utilizada, y el mecanismo independiente.

La primera debe hacerse con una comisionista de bolsa. El emisor, entonces, dispone del tiempo aprobado para hacer su compra y avisa cada semana a la BVC cuánto ha gastado y para cuántas acciones.

Además, Sánchez menciona que hay ciertas reglas, por ejemplo, que en un día no se negocie más de 25% del volumen promedio diario que tenga esa acción en los últimos 90 días. Y en cuanto al precio, muchas veces no puede exceder el de cada orden propuesto en el programa de readquisición, es decir, ni el precio más bajo de las órdenes de venta, ni el último precio de negociación. Con esto, se mantiene cercano al mercado.

Pero ¿pueden los accionistas saber cuándo le están vendiendo a las comisionistas específicamente para este fin? Laura López, analista de renta variable en Casa de Bolsa, explica que con el método tradicional no hay manera de saber en parte por la misma normatividad. “La persona que vende su participación no sabe que la parte compradora de esas acciones es el mismo emisor, porque se hace mediante el mecanismo transaccional de la Bolsa”, dice.

Por el otro lado, en el mecanismo independiente, como se trata de una operación especial, sí hay un formato de aceptación, en el que los accionistas firman la vinculación al proceso y especifican lo que quieren vender.

Como en esta opción se puede saber quién le está comprando las acciones, el ejercicio podría ser similar a lo que ocurrió durante las OPA, que aplicaciones como Trii habilitaron un botón especial con el que los tenedores de títulos podrían vender directamente a los oferentes.

Sin embargo, Carlos Guayara, cofundador de la plataforma, dijo que todavía no está en los planes incorporarlo. “Es un tema que vienen anunciando en estos días y falta que lo aprueben, entonces no le hemos echado mucha cabeza”, comentó Guayara.

Hasta este punto, las mayores diferencias entre una opción y la otra, es el formato de aceptación y el monto de la transacción, pero ¿cuál es más conveniente?

Omar Suárez, head of equity strategy en Casa de Bolsa, dice que depende de cada caso pues “salir a comprar a mercado es presionar todos los días el precio, generar un Bid, sin tener afán y el otro es cuando no quiero estar limitado por la liquidez y salgo a comprar un monto grande a un precio determinado. No creo que haya ninguna mejor, sino que depende del objetivo final”.

La BVC además precisa que cuando a través de un programa de readquisición, el emisor pretende comprar más de 10% de las acciones en circulación o de los títulos de participación en circulación, este deberá realizar el proceso mediante el mecanismo independiente.

Las empresas en el proceso

Por ahora, la bolsa del GEA para recompra estaría cerca de los $2 billones (si se tienen en cuenta los procesos en marcha y los recientemente propuestos que se presentarán en las asambleas de accionistas).

Grupo Argos fue el primero en acudir al mecanismo y el 26 de marzo de 2020 aprobó el traslado de $400.000 millones en un plazo de tres años. Según comentó Jorge Mario Velásquez, presidente de la compañía, la ejecución de recompra terminaría el 26 de marzo de 2023, pero el 30 del mismo mes se le presentará a la asamblea un nuevo programa por hasta $500.000 millones.

“Con estas iniciativas de readquisición buscamos reafirmar la confianza en el plan de negocios y la estrategia que se viene ejecutando desde Grupo Argos y sus empresas”, añade Velásquez.

Esto mismo pasaría con Grupo Sura, a la que se le habían aprobado $300.000 millones con plazo hasta este mes. En junio de 2021 anunció que ya había invertido $23.622 millones para 1.019.808 acciones ordinarias y 183.458 preferenciales. Sin embargo, con el auge de las OPA de Gilinski y su representación, ese proceso quedó en pausa. Ahora buscarán aprobar otros $300.000 millones.

Grupo Nutresa es otra de las compañías que recibió el aval en 2020 para readquisición con culminación en marzo. En el proceso logró adquirir cerca de 0,45% del total de acciones pero, en su caso, según comentó Carlos Ignacio Gallego, presidente de la compañía, hasta el momento no tienen una propuesta para una nueva recompra. “No quiere decir que no lo vamos a hacer nunca”, señaló.

Finalmente, Celsia y Cementos Argos confirmaron que ambas evaluarán con sus accionistas la aprobación de fondos ($300.000 millones y $250.000 millones respectivamente) para la recompra.

Entre sus principales herramientas destacan el módulo de causación, que automatiza el registro de facturas y reduce 90% el tiempo requerido para actualizaciones contables

La filial de la compañía tecnológica Minsait, con más de 30 años de experiencia en Europa y América, presentó su nuevo modelo de marca

Jaime Dussán, presidente de Colpensiones, aseguró que la Superfinanciera "entregará pronto" el aval para volverse esta entidad