MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El número de empresas que tenía por lo menos un producto de depósito llegó a 305.786 en 2020. El producto al que más accedieron los empresarios fue la cuenta de ahorros

Banca de las Oportunidades presentó su primer Reporte de Inclusión Financiera Empresarial para el periodo 2019-2020, el cual brinda un panorama del acceso al sistema financiero formal de las personas jurídicas registradas en las cámaras de comercio del país.

“Gracias al trabajo en equipo con Confecámaras medimos los retos de inclusión financiera empresarial, en un entorno de deterioro en la actividad económica”, afirmó Freddy Castro, director de Banca de las Oportunidades.

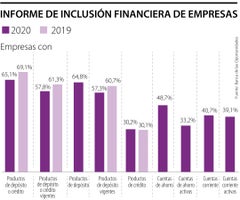

El informe arrojó que el indicador de sociedades con algún producto de depósito o crédito fue de 65,1%, 4 puntos porcentuales (p.p.) menos que en 2019. En cuanto al indicador de uso, proporción de empresas que tenía un producto de depósito o crédito activo o vigente, llegó a 57,8% en diciembre de 2020, una caída de 3,5 puntos porcentuales frente a lo encontrado en el mismo mes de 2019 (61,3%).

"Queda claro que el reto futuro es desarrollar mecanismos que faciliten a las firmas acceder a alternativas de financiación", añadió Castro.

El número de personas jurídicas que tenía por lo menos un producto de depósito llegó a 305.786 en 2020, lo que equivale a 64,8% del total de las compañías. El indicador de uso de los productos de depósito pasó de 60,7% a 57,3%, una reducción de 3,4 p.p. en dicho periodo.

El producto al que más accedieron los empresarios fue la cuenta de ahorros, lo que representa que 48,7% de las personas jurídicas tenía al menos una cuenta de este tipo al corte de 2020. Por su parte, 40,7% de estas unidades económicas tenía al menos una cuenta corriente. No obstante, al analizar el uso de los productos financieros, se encontró que era mayor la proporción de firmas con al menos una cuenta corriente activa (39,1%), que con una de ahorro (33,2%).

El porcentaje de las empresas que tenía al menos un producto de crédito vigente fue de 30,2% al cierre de 2020, cifra mayor en 0,1 p.p. a la del año anterior. Los productos a los que más accedieron fueron el crédito comercial (24,6% del total tenía al menos uno vigente) y la tarjeta de crédito (15,2%). La proporción de compañías con un crédito de consumo fue de 6,8%, mientras que en el caso del microcrédito la cifra llegó a 2,0%.

Por sector económico, se encontró que los indicadores de tenencia de productos financieros presentaron una contracción en todas las actividades económicas durante 2020. Cabe reseñar que el sector salud tuvo las mejores cifras, mientras que los más rezagados fueron las actividades artísticas y de entretenimiento.

A nivel de tamaño de las firmas, se halló que las microempresas tuvieron los registros más bajos en materia de acceso y uso a productos financieros. Por el contrario, más de 90% de las grandes empresas contaba con al menos un producto activo.

Por antigüedad, se encontró que las empresas que tenían más de cinco años fueron las que tuvieron un mejor desempeño en materia de acceso durante el último año. Las personas jurídicas que cumplían esta condición elevaron sus registros en todos los indicadores. En contraste, las firmas que tenían un menor periodo de funcionamiento vieron un deterioro en su nivel de acceso y uso de los productos en 2020.

“Esta es una primera aproximación del impacto que tuvo la pandemia sobre el acceso a servicios financieros de las empresas más formales del país. Junto con otras mediciones son una base para focalizar políticas públicas de desarrollo empresarial”, concluyó Freddy Castro.

En Colombia, la negociación del dólar cerró la jornada a la baja en $4.274,58, lo que representó una caída de $23,73 frente a la TRM, certificada en $4.298,31

El programa del banco ha beneficiado a más de 3.800 colaboradores en todo el país

Bancolombia y Bbva, algunas de las entidades que ofrecen cuentas especiales para que los menores de edad inicien su formación financiera