MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En seguros de vida, las pólizas de riesgos laborales podrían ser las más afectadas en sus aportes si el desempleo sigue en aumento

La propagación del covid-19 y las medidas sociales y económicas que se han implementado para enfrentar la crisis que dicho virus ha generado en el mundo ha tenido impactos en todos los sectores. El de los seguros no ha sido la excepción, así que la calificadora Value and Risk realizó un informe acerca de las posibles consecuencias en este sector.

Uno de los principales impactos, de acuerdo con el análisis, podría ser una disminución de las primas emitidas, debido a la relación directa que existe entre estas y el PIB.

Considerando que la calificadora estima un decrecimiento de entre -0,1% y -2,3% para el PIB de este año por la pandemia, cifra que dependerá de la extensión del aislamiento y de cómo se van reactivando los sectores, habría una desaceleración en las primas emitidas.

Wilson Triana, experto en banca y seguros, señaló que la disminución de ingresos impactará la “adquisición y renovación de los programas de seguros en lo que resta de 2020, pues se dejarían de adquirir estos productos priorizando necesidades más apremiantes”.

Así mismo, Juan Enrique Bustamante, presidente de Seguros Mundial dijo que “una desaceleración como la sufrida en las cuarentenas producirá un efecto negativo retardado en la generación de las primas de seguros voluntarios, con mayor impacto en aquellas coberturas que dependen de actividades rutinarias como la movilidad”.

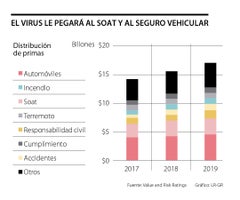

Efectivamente, en el análisis de Value and Risk se identificó que en seguros generales, las pólizas que verían un mayor impacto en la desaceleración de sus primas emitidas serían automóviles y Soat.

Igualmente, habría un impacto en los seguros de incendio, terremoto y vida deudor. La afectación en este último sería por la ralentización en la colocación de nuevos créditos de consumo y vivienda en el corto plazo, y porque existe incertidumbre sobre la reactivación plena del gasto público en proyectos de infraestructura.

Por el lado de seguros de vida, la disminución de primas sería mayor en el ramo de riesgos laborales, ya que el aumento en el desempleo podría reducir las afiliaciones.

Los segmentos de vida grupo e individual también serían impactados, debido a los menores ingresos estimados para las empresas y las personas.

En cuanto a la siniestralidad, Value and Risk, considera que el covid-19 la impactaría de forma diferente en cada uno de los segmentos.

El aislamiento y el funcionamiento parcial de las actividades económicas limitarían las reclamaciones, mientras que en vida crecería la mortalidad y la petición de servicios relacionados, como por ejemplo exequias.

La calificadora destacó que, como consecuencia de la pandemia, la eficiencia de las aseguradoras ha aumentado, especialmente en generales, y resaltó que la mejora podría ser mayor con la disminución del volumen del negocio.

En este sentido, las aseguradoras podrían evaluar la transformación digital y tecnológica, así como la optimización de canales físicos.

“La coyuntura nos obliga a las aseguradoras a ser eficientes y mirar hacia el tema tecnológico. Ya no podemos operar con estructuras de 700 personas, sino que debemos ser más livianas y ágiles en la toma de decisiones”, dijo Néstor Hernández, presidente de Equidad Seguros.

Bustamante mencionó que los cambios tecnológicos en el sector ya habían comenzado, pero el virus lo aceleró. “La consciencia de nuestros clientes sobre un mundo digital se vuelve un postulado básico para perdurar”, expresó.

La dispersión geográfica, otro de los retos de las aseguradoras

En el análisis de Value and Risk se mencionó que otro de los retos a los que se enfrentan las aseguradoras es la de llegar a más territorios, pues se encontró un alto grado de concentración, tanto en primas como en siniestralidad, en las ciudades. En el informe se encontró que esta concentración es especialmente evidente en las compañías aseguradoras que tienen las mejores calificaciones de riesgo. El desarrollo tecnológico, la renovación de productos las pólizas más baratas les permitirá a estas empresas llegar a las zonas apartadas en las que no tenían presencia.

Fasecolda, el gremio del sector, dijo que las inundaciones de 2024 en Cali fueron “la mayor siniestralidad”. recomiendan proteger sus bienes con la mirada en el largo plazo

Entre las propuestas que contempla la enseñanza del ahorro, especialmente en la niñez y en la adolescencia, estableciendo metas financieras

En Colombia, la negociación de la divisa abrió a la baja en $4.250,00, lo que representó una caída de $88,36 frente a la Tasa Representativa del Mercado, TRM, certificada en $4.338,36