MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El saldo actual del sistema bancario ascendió a US$16.437 millones, con un alza trimestral de 2% y un aumento anual de 10,8%. Industria manufacturera, la que más demanda

La financiación en moneda extranjera es un camino que las empresas exploran cuando quieren invertir en comercio exterior o capital de trabajo, y continúa en ascenso según las cifras más recientes del sistema.

“Esto, en parte, obedece a las políticas y a la estructura de cada compañía; muchas firmas por sus compromisos y forma de operar prefieren estar de una vez con acceso a dólares o moneda extranjera”, asegura David Cubides, director de investigaciones económicas de Alianza Valores.

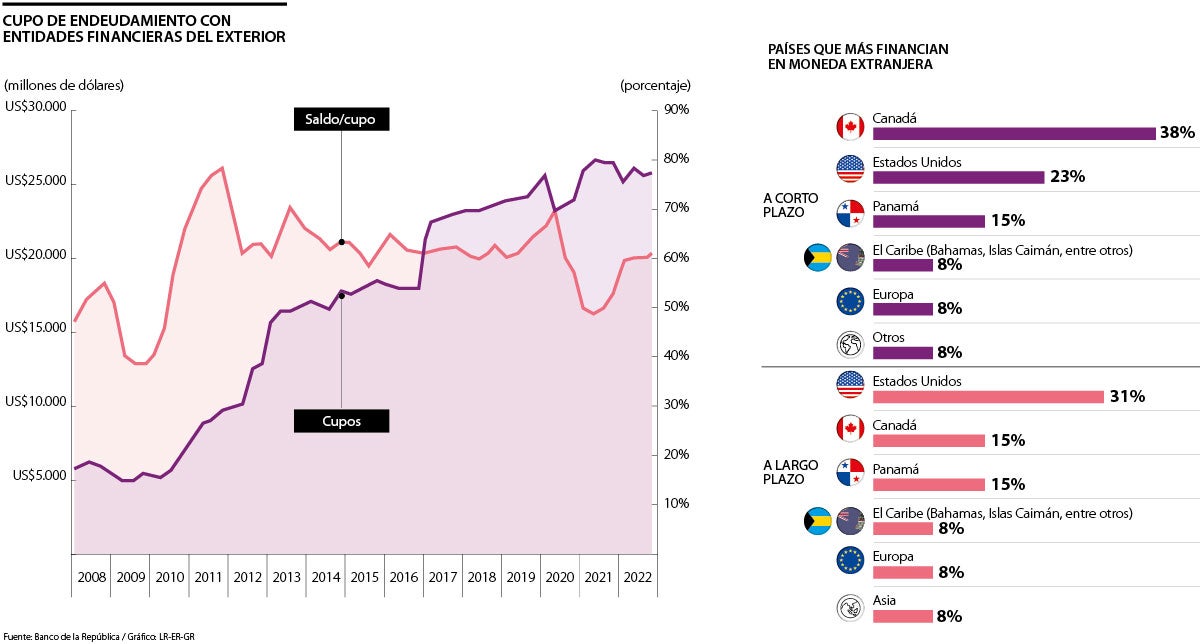

Es así como el cupo del endeudamiento externo por parte de los bancos que operan en Colombia aumentó a US$25.739 millones, registrando con esto un aumento trimestral de 0,8 %, pero una caída entre 2022 y 2021 de 2,6%.

Así lo revela el reporte sobre la evolución reciente del endeudamiento externo de los colombianos, realizado por el Banco de la República, entidad a la que los bancos deben reportar semanalmente estas cifras, tal como lo asegura la Circular Externa 025 del 23 de abril de 2002 de la Superintendencia Financiera de Colombia.

Según las entidades consultadas por el Banco de la República, el destino de estos recursos obtenidos del exterior principalmente va dirigido a financiar operaciones de comercio exterior de las empresas colombianas, en especial las firmas medianas y grandes, siendo las industria manufacturera, comercio y agricultura, las que más demandan créditos en moneda extranjera.

En cuanto a la percepción de demanda de créditos en moneda extranjera, seis de las entidades encuestadas reportaron una demanda media; otra, demanda baja, y la restante, demanda alta, lo que refleja un incremento respecto al trimestre anterior.

Otro dato evidencia que al 30 de diciembre de 2022, el saldo de la deuda externa del sistema bancario ascendió a US$16.437 millones, mostrando un incremento trimestral de 2% (US$328 millones), y un aumento anual de 10,8 % (US$1.607 millones). Del saldo total, 32,1% corresponde a obligaciones de corto plazo, y el restante 67,9%, a obligaciones de largo plazo.

Con respecto a esto, en el último trimestre, para el segmento de comercio exterior se encuentra que mientras 37,5 % de las entidades de la muestra optaron, en promedio, por créditos de tres a seis meses, 62,5 % restante optó, en promedio, por créditos de seis a 12 meses.

Ante esto, los países que destacan por ser fuentes de fondeo a corto plazo son Canadá y Estados Unidos, con 61,5 %, y se evidencia una mayor participación por parte de Panamá respecto al trimestre anterior, con 15,4 % versus 6,3 %.

Mientras que países de Europa, el Caribe y otros, ocupan 8% de participación, cada uno.

En cuanto a la financiación a largo plazo, destaca Estados Unidos, siendo la principal región proveedora de recursos al representar al cierre de diciembre de 2022 el 30,8 % del total; seguido de Canadá, que pasó de representar 11% en 2021 a 15,4% a cierre de 2022.

Así mismo, Europa, Asia y el Caribe tuvieron una participación de 8%, cada uno.

Frente a los plazos, las entidades coinciden en que obedecen a la demanda de las empresas de acuerdo con las necesidades de su flujo de caja. Además, se reporta que la mayoría de los créditos para comercio exterior son demandados a un plazo entre seis y 12 meses.

A su vez, los dos criterios más importantes que contemplan para aprobar créditos en moneda extranjera, tienen en cuenta la situación de los indicadores financieros, la trayectoria crediticia y capacidad de pago del deudor; esto, teniendo en cuenta la volatilidad de las monedas y la capacidad de reacción que tengan los bancos para asumir el movimiento de la deuda.

“El canal de tasa de cambio es una válvula de seguridad de la economía; se dispara en momentos de alta inflación y altas tasas de interés. Después de más de una década de estabilidad macroeconómica, nos sacaron al tablero, para enfrentar con más productividad y eficiencia el mayor choque económico de la historia. Es la primera vez que vemos una crisis económica antes que una crisis financiera”, explica Diego Palencia, VP de investigación y estrategia de Solidus Capital.

Por otro lado, se evidenció que durante 2022 los bancos tuvieron una mejor percepción de disponibilidad de las entidades extranjeras para otorgar nuevos créditos, o líneas de crédito en moneda extranjera diferenciando por segmentos de crédito entre comercio exterior y capital de trabajo.

Así mismo, la mayoría de los bancos esperan aumentos en los costos de fondeo externo, mientras que una sola entidad manifiesta que no espera cambios significativos durante el año, y la entidad restante espera reducciones. Finalmente, la mayoría de las entidades esperan estabilidad en la moneda de denominación de la deuda.

Adicionalmente, los bancos manifiestan que los principales factores que contribuirían a una mayor demanda de créditos en moneda extranjera, por parte del sector real, son: una menor tasa de interés, y un comportamiento más estable de la tasa de cambio.

Mientras que los principales factores económicos que podrían afectar la dinámica del mercado de deuda externa, según las entidades, son la posibilidad de una recesión global, la incertidumbre política local, y la capacidad de la política monetaria para contener la inflación.

Ante esto, expertos aconsejan tener cautela, pues este tipo de endeudamiento puede llegar a ser riesgoso. “En alguna medida son llamativos por las tasas de interés más bajas, pero claro está que se incurre en otro riesgo, y es la devaluación, lo que puede hacer que estos créditos al final sean más caros”, asegura Ana Vera Nieto, economista jefe de In On Capital.

Palencia destaca que “esta gran distorsión de la economía ha causado que los créditos en moneda extranjera no solo tengan peligros propios de la alta tasa de interés, causada por la alta inflación, si no que además está alterando una nueva ecuación con la tasa de cambio; ahora es prioritario negociar una cobertura cambiaría antes de siquiera cotizar un crédito en moneda extranjera”.

¿En qué consisten las obligaciones adquiridas en moneda extranjera?

De acuerdo con el reporte del Banco de la República, las obligaciones en moneda extranjera contraídas en el segmento de comercio exterior hacen referencia a, “todas las operaciones donde el banco local adquiere deuda con bancos en el extranjero con el propósito de prestar recursos a clientes locales para realizar transacciones de exportación e importación. Por su parte, las líneas de crédito de capital de trabajo incluyen la intermediación con fines distintos al comercio exterior y los recursos propios para la operación de la entidad”.

Juan Carlos Mora, presidente de la entidad, resaltó que este capítulo "son un punto de partida" para la nueva historia de la entidad

Esto hizo que ayer, según Reuters, los futuros del crudo Brent se cotizaron a US$60,23 el barril, US$1,06 menos que la jornada anterior

Los inversionistas analizan un contexto global marcado por los planes arancelarios de Donald Trump y la reunión de la FED