MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La aprobación de la reforma tributaria y un alza en las tasas del Banco de la República podrían incidir en que la divisa baje su valor

Mientras se vislumbraba 2021 como un periodo de reactivación y rebote económico, durante el primer semestre del año se puso en evidencia la inestabilidad fiscal de Colombia. Esta razón llevó al Gobierno a presentar una propuesta de reforma tributaria, que más tarde fue retirada del Congreso de la República en medio de protestas y bloqueos.

Como un dominó, llegó la renuncia del equipo económico del Gobierno, el dólar trepó a $3.846, las firmas calificadoras Standard & Poor’s y Fitch Ratings le quitaron el grado de inversión a Colombia y la divisa cerró la primera mitad del año a $3.756,67; es decir, $324,17 (9,44%) más cara frente al inicio del año.

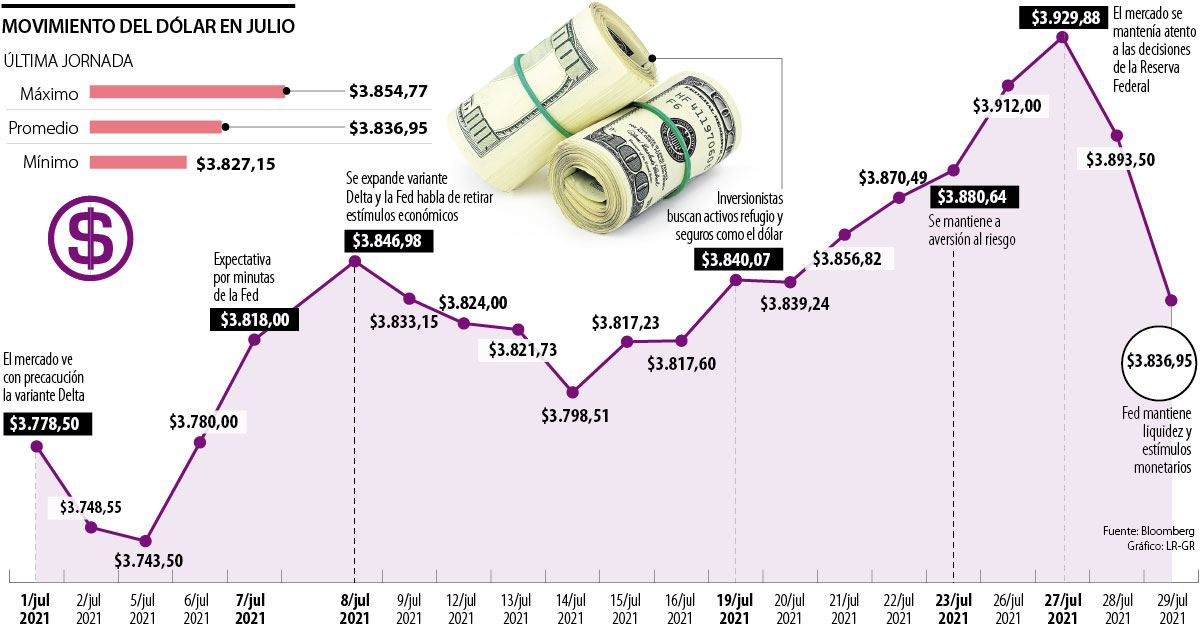

Durante el primer mes del segundo semestre, el dólar volvió a dispararse y superó la barrera de los $3.900. Los expertos prevén que la moneda mantenga un movimiento volátil y sujeto a factores tanto locales como internacionales, que lo llevarán a cerrar el año rondando los $3.700.

Para Camilo Pérez, gerente de Investigaciones Económicas del Banco de Bogotá, “la tasa de cambio colombiana se ha devaluado mucho más que otras monedas emergentes frente al dólar, lo cual evidencia factores idiosincráticos propios de Colombia, como la incertidumbre fiscal”.

Para el analista, si se llega a un acuerdo durante la discusión de la nueva reforma tributaria, el peso colombiano podría verse favorecido.

Sin embargo, Juan David Ballén, director de análisis y estrategia de Casa de Bolsa, consideró que “la importancia está alrededor de cuánto logre recaudar y si es aprobada. Si recauda muy poco, puede ser recibida negativamente”.

Varios de los expertos consultados señalaron que su aprobación podría liberar algo de presión en la tasa de cambio y llevar a que el dólar baje de forma significativa.

Adicionalmente, en la medida en que ceda un poco la aversión al riesgo global, se podrá ver un espacio de recuperación de las monedas emergentes. “Para que eso se materialice, uno de los elementos clave es que el Banco de la República inicie el ciclo de subida en las tasas de interés, teniendo en cuenta que parte de la debilidad que hemos tenido frente a otras monedas similares ha dependido de este factor”, agregó Juan Pablo Espinosa, director de Investigaciones de Bancolombia.

Esta tesis es reforzada por Catalina Tobón, gerente de Investigaciones Económicas de Skandia, quien consideró que “el movimiento de tipo de cambio está mucho más asociado a un diferencial de tasas en la región, lo cual ha hecho que la inversión castigue el tipo de cambio local”.

Países como México y Brasil han empezado a subir las tasas relativamente temprano, por lo cual sus economías han sido menos castigadas y han generado un mayor atractivo para los inversionistas que buscan una mayor rentabilidad.

“Si el banco central empieza a subir las tasas de interés, puede contribuir a que el dólar corrija su movimiento alcista comparado con la región”, dijo Julio César Romero, economista en jefe de Corficolombiana.

Las elecciones de 2022

En lo que respecta a las elecciones presidenciales que se avecinan, Felipe Campos, director de Investigaciones Económicas de Alianza Valores, aseguró que “la mayor parte del efecto se dará antes de las votaciones, debido a la incertidumbre que se genera en el espacio preelectoral en los mercados. Sin importar los resultados, una vez pase la incertidumbre, el mercado se concentrará en las variables macroeconómicas fundamentales”.

La divisa cerró a $3.836,95 tras perder $65,23 frente a la TRM

El dólar cerró la última jornada con un precio promedio de negociación de $3.836,95, lo cual representó una caía de $65,23 frente a la tasa Representativa del Mercado (TRM), que para la jornada se ubicó en $3.902,18. Este recorte en las ganancias sostenidas que evidenció la divisa desde finales de la semana pasada se dio en respuesta al pronunciamiento de la Fed sobre su tasa, que mantuvo cercana a cero. La institución considera que aún queda espacio de crecimiento económico gracias a su política económica.

Ganancias de la petrolera sumaron $3,12 billones en primer trimestre de 2025, cifra que no vista desde los registros de pandemia

El presidente del conglomerado financiero aseguró que el sector prepara una hoja de ruta enfocada en estos cuatro pilares claves

Tanto Estados Unidos como China impusieron aranceles el mes pasado, desencadenando una guerra que avivó temores de recesión