MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

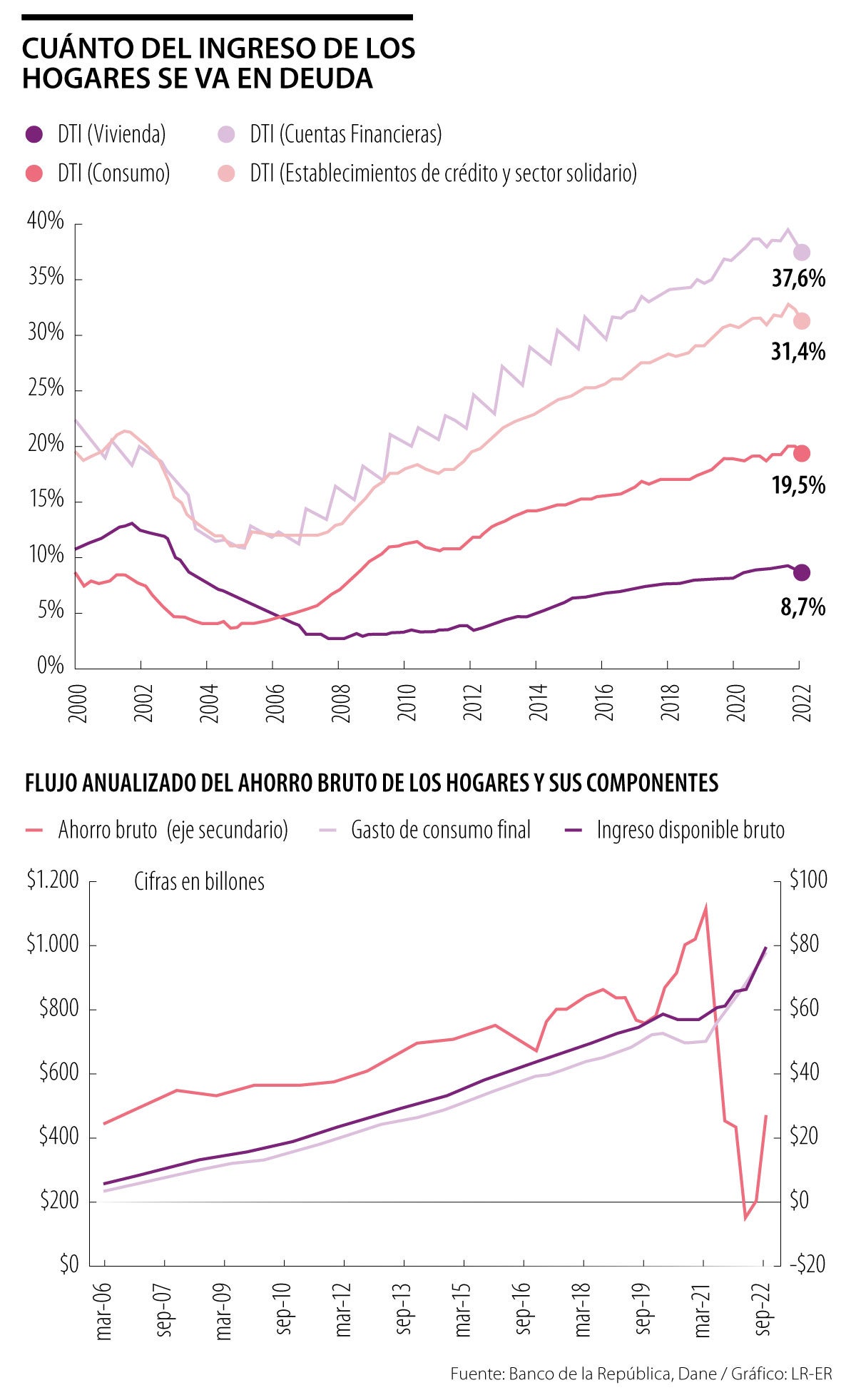

Los principales indicadores de endeudamiento son las cuentas financieras (37,6%), y los de menor porcentaje son en vivienda

En medio de un panorama en el que las tasas se han incrementado con el fin de controlar la inflación tan elevada, los hogares deberían estar reduciendo su endeudamiento, pues este es el objetivo con esta medida, pero, ¿ha sido así?

Según el informe de política monetaria del Banco de la República, los indicadores de vivienda, consumo, cuentas financieras, y establecimientos de crédito y sector solidario han presentado una tendencia creciente durante los últimos 20 años, y han alcanzado máximos históricos a inicios de 2022, los cuales comenzaron a presentar leves caídas a medida que se iban aumentando las tasas.

“Si bien los indicadores han caído ligeramente a partir de dicho punto, las deudas de los hogares como porcentaje de su ingreso permanecen en niveles relativamente elevados. Un alto endeudamiento podría implicar un incremento en la carga financiera de los hogares y, por tanto, incrementar su probabilidad de incumplimiento”, destaca el informe.

En cuanto a los sectores en los que más se han endeudado los hogares colombianos con corte a septiembre de 2022, destacan los saldos provenientes de las cuentas financieras publicadas por el Banco de la República, con 37,6%, seguidos de los microcréditos, créditos de comerciales y otras obligaciones con instituciones financieras, con 31,4%. Con un menor porcentaje están los indicadores de consumo con 19,5% y vivienda con 8,7%.

Ana Vera, economista jefe de In On Capital, considera que los créditos comerciales no han bajado mucho, dado que “por la pandemia muchas empresas tuvieron que refinanciar sus obligaciones y en estos momentos para la reactivación deben mantener recursos para sostener los negocios”.

En contraste, el ahorro de los hogares tuvo un comportamiento muy favorable hasta la pandemia, momento en que las personas iniciaron un ahorro preventivo a causa de la coyuntura. “Desde que se tienen registros y hasta 2021, los hogares fueron ahorradores netos para la economía colombiana; es decir, el flujo de sus ingresos superó el de sus gastos”, destaca el documento.

Sin embargo, fue a principios de 2022 cuando disminuyeron drásticamente en el contexto de la reapertura económica, alcanzando un valor negativo, de aproximadamente -5%. A pesar de ello, a corte de septiembre de 2022 el ahorro pasó a ser positivo, pero no con cifras tan favorables como las vistas años anteriores.

Esto indica que, un menor ahorro reduce la capacidad de respuesta de los hogares ante choques negativos sobre su ingreso, incrementando así su vulnerabilidad financiera.

Teniendo en cuenta esto es clave analizar la capacidad de los hogares para cumplir con sus necesidades financieras. Así las cosas, ese porcentaje del ingreso disponible destinado al pago de las cuotas de los créditos que mantienen los hogares, estuvo destinada principalmente a compañías de financiamiento con 48,6% y a cooperativas con 32,8%, siendo los bancos las entidades con menor proporción (30,5%).

A causa del alza de tasas, sobre todo en créditos de libre inversión y tarjetas de crédito más recientes, ha habido un incremento en la morosidad con respecto a los otorgados en los primeros meses de 2022, así como frente al promedio de los créditos desembolsados en 2021.

Con todo esto, se evidenció que los indicadores de endeudamiento en los hogares siguen creciendo mientras su ahorro baja, con lo que, la mayor deuda y unas tasas de interés más altas, han reflejado en una mayor carga financiera.

Esto preocupa, pues, según el informe del banco, “reduce la capacidad de respuesta de los hogares ante choques negativos a la actividad económica”.

Sin embargo, la entidad considera que el aumento significativo de la tasa de interés se ha transmitido a las tasas de los nuevos créditos, lo que contribuye a prevenir aumentos excesivos del apalancamiento.

El alza de tasas de interés ha tenido efectos

Si bien el endeudamiento no ha bajado en cifras altamente significativas, ya se han visto ciertos efectos en la reducción de solicitud de créditos. “El incremento en tasas de interés hace que por modalidad de crédito se empiece a observar una desaceleración. Todavía se ven crecimientos, pero ya en un menor ritmo”, asegura David Cubides, director de investigaciones económicas de Alianza Valores, quien a su vez destaca que “en la medida que se termine de afianzar la normalización monetaria, estas carteras empezarán a dejar de crecer en unas tasas tan fuertes”.

En una primera etapa, el servicio permitirá a los usuarios pedir comida en más de 800 restaurantes en Bogotá, Medellín y Cali

Supra opera en más de 200 países y abarca más de 130 monedas. Para Ebury, la alianza representa una oportunidad para ampliar su capacidad de procesamiento de pagos y transacciones

Entre los ajustes tecnológicos para la normativa, que entraría en vigor en julio, se incluye la digitalización de 90% de los trámites