MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

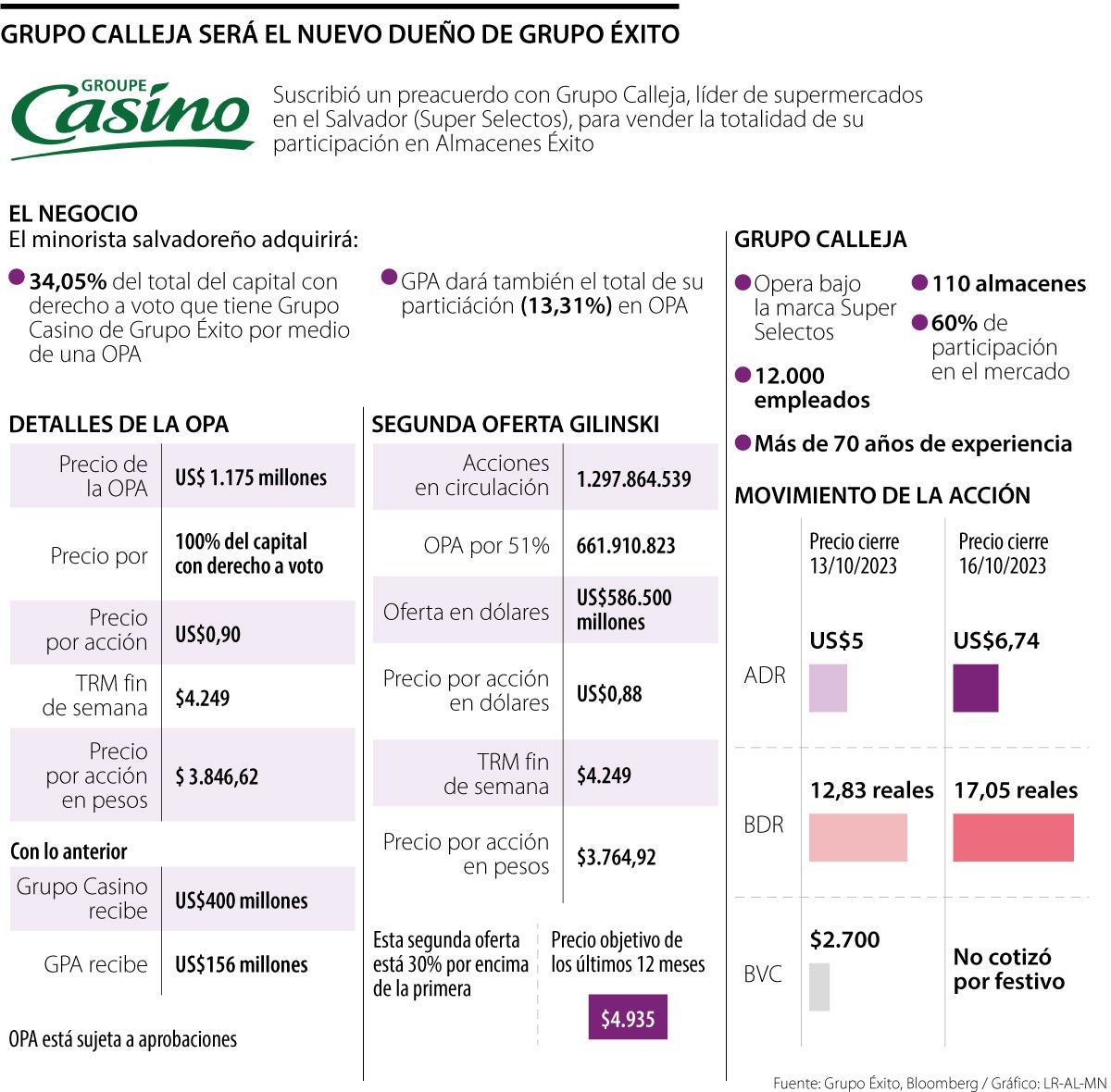

OPA de al menos US$1.175 millones haría que Grupo Calleja sea nuevo dueño de Éxito

El grupo salvadoreño había anunciado la oferta pública para convertirse en el nuevo dueño de Éxito, tras un acuerdo con Casino

La Superintendencia Financiera de Colombia dio a conocer ayer, a través de información relevante, que recibió una solicitud de Oferta Pública de Adquisición, OPA, por hasta 100% de las acciones de Grupo Éxito por un precio de US$0,9053 por acción.

La OPA por el control mayoritario de la compañía se formuló para adquirir un mínimo equivalente a 51% de la acciones y una cantidad máxima de 100%. El vehículo que se utilizó para el trámite es la empresa Cama Commercial Group, quien garantizará los términos de la OPA.

De este modo, la negociación bursátil del Grupo Éxito en la Bolsa de Valores de Colombia, BVC, se suspenderá, hasta el día siguiente a la publicación del aviso de OPA.

Cabe recordar que hace alrededor de un mes, Grupo Éxito dio a conocer que el minorista salvadoreño Grupo Calleja, que opera bajo la marca Súper Selectos, adquirirá lo que corresponde a 34,05% del total del capital con derecho a voto que tiene Grupo Casino en Grupo Éxito.

Esto, luego de que Casino suscribiera un preacuerdo con Calleja para vender la totalidad de su participación en Almacenes Éxito. Aunque la comunicación de la Superfinanciera no certifica que la OPA solicitada provenga del Grupo salvadoreño, los analistas del mercado prevén que sí se trataría de ellos.

“Es muy probable que sea el Grupo Calleja. Eso se sabrá con certeza cuando salga el tema de las garantías y el aviso de la oferta pública, pero sí deben ser ellos”, señaló Juan Camilo Jiménez Bonilla, gerente de Estrategia Andina de Credicorp Capital. “No se puede saber en un 100%, pero, la verdad, todo cuadra. Los porcentajes a adquirir, el precio y demás”, agregó el experto bursátil Jiménez Bonilla.

La movida anunciada hace un mes por el Grupo Calleja se debe hacer a través de una OPA tanto en Colombia, como en EE.UU. para la adquisición de 100% de las acciones con derecho a voto de Grupo Éxito y que está condicionada a la adquisición de al menos 51% de las acciones. En la oferta se incluirán las acciones representadas en ADR y BDR.

Por su parte, Grupo Pão de Açucar, GPA, subsidiaria brasilera de Grupo Casino, y que tiene actualmente 13,31% de las acciones con derecho a voto de Grupo Éxito, también suscribió el preacuerdo, pues acordó vender el total de su participación accionaria en la OPA.

El precio anunciado por el Grupo Calleja en la OPA es el mismo publicado en la comunicación de la Superfinanciera, por US$1.175 millones por 100% del capital con derecho a voto, equivalente a US$0,9053 por acción, con lo cual el Grupo Casino recibirá US$400 millones por su participación directa de 34,05%, y GPA recibirá US$156 millones por su total de 13,31%. El precio de la oferta será pagado por Grupo Calleja en efectivo.

Las acciones del Grupo Éxito se han disparado más de 30,29% en menos de un mes, luego del anuncio del preacuerdo de compra con el retail salvadoreño. En la sesión de ayer de la Bolsa de Valores de Colombia la especie de Éxito cerró en $3.518.00.

El Grupo Calleja es la principal cadena de supermercados en El Salvador y opera bajo la marca de Súper Selectos. Cuenta con 110 almacenes en el país centroamericano y una participación de mercado de cerca de 60%.

Es una de las compañías más grandes de El Salvador y emplea alrededor de 12.000 personas. La fuerza laboral de la cadena de supermercados está conformada por más de 7.500 empleados directos más los proveedores que trabajan en sus instalaciones. El grupo también tiene inversiones inmobiliarias, en tecnología, energía y otros.

Durante toda la jornada bursátil, desde las 8:30 a.m. hasta las 3:00 p.m, los usuarios activos de la app de trii podrán realizar operaciones sin pagar comisión en acciones colombianas

Bancolombia, como líder en soluciones innovadoras para facilitar que las transferencias sean inmediatas, tiene todo listo para la llegada de Bre-B

Los títulos del Grupo Energía Bogotá, Mineros y Grupo Sura completan el top de preferencia, según la Encuesta de Opinión Financiera de Fedesarrollo