MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

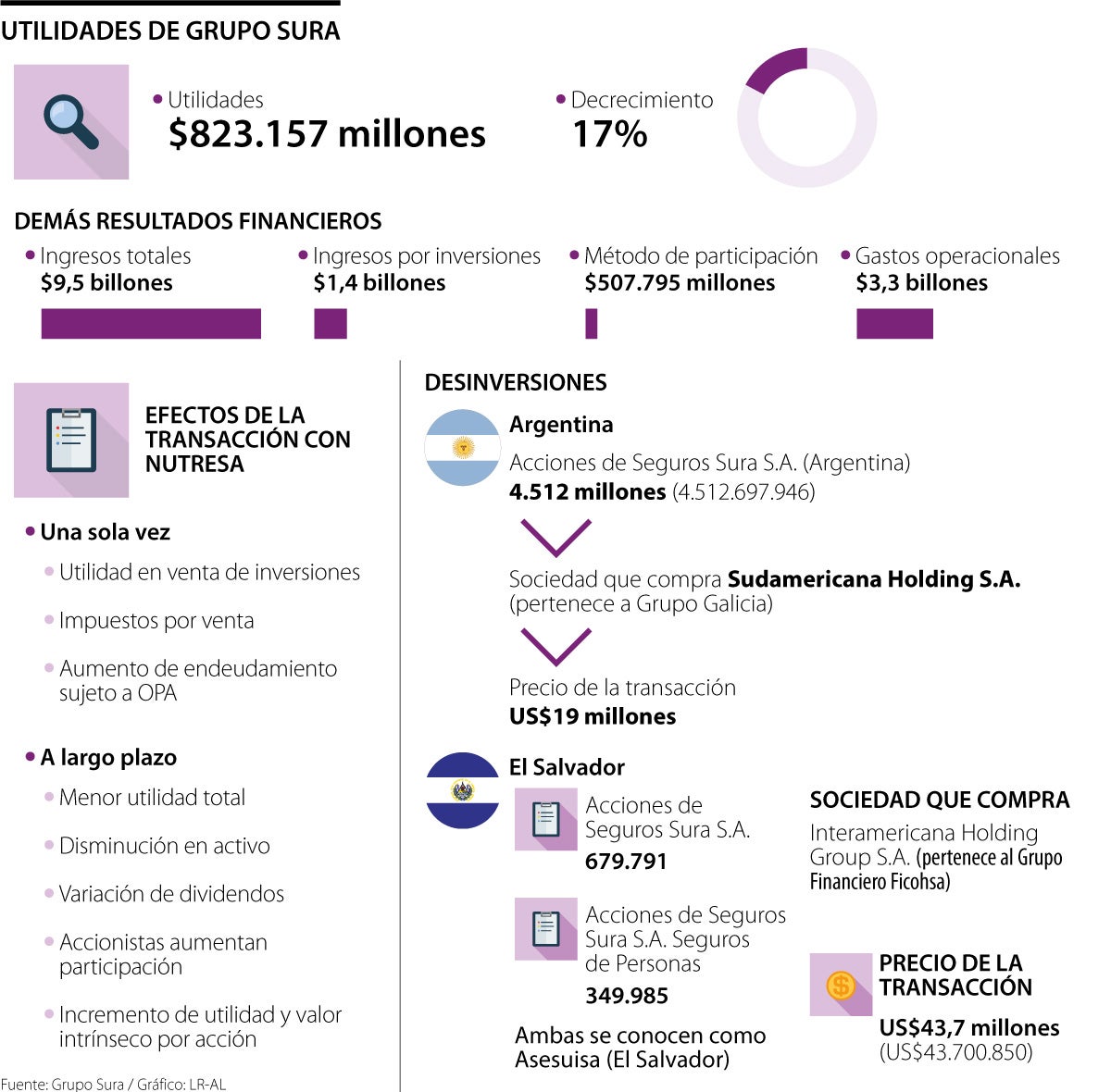

Una de sus filiales desinvirtió en Argentina y el Salvador en busca de liquidez, el Grupo reportó una caída en utilidad de un 17%

Grupo Sura informó los resultados del primer semestre del año, un periodo marcado por el acuerdo con el Grupo Gilinski, y el plan de desinversiones de su filial Suramericana en América Latina.Según reportó a la Superfinanciera, la utilidad neta en los primeros seis meses del año cayó 17% y alcanzó los $823.157 millones, mientras que, solo en el segundo trimestre se registró una pérdida de $11.118 millones.

Vale recordar que tras el desenroque, Grupo Sura quedaría compuesta, en su mayoría, por Grupo Argos, que pasaría a tener entre 59,2% y 68,5% de participación, y Argos, que actualmente tiene 5,81%.

El presidente del Grupo, Gonzalo Pérez, quién este año cumple su edad de retiro, pero aplazó su jubilación, explicó en una llamada con inversionistas que, además de la influencia de la depreciación del peso y la consolidación de la AFP Protección, en los resultados, también hay un impacto por la transacción que involucra a Nutresa.

Además, detalló las razones tras las ventas que Suramericana ha hecho en el último año. Todo esto, como parte de lo que sería su propio reacomodo.

Partiendo de la transacción con Nutresa, Pérez explicó que esto presentará algunas afectaciones en las utilidades de la compañía de cara a los próximos resultados. Sin embargo, espera que para 2025 ya se vean cifras más normalizadas.

“Las cifras al cierre de junio recogen este impacto, pero es importante mencionar, que más adelante, vamos a ver cómo otros hitos de la transacción seguirán afectando nuestros resultados”, explicó Pérez.

De hecho, dentro de los efectos que trae la transacción, el Grupo explicó que, el impuesto por venta de inversiones y transacciones posteriores, y un aumento en el endeudamiento sujeto a los resultados de la OPA, también influirían, pero, solo una vez.

En cuanto a los efectos de largo plazo, se podría ver un menor método de participación, un mayor gasto financiero y una menor utilidad total, así como menores acciones en circulación, disminución del patrimonio, variación en dividendos recibidos, entre otros.

Además de la caída en las utilidades, en la que los analistas también ven un impacto por la desaceleración económica, otra de las situaciones que se mueve en el panorama del Grupo son las desinversiones que buscan mejorar su liquidez.

Allí se encuentran la anunciada con Grupo Galicia en la que Suramericana vendió su participación en 4.512 millones de acciones en Seguros Sura Argentina por más de US$19 millones; la de Grupo Financiero Ficohsa, en la que el Grupo venderá su participación total en Asesuisa por más de US$43,7 millones; y la ya mencionada transacción que está en curso con Grupo Nutresa.

A estas movidas se suma también la aprobación de Grupo Bolívar en marzo, para dejar las inversiones que tenía en Sura, pues eran titulares de 9,41% en Sura Asset Management desde 2011.

“Queremos contarles sobre los acuerdos firmados por Suramericana con Grupo Galicia y con Grupo Financiero Ficohsa, con el objetivo de vender 100% de sus operaciones en Argentina y El Salvador, respectivamente. Es importante mencionar que ambas están sujetas a todas las aprobaciones regulatorias correspondientes”, dijo Pérez.

Con esto, según explica el presidente del Grupo, lo que se hace es una “reasignación de capital para fortalecer su presencia en la región, focalizándose en siete países donde tiene presencia, además, permitiendo invertir en la transformación de sus modelos digitales de productos, servicios y soluciones. Es una clara asignación de capital, que sigue mirando el largo plazo y fortaleciendo la región”.

Además, aclaró que estas transacciones de Suramericana no tienen relación con los efectos de la transacción de Nutresa.

Por lo pronto, los analistas ven esto como una estrategia de liquidez. “Todas las empresas, incluidas Grupo Sura, están buscando desinvertir, concentrándose en su negocio core teniendo liquidez para lo que se viene, que son meses difíciles”, explicó Juan Pablo Vieira, CEO y fundador de JP Tactical Trading.

Pérez ratificó que solo se planearon esas desinversiones. “Es claro que desde Suramericana esas eran las dos que tenían presupuestadas para esa asignación de capital, así que no van a entrar más desinversiones por su parte en el sector asegurador”.

Este reconocimiento, entregado por Citywire Americas, resalta a los profesionales más sobresalientes del sector financiero

La Sociedad adquirió de Corficolombiana S.A. y Organización Pajonales 40,77% de las acciones de Casa de Bolsa a un precio de $2.421,56 por acción

El proyecto es desarrollado en colaboración con la estrategia “Juntos por la Inclusión” de Comfenalco Antioquia, que busca promover la integración económica